2010

2010年,A股和B股的每股账面价值都增长了13%。也就是说,自从现任管理层接手公司之后,在过去46年中,每股账面价值从19美元增长到95,453美元,年复合增长率为20.2% .

2010年的亮点是公司收购了北伯林顿铁路公司,该项收购比我预期的要好。现在表明,拥有这条铁路将提高伯克希尔哈撒韦公司的“正常”盈利水平,税前盈利将近提高了40%,税后盈利提高超过30%。伯克希尔哈撒韦公司花费220亿美元现金来收购该条铁路。通过该次收购,我们的股份提高了6%。由于我们很快就补充了现金,该项交易的经济效益证明非常好。

当然,伯克希尔哈撒韦公司的副总裁,查理?芒格,或者我本人,都无法准确定义“一个正常年份”的内涵。但是,为了估算公司当前的盈利能力,为了保险起见,我们假定“一个正常年份”不存在巨大灾难,其一般的商业环境比2010年的商业环境要好,但却不如2005年或2006年的商业环境。采用这些假设以及我在“投资”章节中所做的一些其他假设,本人估计公司目前所拥有资产的正常税前盈利能力为170亿美元,税后盈利能力为120亿美元,不包括资本损益。查理和我每天都在考虑如何增强公司的盈利能力。

查理和我都对BNSF的前景持乐观的态度,因为与其主要的竞争对手,汽车运输相比,铁路也存在巨大的成本和环境优势。

2010年,在大家都不看好美国经济的情况下,我们的伯克希尔哈撒韦公司公司显示了对资本投资的热情,花费了60亿美元进行不动产和设备投资,其中90%,即54亿美元,是投资在美国境内。当然,公司的业务在将来将会扩张,但是,绝大多数投资还将位于美国境内。在2011年,我们的资本支出将创造新的记录,80亿美元。与2010年相比,所增加的20亿美元将全部投资于美国境内。

资本总是在追逐机会,在美国存在大量的机会。如今的评论员经常提及“great uncertainty”。但是,回忆起来,例如,与1941年12月6日,1987年10月18日和2001年9月10日相比,无论今天如何平静,未来总是存在不确定性。

不要让现实来告诉你。在我的整个一生中,政客和学者总在为美国所面临的恐惧问题而痛苦呻吟。然而,与我出生之时相比,美国民众的生活水平提高了6倍,这让我们感到很惊讶。世界末日的语言家们忽略了一个最重要的因素,这也是一个确定的因素:人类的潜能是取之不尽用之不竭的,用来释放这种潜能的美国制度永葆活力和高效。

业绩

查理和我认为那些受托为他人理财者应该在其工作伊始就确定业绩目标。如果缺乏业绩标准,管理层将会固步自封,不思进取。

就以伯克希尔哈撒韦公司来讲,在很久之前,我们就告诉你们我们的工作是增加每股内在价值,其增加速度超过标准普尔500指数的增加速度。在有些年份,我们实现了业绩目标,而在有些年份,我们则落后于业绩目标。但是,如果随着时间的流失,我们无法实现业绩目标,对于投资者来讲,我们是碌碌无为,投资者本人通过投资指数基金,也可以达到相同的结果,甚至结果更好。

为了让你们能够了解我们的长期业绩,我们在迎面页公布了年度数据,每5年为一期,总共为42期。每一期都是一个有趣的故事。比较来看,我们最好的年份结束于20世纪80年代。然而,接下来的17年是市场的黄金时期。伯克希尔哈撒韦公司在此期间的绝对收益是名列前茅的,尽管我们的优势相对缩小。

1999年之后市场低迷,因此,从那个时候起,伯克希尔哈撒韦公司所实现相对于标准普尔500指数的满意收益率只带来有限的绝对收益。

展望未来,我们希望伯克希尔哈撒韦公司所实现的收益率能够比标准普尔500指数平均高几个点,尽管这远非一件确定的事情。如果我们达到了这个目标,我们几乎可以肯定伯克希尔哈撒韦公司能够在股票市场糟糕的年份获得较好的相对结果,而在股票市场坚挺的年份免遭较少的损失。

内在价值——今天和明天

尽管我们无法准确计算伯克希尔哈撒韦公司的内在价值,但是,对于其三个关键点,我们可以衡量其中的两个。查理和我在对伯克希尔哈撒韦公司的价值进行估量的时候,特别依赖这些衡量。

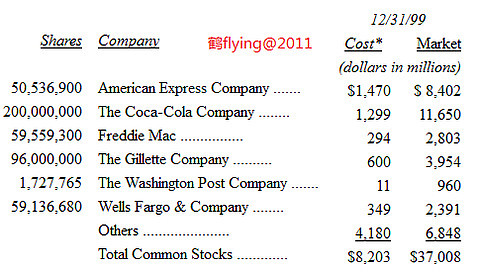

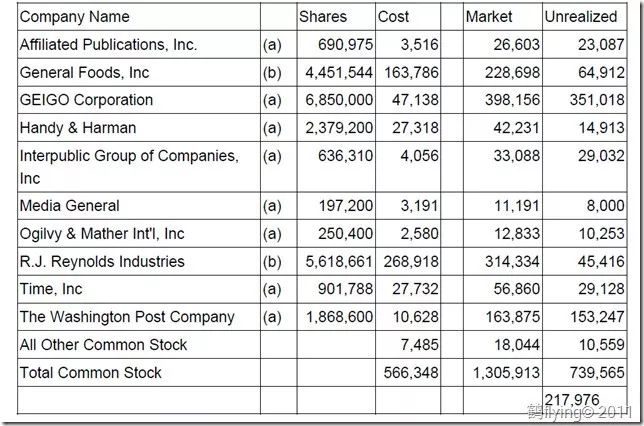

内在价值的第一个成分是我们的投资:包括股票、债券和现金等价物。期末,这些投资的市场价值为1,580亿美元。

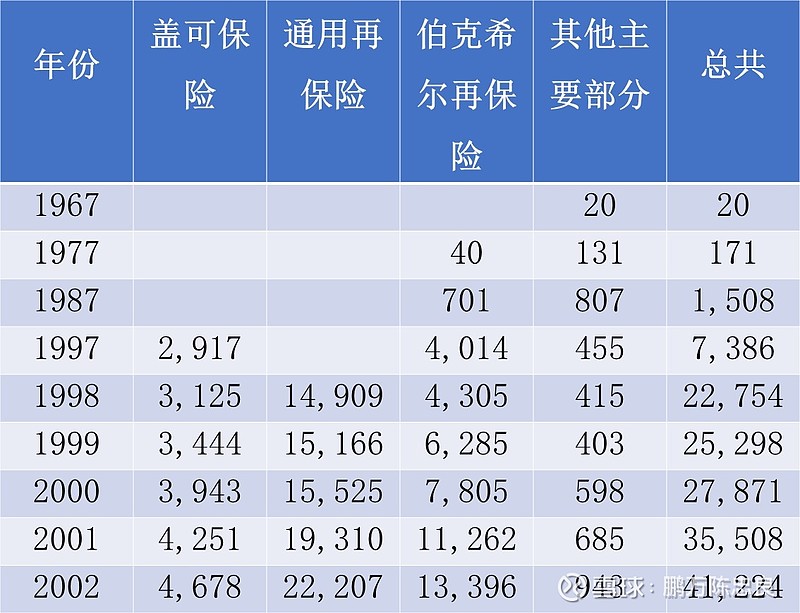

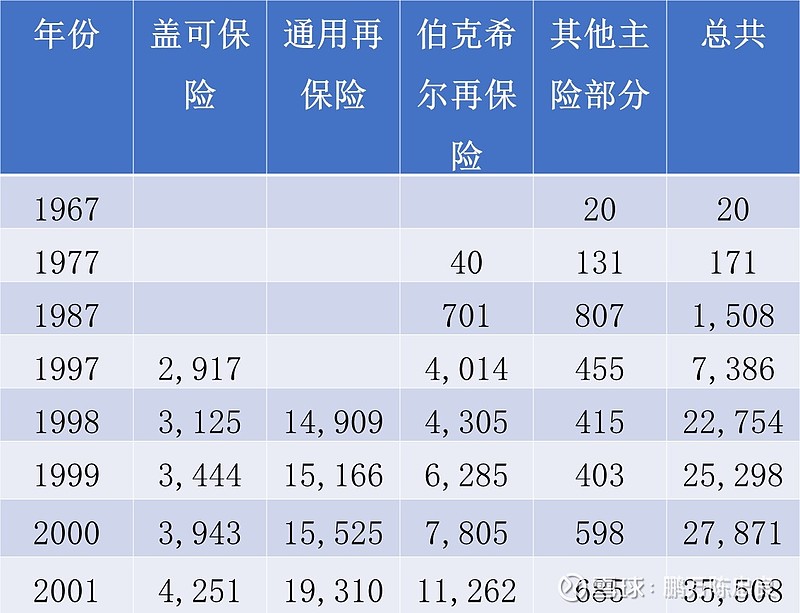

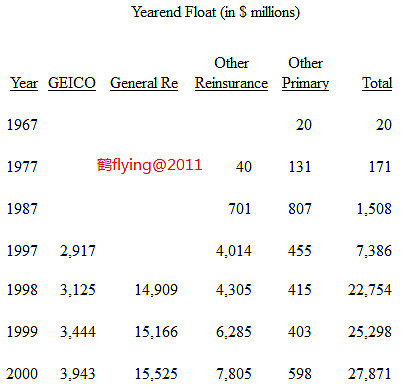

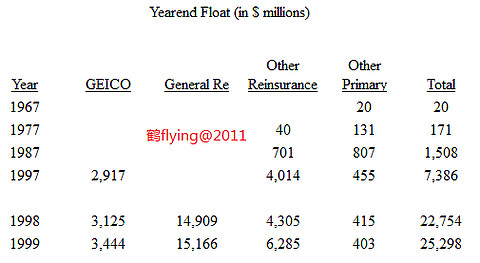

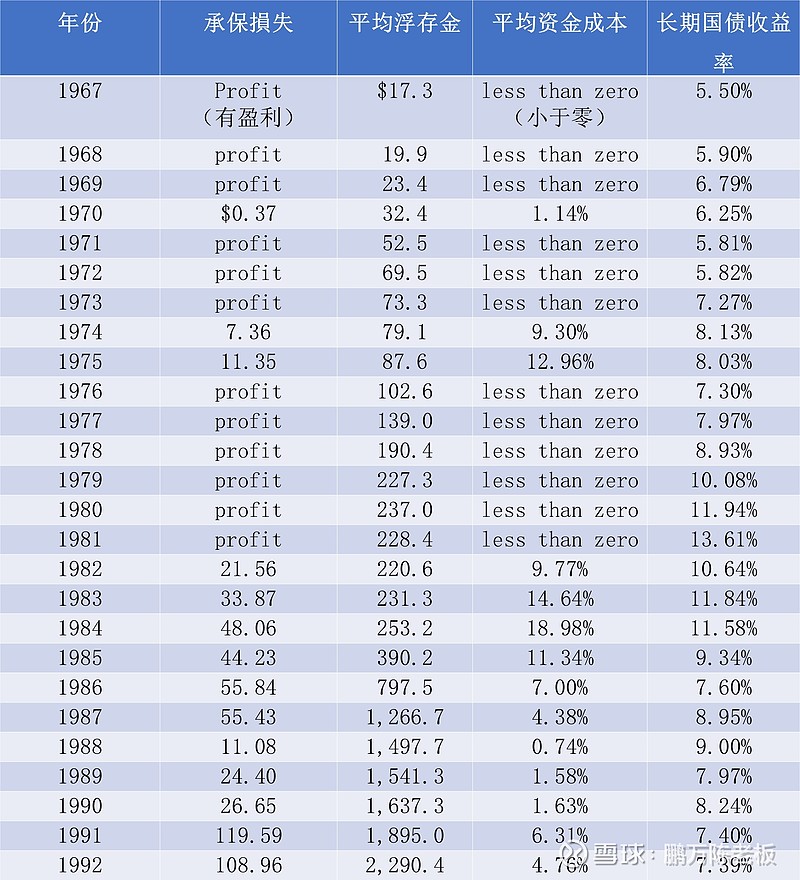

保险浮存金:在保险业务中,我们所临时持有的不属于我们的货币,保险浮存金为我们的投资提供了660亿美元的资金。只要我们所承销的保险达到了盈亏平衡点,这种“浮动”就是自由的,也就是说,我们收取的保费等于我们所发生的损失和成本。当然,保险承销结果在盈利和亏损之间变化多端。然而,纵观伯克希尔哈撒韦公司的整个历史,我们一直是盈利不菲。在将来,我本人也希望我们能够平均能够实现盈亏平衡或者实现盈利。如果达到了这一点,我们的所有投资,由保险浮存金和保留收益融资的投资就可以视为伯克希尔哈撒韦公司股东们的一项价值要素。

伯克希尔哈撒韦公司内在价值的第二个组成部分是来自于投资和保险承销之外的其他来源的收益。这些收益来自于保险公司之外的其他68家公司。在伯克希尔哈撒韦公司成立的早些年间,我们集中于进行投资。然而,在过去20年间,我们逐渐强调开发来自于非保险业务的收益。我们将继续如此。

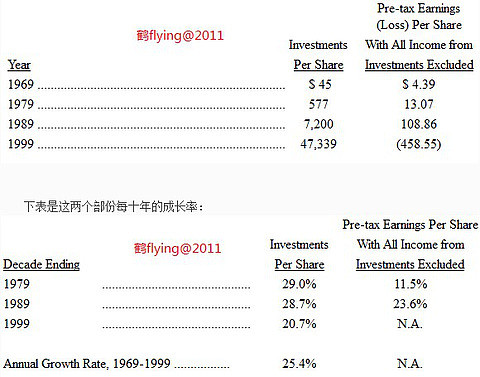

伯克希尔哈撒韦公司非保险业务每股税前盈利40年以来的复合年收益增长率为21.0%,伯克希尔哈撒韦公司的股票价格同期年增长率为22.1%。随着时间的流失,你就会发现公司的股票价格变动与伯克希尔哈撒韦公司的投资和收益变动大致一致。市场价格和内在价值的路径经常不同,有的时候是时期延长,但最终它们将交汇。

查理和我希望我们非保险业务的每股盈利能够继续带来令人满意的增长。但是,由于数字变得更加庞大,这项工作就越来越困难。我们不仅希望当前业务业绩良好,还希望更多主要收购项目的业绩良好。我们整装待发,猎象枪弹药已经上膛,扣动扳机的手指发痒痒。

我们所具备的一些重要优势部分抵消了我们的庞大规模。首先,我们有一群业务娴熟的经理,他们对自身的业务运营以及伯克希尔哈撒韦公司忠诚无比。我们的许多首席执行官都是独立的富裕阶层,他们因为喜欢才享受工作。他们是自愿的,而非唯利是图。由于无人能够向他们提供一份令他们更乐意从事的工作,所以他们不会因为受到诱惑而离开公司。

伯克希尔哈撒韦公司的首席执行官们具备多种形式。有些是工商管理硕士,其他的则是大学肄业。有些首席执行官进行预算,循规蹈矩;其他首席执行官则是摸着石头过河。我们的团队犹如一支棒球班,其所有明星球员的击球风格大相径庭,我们很少要求他们做出改变。

我们的第二个有点关系到我们业务收入的分配。在满足业务需要之后,有大量的剩余现金。绝大多数公司将剩余现金投资局限于自身的业务领域。针对少数机会的竞争变得更加激烈。卖方占据有力地位,如同在由众多男孩子参加的聚会上那名唯一的女孩子。这种不平衡的情况将对女孩子有利,却对男孩子有些恐怖。

在伯克希尔哈撒韦公司,我们处置资本的时候不会受到制度上的约束。查理和我只是受制于个人的能力,无法理解将来可能发生的潜在收购。如果我们清除了这项障碍,我们就能够将一项机会与其他众多机会进行对比。

我们在资本配置上的灵活性能够很好地解释我们迄今为止所取得的大多数成就的原因。

伯克希尔哈撒韦公司的最后一项优势是弥漫在公司内部的难以复制的文化。在业务上,文化发挥着重要的作用。

文化是自我推进的。温斯顿?丘吉尔曾经说道,“你建立自己的房屋,房屋成就了你。”这种智慧适用于业务。只要查理和我视你们的资金为我们自己的资金,伯克希尔哈撒韦公司的经理人将可能会同样对待。

我们的薪酬方案、年度股东大会甚而我们的年度报告的设计都关注于增强伯克希尔哈撒韦公司的文化,使得这种文化击退带有不同倾向的经理人。这种文化氛围逐年增强,即使在查理和我离职之后很久一段时间内,这种文化将完好无缺地保留下来。

GEICO

在过去的60年间,GEICO发生了很多变故,但是,它的核心目标,大幅节省美国人的汽车保险购买成本,却始终未变。通过关注于该目标,公司发展成为美国第三大汽车保险商,市场占有率为8.8%。

当GEICO的首席执行官,托尼?莱斯利,上任的时候,GEICO的市场占有率为2.0%。GEICO的市场占有率曾经在10年中徘徊在该水平。在托尼的领导下,GEICO成长为一家不同的公司,因为托尼发现了一条持续增长的路径,同时遵守承销秩序,保持低成本。

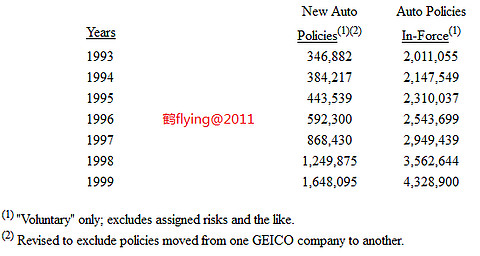

让我来量化一下托尼的成绩。当我们在1996年购买我们已经不再持有的GEICO另外50%的股票的时候,成本为23亿美元,对应的隐含价值为46亿美元,GEICO当时有形资产价值为19亿美元。

隐含价值比有形资产价值高27亿美元,这27亿美元就是我们估算的GEICO的商誉在当时的价值。这种商誉代表当时与GEICO发生业务联系的保险客户的经济价值。在1995年,这些客户向GEICO支付了28亿美元的保险费,而这其中有97%可以作为公司的收入。按照行业标准,这是一个非常高的价格。但是,GEICO不是普通的保险公司。由于公司成本比较低,保险客户一直是盈利的,并且忠诚度非常高。

在托尼领导下,GEICO已经发展成为美国境内最大的个人保险机构,主要向GEICO汽车保险客户销售家庭保单。在该项业务中,我们象征着众多与我们不存在关联关系的保险公司。他们承担风险,我们只简单地与客户签单。在2010年,我们出售了769,898份新订单,比2009年增加了34%。该项业务对我们最明显的帮助是能够带来佣金收入。同等重要的是,它进一步增强了我们的保险客户与我们的关系,有助于我们留住客户。

我欠托尼和Davy很多。

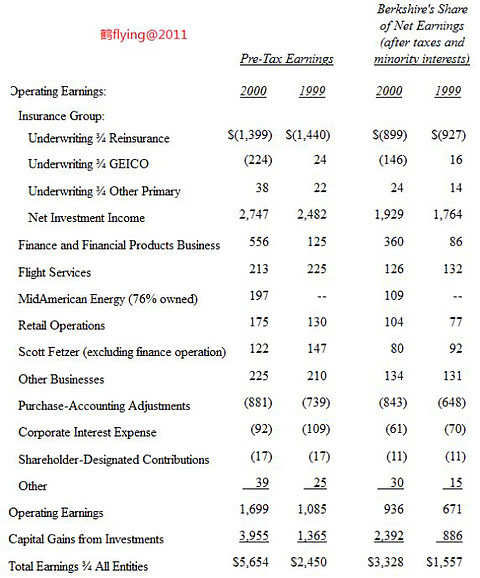

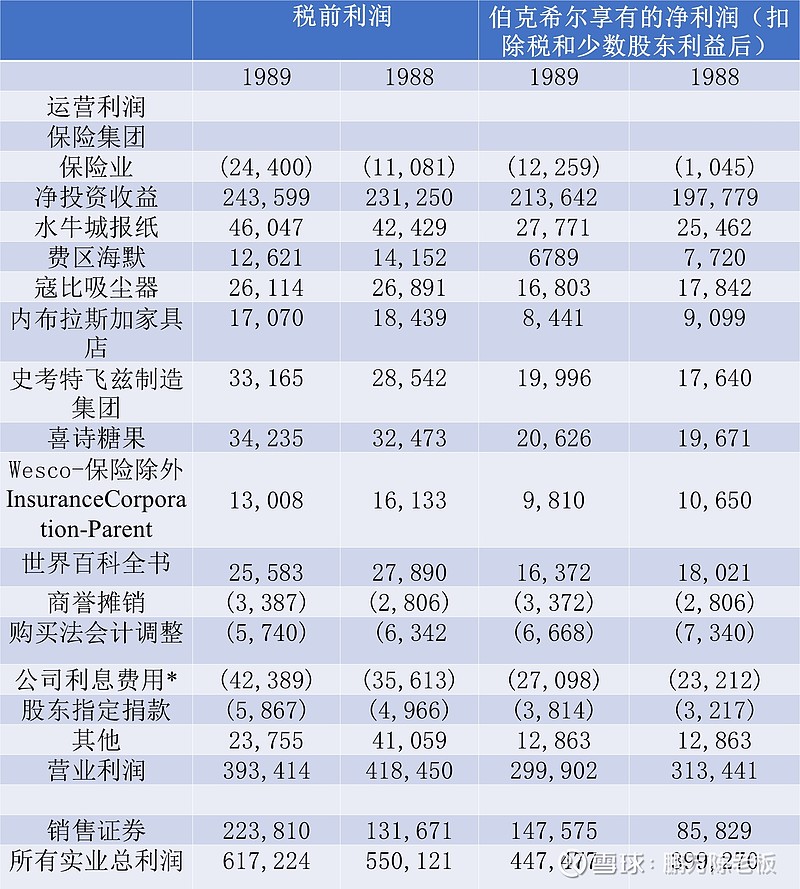

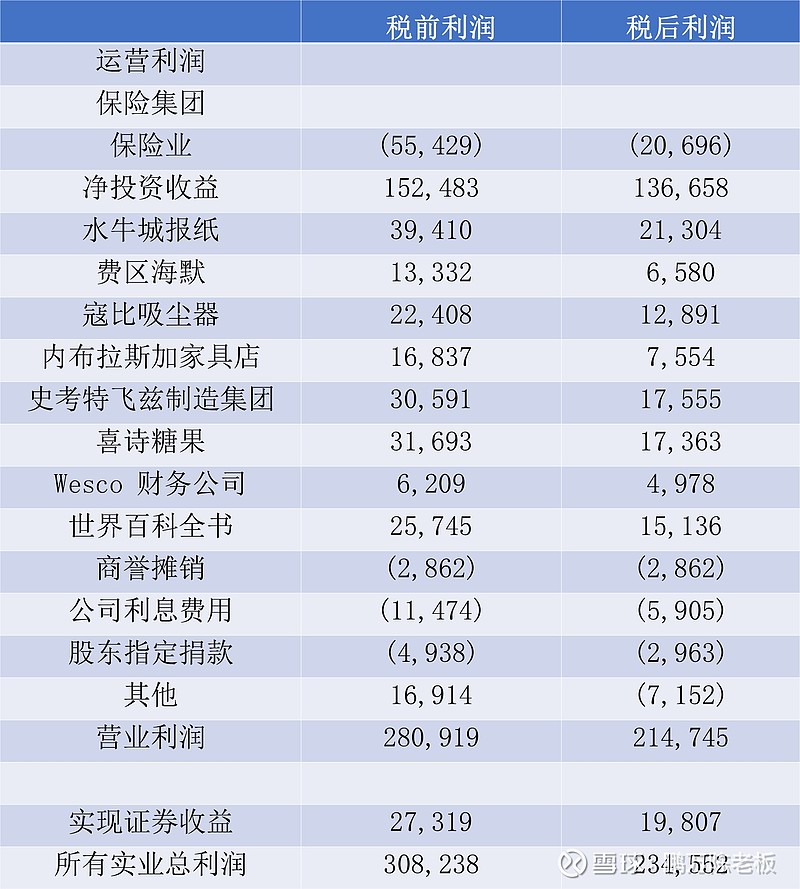

现在,让我们来检查一下伯克希尔哈撒韦公司的四个主要部门。每个部门的资产负债表即收入特征各有不同,将它们搅合在一块则无法进行分析。因此,我们将其分为四项业务进行单独陈述。

首先来看保险业务,这是伯克希尔哈撒韦公司的核心业务和发动机。数年以来,是保险业务推动着伯克希尔哈撒韦公司的扩张。

保险业

财产及意外险保险公司预先接受保险费,在事后支付索赔。在极端情况下,例如对于劳工赔偿问题所引发的索赔,索赔支付可能拖延数十年。这种“先收钱,后付款”的模式使我们持有大量的现金,我们称其为“浮存金”,这些“浮存金”最终将流向别处。同时,我们用这种“浮存金”进行投资,从而使得伯克希尔哈撒韦公司获利。尽管个人保单和索赔来去不停,但相对于保险费用,我们持有的浮存金的金额却特别稳定。因此,随着公司业务的增长,浮存金也在增长。

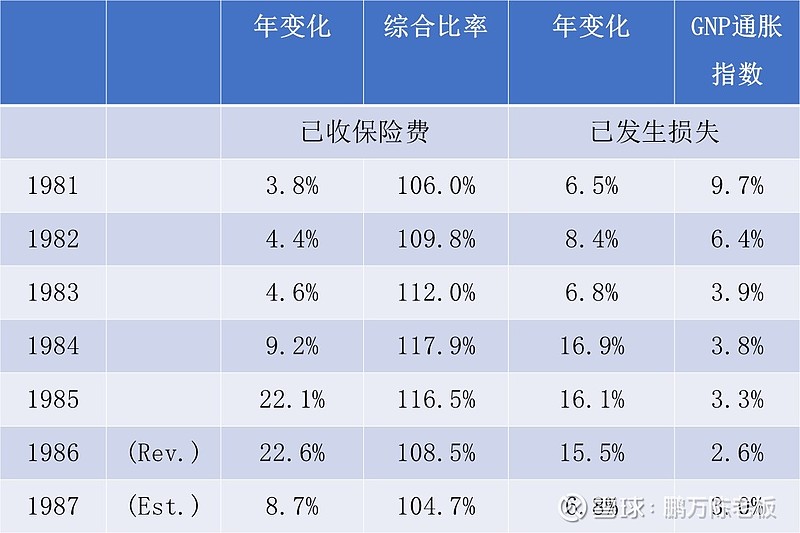

如果我们的保险费超过费用与最终亏损的总和,则记为保险利润,保险利润将加计入到保险浮存金产生的投资收益之中。如果产生了保险利润,我们就很享受使用这种自由资金,并且,如果情况良好的话,还因为持有这种自由资金而带来回报。哎,每个保险公司都希望实现这种结果,结果导致了激烈的竞争。在绝大多数年份,竞争是如此激烈,以至于财产及意外险行业整体遭遇严重的保险亏损。保险亏损的实质,是财产及意外险行业持有保险浮存金而招致的成本。例如,State Farm到目前为止是美国最大的保险公司,尽管其经营管理良好,但在过去10年之中,有7年都承受保险损失。在此期间,总保险损失超过200亿美元。

在伯克希尔哈撒韦公司,我们连续八年获得保险利润,在此期间的盈利总计达到170亿美元。我相信保险业务在将来的绝大多数年份继续盈利。如果我们达到了这个目标,我们不仅可以免费使用保险浮存金,还将获得利润。如果当事方将660亿美元存入我们公司,并因为我们持有它的资金而向我们支付费用,然后允许我们为了自己获利使用该笔资金进行投资,我们则将如愿所偿地的获利。

我要再次强调一下,免费的保险浮存金不是财产险及意外险行业整体的一个结果。在大多数年份,行业的保险费不足以支付理赔金和其他费用支出。因此,几十年来,保险业有形资本的总收益远远低于其他行业的平均收益,业绩乏善可陈,以后肯定也将如此。伯克希尔哈撒韦公司拥有雄厚的经济实力,是因为我们卓越的经理人在经营着非同寻常的业务。GEICO的故事到此结束。除了GEICO外,我们还拥有另外两家大型保险公司和数家小公司。每个公司都因为自己独特的地方而熠熠生辉。

实际上,保险业务的健康运营需要遵循四条准则:1、明白任何一项风险承担都可能造成保险损失;2. 保守地估计任何风险承担实际造成损失的可能性以及一旦发生损失情况下的可能成本;3. 一般来讲,在扣除未来损失和运营费用之后,保险费的确定要确保能够实现保险利润;4。如果不能获得合理的保险费就放弃这项业务。

许多保险公司通过了前三条准则的考验,却在第四条碰了壁。华尔街的急功近利、机构和经纪人带来的压力,或者是雄心勃勃的首席执行官不肯让业务规模缩水,导致许多保险公司以低价承揽业务。“别人在做,我们也必须要做”,这种想法让许多企业身陷困境,但是保险行业尤其如此。

在这些大型的保险公司中,我认为伯克希尔哈撒韦公司是全球最好的保险公司。

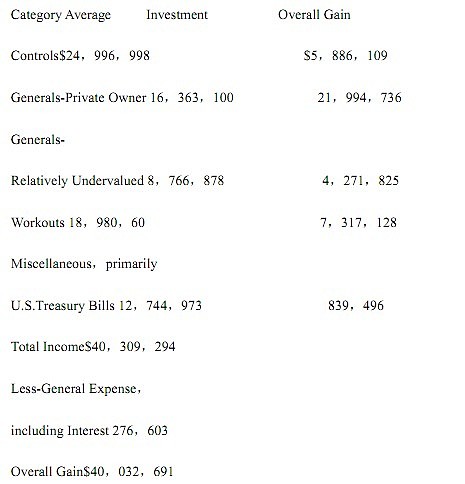

制造业、服务业和零售业

该组企业销售的产品范围很广,从棒棒糖到直升飞机。有些企业的经济效益特别好。用非杠杆净有形资产的收益率来衡量,其税后收益率最低为25%,有的甚至超过100%。其他企业的收益率介于12-20%之间。不幸的是,少数企业的收益率特别低,这是我在资本配置的工作中所犯下的严重错误的结果。发生这些错误的原因是因为我错误判断了我正在收购的企业的竞争力,或者该企业所在行业的未来经济效益。我试图本着十年二十年的长期持有来进行收购,但有时候也难免老眼昏花。

管制及资本密集型商业领域

北伯林顿铁路公司和中美能源是我们旗下两家最大的企业,这两家企业都有区别于我们其他企业的共性。

这两家企业的一个主要特征是对使用寿命长、受管制资产投资巨大,资产投资是通过长期巨额负债进行融资,且伯克希尔哈撒韦公司不提供担保。这两个企业不要我们的信用。这两家企业都拥有盈利能力,即使面临不利的经营条件,足以满足盈利对利息的倍数比率的要求。例如,在2010年经济衰退的情况下,BNSF的车载运输远未达到高点,而企业的盈利对利息的倍数比率为6:1.

这两家企业都是高度管制性的,两家企业都存在无止境的工厂和设备巨额投资需求,两家企业都需要提供高效的,客户满意的服务来获得业界的及其管理者的尊重。作为回报,两家公司都需要确保可以获准其将来的资本投资获取合理的收益。

先前我就强调过铁路对于国家未来的重要性。如果按照吨盈利来衡量的话,美国境内42%的城际货物运输是通过铁路运输的,其中,大约28%的货物是BNSF来运输的,该数据高于其他任何一家铁路公司。简单计算一下,你就会发现,美国境内超过11%的城际货物通过BNSF完成的。鉴于美国人口的西进趋势,我们在BNSF的股份还要进一步扩大。

重任在肩,我们是美国经济循环系统中主要的基本组成部分,有义务去不断改善我们23,000英里的铁路线,包括辅助性桥梁、隧道、引擎和卡车。为了履行这份职责,我们不应该只是被动作出反应,还要预见社会的需要。为了完成我们的社会责任,除了折旧之外,我们还要额外进行消费支出,2011年该笔金额为20亿美元。我们不断增加的巨大投资会获得相应的回报,对此我有信心。明智的调控和明智的投资是同一枚硬币的正反面。

至于中美能源,我们也享有类似的“社会契约”。为了满足客户的未来需要,我们需要不断增加产量。如果能够同时兼顾可靠性和高效性,我们会获得公正的投资回报。

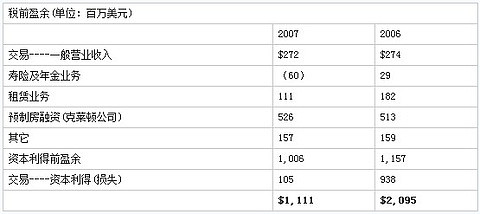

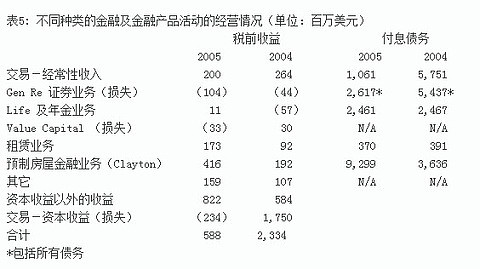

融资和金融产品

这是我们规模最小的部门,包括两家租赁公司,分别是经营拖车租赁业务的XTRA公司和经营家具租赁的寇特家具,以及全美最大的预制房屋建造商和融资公司克莱顿。

去年两家租赁公司的业绩都有所改善,尽管基础较差。XTRA公司的设备利用率从2009年的63%提高至2010年的75%,税前利润也随之从1,700万美元增加到3,500万美元;寇特家具的业务也逐步复苏,同时严控运营费用,从而使其扭亏为盈,实现1800万美元税前利润。

如果全美各地的住房买家都像我们的客户那样行事,美国就不会面临信贷危机了。我们的成功法则是:收取合理的首付,且将每月还款额度与月度收入固定挂钩。该政策使克莱顿不致破产,也帮助客户保住了住宅。

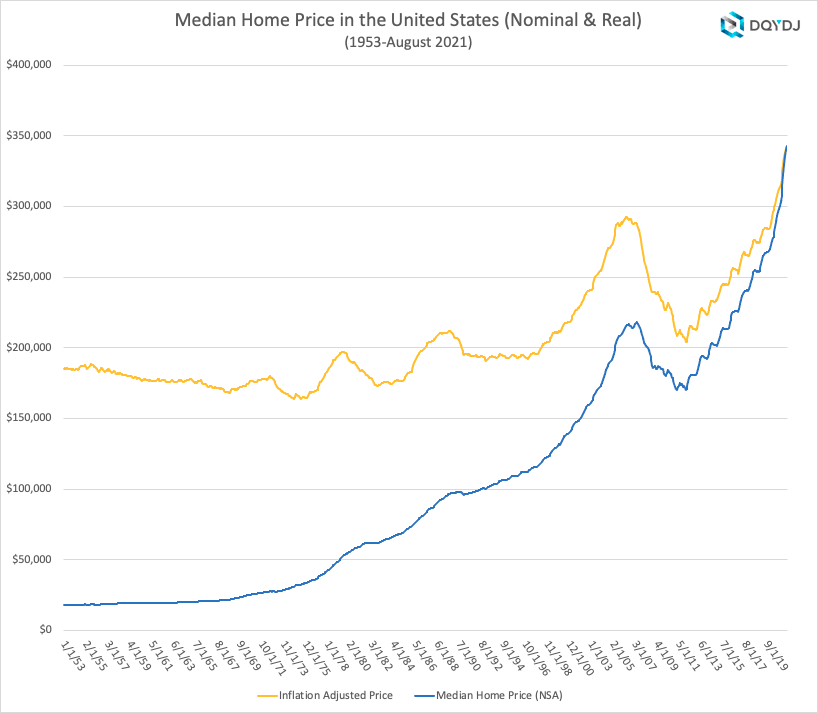

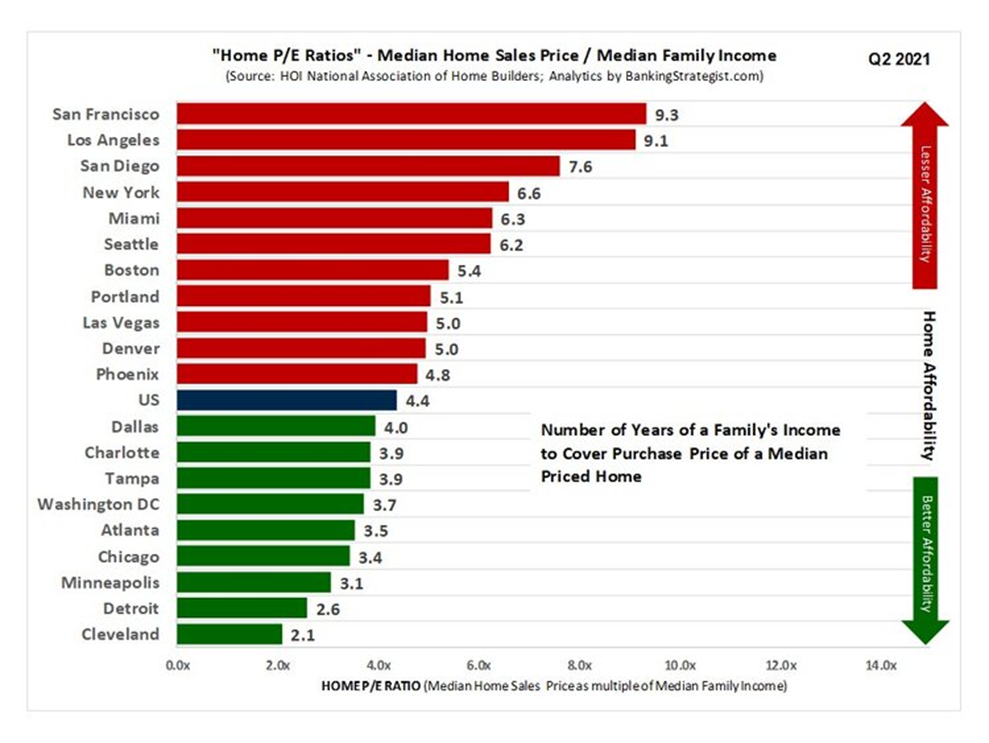

考虑到现今美国的房价和利率都很低,购买住房对大多数美国人来说都是明智的选择。我自己就把购买住宅看成我第三成功的投资,仅仅花了3.15万美元,我和家人就获得了52年的美好回忆,而且今后还将继续受益。

尽管如此,如果购房者的眼光高于其经济承受能力,而银行助长了他的幻想,那住房就可能成为灾难。我们国家的社会目标不应该是让家庭享受梦幻住宅,而是住进能够承担的住房。

投资

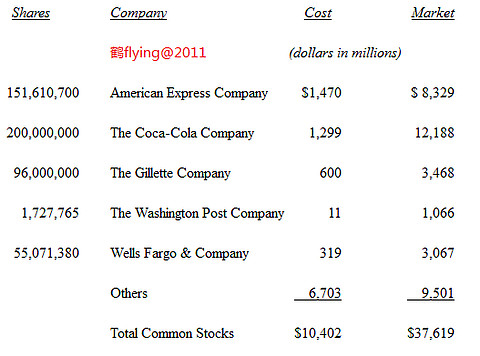

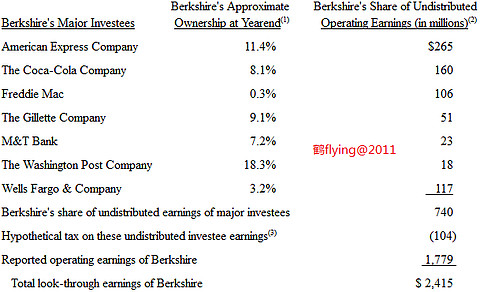

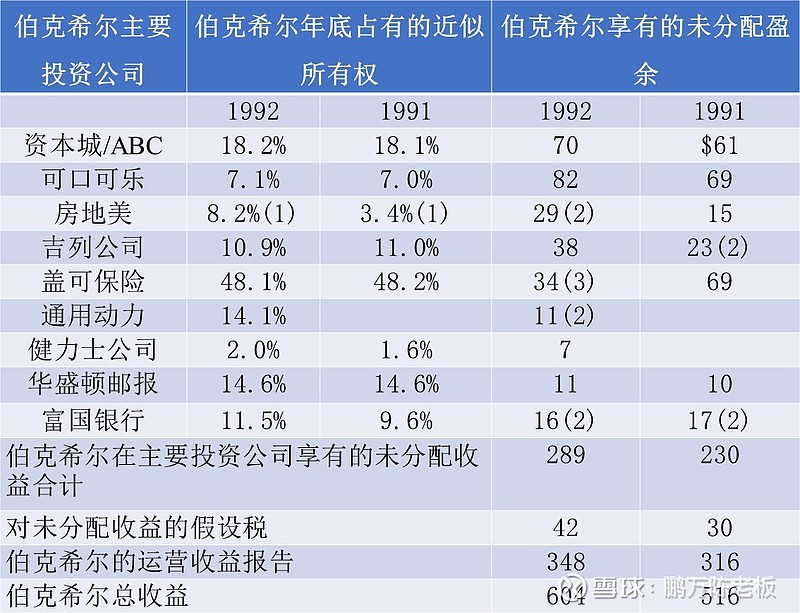

我们在报表中反映的收益只是投资组合公司支付给我们的红利。然而,2010年,我们在这些被投资公司的未分配盈利超过20亿美元。这些留存收益特别重要。根据我们多年的投资经验,这些未分配盈利已经相当于或超过市场收益。我们预计,本公司持有股份未来的市场收益将和被投资企业的留存收益持平。

我们此前预计了伯克希尔哈撒韦公司正常盈利能力,根据未来的投资收益做出了三次调整。

总体看来,我们的正常投资收益将和2010年的收入持平,尽管前述的股票回购将减少我们在2011年和2012年的持股份额。

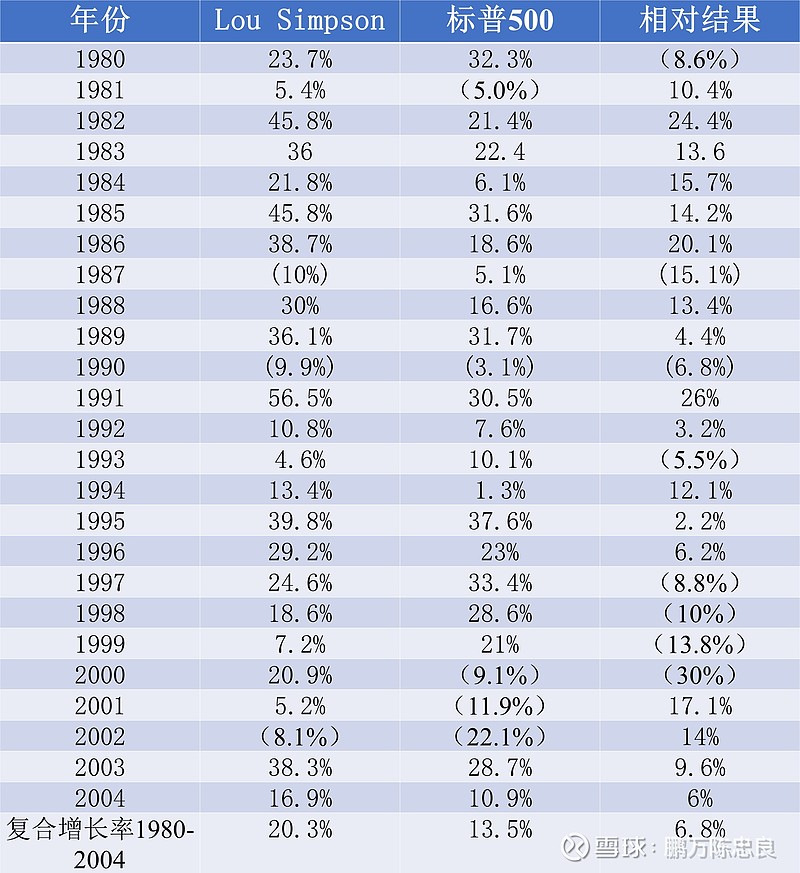

四年以前,我曾经说过,等到我和查理、卢?辛普森都退休后,公司需要聘请年轻的投资经理。关于首席执行官的职位,我们目前有多位杰出的候选人,但是在投资领域,我们还没有合适的人选。

找到多位绩效卓越的投资经理人是件轻而易举的事。但是过去出色的表现尽管重要,却不能以此判断未来的业绩。至关重要的是如何取得业绩,经理人如何理解和感知风险。在风险评价标准方面,我们希望找到能力超群的候选人,他能够预计到经济形势前所未有的影响。最后,我们需要全身心为伯克希尔哈撒韦公司效力的候选人,而不仅仅把这当做一份工作。

我和查理发现托德?库姆斯的时候,我们就明了他符合我们的各项要求。托德和卢?辛普森的待遇相同,薪金加上和业绩相关的额外奖金。我们安排他负责收入延期和抵免业务,防止波动剧烈的投资受到不当支付的影响。对冲基金见证了普通合伙人的可怕行径,他们在上涨时获得利润,在下跌时让有限合伙人丧失此前的收益。有些普通合伙人会立即开设另一个对冲基金,套取预期利润,而不顾及过去的损失。把资金托付给这种经理人的投资者实际上成了替罪羊,而不是合伙人。

只要我担任首席执行官,我就会继续管理伯克希尔哈撒韦公司的大部分资产,包括债券和股票。托德将初步管理30亿美元的基金,每年会重新安排管理范围。他主要负责股票,但是不限于投资形式。其他基金顾问可能会分为“长期投资”、“宏观投资”和“国际股票投资”,而我们在伯克希尔哈撒韦只有一种模式,即“精明投资”。

随着时间推移,如果能找到合适的人选,我们将增设1-2名投资经理的职务。每位投资经理的绩效薪酬,80%来自于他管理的投资组合,20%来自于其他经理人的投资组合。我们希望为每位成功人士建立一套薪酬体系,促进他们之间相互合作而不是竞争。

等到我和查理退休后,我们的投资经理将负责首席执行官和董事会委托的全部投资组合。出色的投资者具有良好的商业眼光,我们预计他们将在企业并购方面提供咨询和经验智慧。当然,董事会将对重大并购案作出决策。

当我们宣告托德将加盟我们的时候,有些评论员指出,托德是无名小卒,对于我们没有找到声名显赫的经理人表示困惑。我想知道,究竟有多少人在1979年听说过卢?辛普森,在1985年认识阿吉?特杰恩,在1959年听说过查理。我们的目标是找到一位资历尚浅的经理人,而不是久经沙场的老将。

金融衍生品

两年前,在2008年年度报告中,我向你们披露伯克希尔持有251个金融衍生品合约。截止到目前为止,我们持有203个金融衍生品合约,数字变化是由于我们增加了一些新的投资,一些旧合约已经到期或被解除。

我们继续持有的这些金融衍生品均由我本人负责,它们主要包括两种类型。这两种都属于和保险相似的投资活动,即我们为他人承担极力避免的风险而收取费用。实际上,这些交易中我们采用的决策机制也与保险业务相似。此外,我们在缔结这些合同时预先收费,因此不会面临对手风险。这点相当重要。

正如我们之前告诉你们的,几乎我们所持有的全部衍生品合约免担保的,这种情况减低了我们收取的保险费。但是,在金融危机期间,我们因此而倍感轻松,使得我们能够在那些日子进行一些有利的收购。前述一些额外衍生品保险费证明是合理的。

报告与误报:哪些数字在财报中算数?

我和查理发现了有利于评估伯克希尔、衡量其进展情况的数字,已经在前面提供给大家。

下面我们重点谈谈被忽略的一个数字:净利润,其媒体作用远大于所有其它数字。这个数字对大多数公司来说很重要,但对伯克希尔来说往往毫无意义。不管业务如何运营,我和查理总能在任何特定时期合法地创造想得到的净利润。

我们有大量未实现收益可利用,因此如果确实认为净收益很重要,我们可以定期在其中加入已实现收益。不过,请放心,我和查理绝不会抛售证券,因为抛售会影响我们即将报告的净利润,而且我们都对“玩数字游戏”深恶痛绝。

总体来看,虽然存在某些缺点,但是营业收入能合理指导我们的经营。不过,它忽视了我们的净利润数字。法规要求我们向你们报告这个数字,但是,如果报告者强调这一点,则说明他们的业绩比我们的好。

我们的帐面价值计算全面反映了已实现和未实现收益与亏损。你们应该注意度量标准和营业收入过程的变化。

我和查理都认为,在评估长期期权时,布莱克—斯科尔斯期权定价公式产生了非常不相称的数值。两年前,我们通过签订股票买卖合同含蓄地宣称,我们的交易对手或其客户采用的布莱克—斯科尔斯期权定价公式运算有缺点。

但是,我们继续采用这个公式编制财务报表,因为布莱克—斯科尔斯是公认的期权估价标准,几乎所有顶级商学院都开设这个课程。我们不得不按它计算,否则会受到指责,还会给审计带来难以解决的问题。因为我们的交易对手也采用此公式,如果双方的评估方法相差太大,审计就无法证明他们与我们评估的精确度。

约翰?肯尼思曾经俏皮地评论,经济学家最节省观点:他们在研究院学到的观点能用一辈子。上世纪七、八十年代,各大学金融系几乎都固执地坚持有效市场理论,轻蔑地称驳倒这一理论的有力事实为“反常现象”。

我们需要重新审视大学教师把布莱克—斯科尔斯公式作为披露真相的现行方法来教授,也要重新审视大学教师详述期权定价的倾向。即使没有丝毫评价期权的能力,你一样可以成为非常成功的投资者。学生们应该学习的是如何评价一个企业,那才是与投资相关的一切。

生活和债务

毫无疑问,有些人通过借钱投资成为巨富,但此类操作同样可能使你一贫如洗。杠杆操作成功的时候,收益就成倍放大,配偶觉得你很聪明,邻居也艳羡不已。但它会使人上瘾,一旦你从中获益,就很难回到谨慎行事的老路上去。而我们在三年级都学到,不管多大的数字一旦乘以0都会化为乌有。历史表明,无论操作者多么聪明,金融杠杆都很可能带来“0”。

对企业来说,金融杠杆也可能是致命的。许多负债累累的公司认为债务到期时可以靠继续融资解决,这种假定通常是正常的。可一旦企业本身或者全球信用出现危机,到期债务就必须如约清偿,届时只有现金才靠得住。

信贷就像氧气,供应充沛时,人们甚至不会加以注意。而一旦氧气或信贷紧缺,那就成了头等危机。即使短暂的信贷危机也可能使企业崩溃,事实上,2008年9月一夜之间席卷多个经济部门的信贷危机使整个美国都濒临崩溃。

我和查理不会从事任何可能给伯克希尔带来丝毫威胁的活动。我们永远铭记在心:你们,也就是我们的合伙人往往将毕生积蓄的很大一部分投入到本公司,信赖我们的谨慎管理。此外,一些重要的慈善活动也依赖于我们的审慎决定。最后,许多因事故致残的受害人依赖于我们的保险服务。如果为了追求额外的一点利润而使这么多人面临风险,那将是不负责任的。

我们伯克希尔公司承诺,将始终维持最少100亿美元的现金储备,为此我们通常都持有最少200亿美元现金。如此我们既可以承受前所未有的保险偿付,还能抓住收购或投资机会,即使金融危机也不会影响我们。

我们的现金主要以美国国库券形式存在,而避免持有利率略高几个基点的其他短期证券。商业债券和货币市场基金的脆弱性在2008年9月毕露无疑,而我们在此之前就长期坚持上述原则。

此外,伯克希尔过去40年来从未将现金用于分红或回购股票,我们将所有的盈利都用于强化业务,现在月度盈利已超过10亿美元。在这40年中,我们的净资产从4,800万美元增长至1,570亿美元,没有任何其他美国公司像我们这样重视财务实力。

由于我们对利用金融杠杆持谨慎态度,我们的回报率略受影响,但拥有大量现金使我们得以安枕无忧。在偶尔爆发的经济危机中,其他公司都为生存而挣扎,而我们拥有充沛资金和精神准备去发动攻势。2008年雷曼兄弟破产后市场一片恐慌,而我们得以在25天内投资了156亿美元。

2009

2009年,公司净利润为218亿美元,每股账面价值增长了19.8%。也就是说,自从现任管理层接手公司之后,45年来,每股账面价值从19美元增长到84,487美元,年复合增长率为20.3%。

我们当前的股东人数大约为500,000名,而最近伯克希尔收购伯林顿北方公司的行为,至少又增加了65000名股东。对我和我长期合作伙伴查理·芒格来说,更重要的是,我们的所有者认同伯克希尔的业务、目标、约束和文化。因此,在每篇报告里,我们都重述了引导我们的经济原则。我强烈建议特别是新股东,要认真阅读这些原则。历年来伯克希尔一直恪守这些原则,而且将来我离开后也会继续遵守下去。

此外,在股东信中,我们将再次审查下基本业务,希望能给伯林顿北方公司新来者提供新生定位培训,同时对伯克希尔老员工提供一次培训。

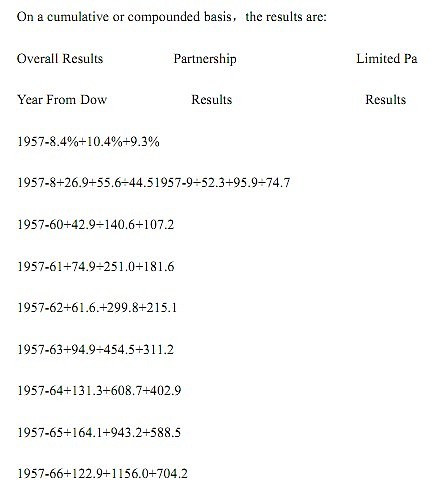

如何计算

从一开始,查理和我就对评估我们完成了什么和未完成什么坚持理性和坚决的标准。那防止我们抵挡不住诱惑。选择标普500作为我们的标准是一个很简单的选择,因为我们的股东几乎不用花任何成本就可以通过持有指数基金来获得相应的业绩。他们为什么要给我们钱来仅仅复制那个结果呢?

我们的一个更难的决定是如何计算伯克希尔相对标普的进展。有的观点说用我们股价的变化。事实上,在一个长期的时间,这是最好的选择。但每年股票价格是非常反复无常的。即使包括10年数据的估值,也会因估值期早期或末期特别高或低的价格而变得不正常。微软的Steve Ballmer,GE的Jeff Immelt可以告诉你那个问题,当他们接手管理时,他们股票在极端的价格交易使他们痛苦不堪。

计算我们每年增长的最佳标准是伯克希尔每股内在价值的变化。可是,那个价值不可以通过任何接近精确地数据计算得出,因此,我们给他一个粗略的代替:每股账面价值。另外,多数公司的账面价值比他的内在价值少。伯克希尔无疑也是这种情况。总体来说,我们业务的价值远超于他的账面价值。我们非常重要的保险业务,这个差异是巨大的。即使如此,查理和我都认为账面价值最有效跟踪内在价值的变化,即使它低估了内在价值。运用这种计算方法,正如这封信首段所述,从1965财政年度开始,我们账面价格每年增长20.3%。

我们应该注意,如果我们用市场价格作为我们的标准,伯克希尔的业绩看起来会更好;从1965财政年度开始,每年的复合增长率为22%。惊讶的是,复合年增长率小小的不同造成了这45年收益率的**不同,市场价值收益率为801516%,账面价值收益率为434057%。我们的市场收益率更好是因为1965年,伯克希尔以较低于账面价值的价格卖了正在赚钱的纺织品资产,而现在,伯克希尔通常以高于账面价值的价格卖一级业务。

总之,表格传递了三个信息,两个是正面的,一个是非常负面的。首先,从1965-69开始,到2005-09结束,这41个五年期收益率,从来没有超过标准普尔收益率。第二,当收益率为正时,虽然我们的表现落后于标准普尔,但在收益率为负的十一年,我们的表现一直比标准普尔好。换句话说,我们的防守比我们的进攻好,这种情况很可能会继续下去。

一个很大的负面信息是,我们的业绩优势随着我们规模的扩大而急剧下降,这个不好的趋势是必然会继续的。可以确定的是,伯克希尔有许多出色的业务和一些非常优秀的经理,他们在一个不一般的公司文化中发挥他们最大的智慧。查理和我相信这些因素日后会继续产生高于平均水平的业绩。但大量的因素总和铸就了公司自己的发动力。我们未来的优势,如果存在,将只是我们历史中的一小部分。

我们不做什么

很久之前,查理说出了他最大的野心:”我所有想知道的就是我将会死在哪里,因此我将不会去那里。”这个智慧由伟大的普鲁士数学家Jacobi激发,他建议”逆向,总是逆向”为解决困难的一个方法。(同样,逆转方法在用一个不那么高尚的层面也适用:反着来唱一首歌曲,你很快会重新获得你的车子,房子和妻子。)

这里是一些我们在伯克希尔运用查理的思想的例子:

查理和我会避开一些我们评估不了未来的业务,无论他们的产品多么好。以前,不用天才都可以预见例如汽车(1910年)、飞机(1930年)、和电视机(1950年)行业的巨大的增长。但之后的未来也包括了各方面的竞争,那会降低进入那些行业的几乎所有公司的利润。即使是幸存者也是遍体鳞伤。即使查理和我可以清楚的预见某行业之后会有巨大的增长,那也不代表我们可以确定他的利润率和资本收益率,因为有许多竞争者在为霸权这个地位作斗争。在伯克希尔,我们会坚持未来几十年利润可以预见的业务。即使如此,我们将会犯很多错误。

我们从来不依靠陌生人的善意。太大以至于不会失败不是伯克希尔的退路。相反,我们总是会安排我们的事务,任何可以想到的现金需求将会用我们自有流动资金满足。另外,流动资金会从我们许多不同的业务盈利得到不断补充。当2008年9月金融系统的心脏停止跳动的时候,伯克希尔是系统流动资金和资产的供应者,而不是恳求者。在危机的最高峰,我们投入了155亿美元,否则他们只能向联邦政府求助。其中的90亿为三家很受推崇、并且曾经很安全的美国企业提供资金支持,而且没有任何延迟,他们需要我们对信心的有形支持。剩下的65亿美元满足我们购买Wrigley的承诺,这项交易没有中止过,然而在其他地方还充满着恐慌。为了保持我们的财力我们付出了很高的代价。我们经常持有的二百多亿准现金资产现在只产生很低的收益。但至少我们睡得很安稳。

我们打算让我们的下属公司自己经营,我们不对他们在任何程度上的管理或者监督。这表示我们有时候会很晚才发现一些管理问题,还有一些运营和资金决策,如果咨询查理和我的意见,将不会被执行。但是,我们大多数的经理人极好地使用我们赋予他们的独立性,他们用保持所有者导向的态度回报我们对他们的信心,这是在一个巨大的机构无价的和非常少见的。我们宁愿承受少数不良决策的可见代价,也不愿意承受因为沉闷的官僚主义而造成的决策太慢(或者根本出不了决策),而导致的无形成本。随着我们对BNSF的收购,我们现在拥有257000雇员,和差不多几百个不同的运营单位。我们希望每个单位拥有更多员工。但我们不会允许伯克希尔变成委员会,预算编制,多层管理层泛滥的臃肿机构。相反,我们计划像分开管理的中大型规模的公司的集合那样运营,他们大多数的决策制定发生在营运层。查理和我只限于分配资金,控制企业风险,挑选经理人和制定他们的薪酬。

我们不会争取华尔街的支持。基于媒体或者分析师意见的投资者不是我们的目标投资者。相反,我们需要合伙人,他们加入伯克希尔因为他们希望在一个他们了解的企业做长期投资,也因为这符合他们一致同意的政策。如果查理和我与其他合伙人参与一个小风险投资,我们会寻找和我们同步的人。我们知道,共同的目标和分享的命运造就开心的所有者与管理者的商业联姻。就算是扩展到大规模投资也不会改变这个事实。

建立一个和谐的股东群体,我们与我们的股东直接,及时地沟通。我们的目标是告诉你,如果我们的位置调换,我们会想知道的东西。另外,我们会在周末一早把我们的季度和年度财务信息公布在网站上,因此,在让你和其他投资者在非交易日有足够的时间消化我们这个多面性的企业发生的事情(有时候,交易所期限要求在非星期五的日子披露)。这些事情不可以在几段文字中充分地总结,也不可能作为记者有时候寻找的容易被记住的新闻标题。

例如,去年,我们看到简要报告如何出问题。12830字的年度信文中有这么一句:”例如,我们确定2009年经济会蹒跚而行,或者比这好一点,但这个结论没有告诉我们市场是上升还是下降。”许多新闻机构大张旗鼓地报道这句话的前半部分,却没有提及任何结尾部分。我认为这是可怕的新闻业:被误导的读者或者观众也许会觉得,查理和我对股票市场有不好的预测,即使我们不但在那个句子里,在其他地方也清楚的表示我们不是在预测这个市场。被误导的投资者为此付出了巨大的代价:信出来的那天,道琼斯指数收于7063点,却在年底上升到10428点。

说明了类似的经历以后,你可以明白,为什么我选择与你尽可能直接,完整地沟通。

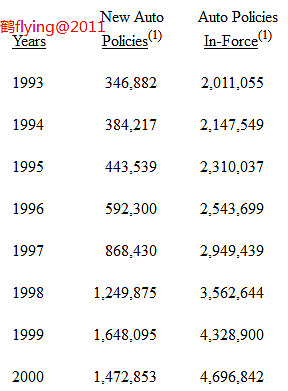

让我们从GEICO开始,它因为8亿年度广告预算(差不多汽车保险领域广告亚军的两倍)而出名。GEICO由Tony Nicely管理,Tony 18岁加入公司,现在66岁的他依然每天出入公司,正如79岁的我。我们都为能在我们喜欢的行业工作而感到幸运。

GEICO的客户同样对公司感觉温暖,这里是证明:自从伯克希尔1996年收购GEICO,他的市场占有率从2.5%增加到8.1%,保单持有者净增加700万。也许他们和我们联系是因为我们的壁虎很可爱,但他们从我们这里购买保单,存大量的钱。

伯克希尔分两步收购GEICO。在1967-80年,我们花了4700万美金购买了公司三分之一股票,这些年中,公司大量回购他们自己的股票导致我们的持有增长到50%,我们不用再购买更多的股票。在1996年1月2日,我们用现金23亿美元购买了GEICO剩下的50%股权,大约我们初次购买的50倍。

有一个华尔街老笑话和我的经历很相似:

顾客:谢天谢地我在5元是购买了XYZ。我听说现在它18元了。

经纪:是的,这只是开始。事实上,这个公司做得很好,18元时买比你当时的购买还好。

顾客:该死,我就知道我应该等等。

GEICO 2010年的增长可能减慢。美国汽车销售量的下降导致汽车注册的减少。另外,高失业率导致越来越多司机不买保险(那在几乎任何地方都是非法的,但如果你失去了工作,但仍然想开车……)。但我们的”低成本生产者”地位,保证将来给我们带来巨大的收入。1995年,GEICO是国家最大的6架汽车保险商之一;现在我们排名第三。公司浮寸金从27亿增长到96亿。同样重要,在伯克希尔拥有的14年里,GEICO有13年实在承保利润中经营的。

1951年我第一次访问GEICO时,我很激动。当时我还是一个20岁的学生。谢谢Tony,我现在更加激动。

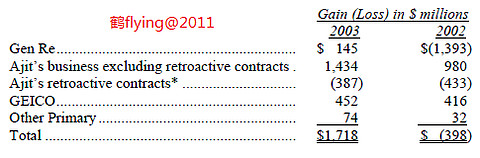

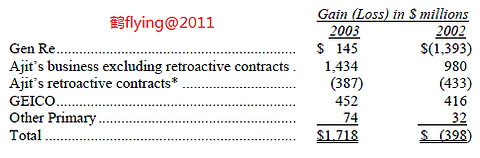

第三个保险业务很有影响力的是General Re。几年前,这个业务还在麻烦中,现在,他是我们保险王冠上一颗闪闪发光的珠宝。

在Tad Montross的带领下,General Re在2009年表现出色,也给我们带来了带一般大额的每美金保费浮寸金。除了General Re的财产保险业务,Tad和他的同事还**发展了人寿再保险业务,这个业务正不断地成长增值。

去年,General Re终于100%拥有Cologne Re.这个收购从1995年开始,虽然当时只是部分拥有,那是我们进入全世界的其中一部分。Tad和我将会在9月访问Cologne,感谢他的经理们对伯克希尔所作的贡献。

最后,我们拥有许多小一点的公司,他们多数都专注于保险界的其他部分。总之,正如下表所示,他们的业绩一直都是可盈利,给我们带来的浮寸金也是非常多的。查理和我非常珍惜这些公司和他们的经理人。

现在有一个惨痛的忏悔:去年你的董事长合上了一个非常昂贵的失败业务的账本,这完全是由他自己造成的。

许多年以来,我一直在苦苦思考我们可以为我们数百万忠诚的GEICO客户提供的副产品。不幸的是,我成功了,我想到了我们必需卖我们的信用卡。原因是GEICO保单的持有者可能都有良好的信用风险,向他们提供有吸引力的信用卡可以给我们带来好处。我们得到了正确地业务,但是错误的类型。

在我最终清醒之前,我们的信用卡业务税前损失为6300万美金。于是我们以每美金55分的价格出售了我们问题应收账款组合,再度损失4400万美金。

必需强调,GEICO的经理人从来不对我的主意感兴趣。他们警告我,我们有可能得不到GEICO客户的奶油,而是得到,让我们叫他”非奶油”。我巧妙地暗示我比他们年长和聪明。

我只是比他们老。

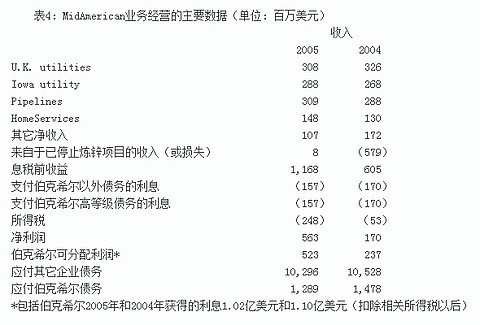

公用事业业务

伯克希尔-哈撒韦拥有中美能源控股89.5%的股份。中美能源旗下有多家公用事业公司,其中最大的几家包括:(1)Yorkshire Electricity and Northern Electric,它拥有380万终端用户,是英国第三大电力公司;(2)中美能源,它服务着72.5万电力用户,主要集中在爱荷华;3)Pacific Power and Rocky Mountain Power,服务着西部六州的170万电力用户;(4)Kern River and Northern Natural pipelines,通过它运输的天然气占美国用量的6%。

中美能源控股有两位了不起的管理者:Dave Sokol和Greg Abel。另外,我的老朋友Walter Scott及其家族持有该公司大部分股权。Walter给任何经营都带来了非一般多的业务。同Dave、Greg和Walter的十年合作让我深信,伯克希尔找不到比他们更好的搭档了,他们是真正的梦之队。

有些让人扫兴的是,中美能源还拥有全美第二大房地产经纪公司Home Services of America。这家公司有21个地方品牌和1.6万个代理商。尽管去年对于房屋销售而言仍是恐怖之年,但Home Services取得了还算不错的业绩。另外,该公司还收购了一家芝加哥经纪公司,并且还将在合理价格水平上寻求收购其他高质量的经纪公司。十年之后,Home Service会比现在大得多。

我们的电力公用事业,多数都是提供垄断服务,我们以一个与客户服务领域共生的态度运营,那些使用者依靠我们提供一级服务并且为他们的未来投资。发电和大型输电设备的许可和建造花费很长时间,因此我们必需有远见。同时,我们希望公用事业管理者(为客户服务)允许我们在使用绝资金满足将来需求的时候有合适的回报。我们不应该期望管理者履行他们的承诺,除非我们是这样。

Dave和Greg保证我们正是这样。国家调查公司一直都把我们Iowa和Western公用事业放在或者接近他们行业排名的前头。同样,一个叫做Mastio的公司为43家美国管道公司排名,我们的Kern River和Northern Natural properties并列获得第二名。

另外,我们将继续投入巨资,不仅是为未来做准备,而且旨在使得这些业务更加环保。自我们十年前购得中美能源以来,这家公司还从没分过红。赚的钱全都投入到发展提高和扩大我们服务范围的功能。一个明显的例子,近三年,我们的Iowa和Western utilities赚了25亿美金,但同一时期支出了30亿在风力发电设备。

中美能源控股公司一直履行对社会的承诺,注重社会信誉,并因此受益:除个别情况外,管理者都让我们的不断增加的投资都取得了较为合理的回报,进而我们可以尽量满足企业的生产需要。我们相信,我们能够从我们的投资中得到应得的收益。

早期的日子,查理和我避开资金密集型行业,例如公用事业。确实,至今对投资者来说最好的行业仍然是那些高回报,并且不怎么需要增加投资的行业。很幸运我们有许多这样的业务,我们也愿意购买更多。但是,估计伯克希尔会产生越来越多金钱的同时,今天的我们非常愿意投入那些需要大量资金投入的行业。我们只期望在我们增加投资的这些行业会有合理的体面的回报。如果我们的期望是对的(我相信会的),伯克希尔将如虎添翼,在未来几十年中虽不能取得巨额收益,但是应该可以超过平均水平。

必须注意,我们的BNSF公司,与我们的电力公共事业公司具有很大的相似之处。

两者都是向消费者、社区以及整个国家的经济发展提供基本服务,两者都需要进行大量投资,远多于几十年后的这就提成。两者都必须进行前瞻性规划以满足超越过去的需求,最后两者都需要明智的监管者提供收益的稳定性,以便我们可以满怀信心地进行投资,以保持,更换或者扩大设备。

正如我们的公用事业,我们发现了公共事业和铁路事业之间有一个契约。如果有一方推卸义务,双方都必然会蒙受损失。因此,双方都必须明白鼓励对方履行义务和自己履行义务的好处。很难想像我们的国家在没有一级电力和铁路系统的情况下发挥到经济的最大潜力。我们将用行动证明这样的一级系统是存在的。

将来,BNSF业绩可能并入公用事业部分,因为二者不但经济特征类似,而且他们所用的巨额贷款并非伯克希尔担保。他们会保留大部分盈利。无论经济环境如何,他们的收入和投资规模都很巨大,虽然铁路会表现出多点的循环周期。总之,尽管我们投入了数百亿的增加股本,我们预期这些行业将在今后为我们带来巨大的收益。

制造,服务和零售业

伯克希尔在这些行业中业务众多。

这个部分几乎所有的公司都在2009严重经济衰退中遭受了某种程度的损失。最大的例外是Mclane,麦克莱恩主要的业务是向零售商店提供日用品、食品及其它非食品类货物,迄今为止其最大客户是著名零售企业沃尔玛。

在Grady Rosier的带领下,Mclane取得了税前收益34400万美金,相当于比他巨大销售额312亿美金美元多一分钱。Mclane拥有一系列实物资产(基本上那就是他所有的一切),包括3242辆拖车、2309辆牵引机及总面积达1520万平方英尺的55个分销中心。当然,Mclane最重要的资产是Grady。

我们有许多公司,即使销售下降却依然盈利,这是出色管理的成果。

每个我们拥有的与住房和商用建筑相关的企业在2009年都相当困难。Shaw,Johns Manville,Acme Brick和MiTek的税前收入是2.27亿美元,较2006年建筑业高潮期的12.95亿美元减少82.5%。上述企业仍将奋力挣扎,但其竞争力依然完好无损。

伯克希尔去年最大的问题是Netjets,多年来,NetJets曾将自身发展成为该行业最突出的企业,它拥有的飞机总价值超过其三大竞争对手的飞机价值总和。总之,我们在这个行业的领先地位是没有受到挑战的。

NetJet的运营有另外一个故事。在我们拥有他的11年里,他的税前损失打到15700万美金。另外,公司的债务从收购时候的10200万美金上升到去年4月的19亿美金。如果没有伯克希尔为债务作担保,NetJet就会倒闭。很明显我让NetJet处于如此困境,让你蒙受损失。但庆幸的是,我已经获得救援。

Dave Sokol,中美能源非常有智慧的成立者和运营者,8月的时候出任NetJets的CEO.他的领导扭转了NetJet:债务减少到14亿美金,在2009年蒙受了巨大损失71100万美金之后,公司现在稳固地盈利中。

最重要的是,Dave带来的改变并没有降低安全和服务的最高标准,这标准是NetJets的前任CEO Rich Santulli一直坚持的。Dave和我都非常有兴趣保留这个标准,因为我们和我们的家庭在多数我们的飞行中都是用NetJets,同样我们许多的董事和经理人也一样。我们没有分配任何专门的飞机和团队。我们的待遇和其他股东一样,那表示,我们和其他每个人一样,使用我们自己的飞机时也付出同样的价格。总之,我们吃我们煮出来的东西。在航空行业,没有其他证明书比这个更有力。

金融及金融产品

Clayton房屋公司是我们在这一领域的主要运作,它是组装式和活动式房层的主要生产基地。当然,Clayton并不是一直占据着第一的位置。10年前,该领域中三大主要的制造企业Fleetwood、Champion and Oakwood曾拥有着该行业44%的产量。但是,这三家公司现在都已经破产。同时,整个行业的产量也从1999年的38.2万套下降至2009年的6万套。

目前,整个行业处于混乱的局面源于两个原因。第一,行业的发展取决于美国经济能否实现恢复。这个理由涉及到美国新房屋的开工率(包含公寓部分)。2009年,55.4万套的新建房屋数创下了到目前为止我们所记录的近50年来的最低点。然而,这是一个好消息。

一些年以前,在新房屋开建时人们曾经想过这是一个好消息–市场供应–住房市场年供应量约为200万套。但另一方面,新家庭组建–市场需求量–每年仅为120万套。供求不平衡的状态持续几年后,国家必然要结束这种大量房屋剩余的状况。

有三种途径来解决这一情况:第一,,毁掉大量的房屋,与发生的”汽车换现金”计划相似的摧毁汽车策略;第二,加速人们对住房的需求,鼓励青年人同居,这一计划不大可能遭受缺少志愿者;第三,减少新建房屋数量,使其增长率低于家庭组建率;

我们的国家理智地选择了第三个,这表示,在一年左右之内,住宅房问题政策非常支持我们,仅除了那些高端房子和某些滥建问题特别严重的地区。住房价格将会远远低于泡沫时期水平,当然,要不是每一个售房者或信贷方造成损失的同时,能够使购房者从中受益。事实上,几年前那些无法承担购买适当房屋的家庭现在发现拥有一套住房成为了他们力所能及的事,那是因为房地产市场泡沫已经破裂。

第二个原因是针对企业建造的房屋:惩罚性的抵押贷款利率差异存在于担保房屋与建造房屋之间。让我来解释一下为什么利率的不同会给大量低收入美国民众及Clayton公司双方均造成问题。

住房抵押贷款市场受政府通过FHA,Freddie Mac and Fannie Mae表现出来的条例控制,它们的信贷标准占有绝对的优势,因为他们担保的抵押贷款能够实现证券化,实际上,并且均将其转变成美国联邦政府债务。目前,这种常见拥有担保房屋的购买者,享有可以获得利率仅为5.25%的30年期的贷款资格。此外,这些抵押贷款最近被美联储大量的购买,作为维持超低利率水平的举措之一。

相比而言,几乎很少企业建造房屋的购房者有资格获得受此担保的抵押贷款。所以,一个建造房屋的购房者必须负担他贷款9%的利率。对于那些采取现金支付方式的购房者,Clayton的住房拥有着极高的购买价值。如果购房者需要申请住房抵押贷款,当然,大部分购房者在理财成本上有差异,差距足以抵消企业建造住房在价格上的吸引力。

去年,我曾告诉你们为什么我们的购买者一般都收入不高但却表现出了更好的信用。他们的态度决定了一切:他们购买房屋是为了居住,而并非再卖或者再融资。因此,我们的购买者通常选择我们的贷款时,更多地是考虑自身实际确实收入(我们不制造”假贷款消息”),并期待着某天他们能最终还清贷款。如果他们失业、存在健康问题或者离婚,我们也有可能面临违约问题的发生。但是,他们并不会因为房屋的价值下降而放弃偿还贷款。即使今天,面临当前失业压力剧增,对Clayton的拖欠和违约行为合理地存在但并没有我们制造出重大麻烦。

我们争取让我们客户的贷款取得与普通建设住宅同样的处理,并且截至目前,我们仅仅取得了一些象征性成功。许多拥有适当收入的家庭,但是有责任放弃自己建造的房屋。因为筹措资金的差别附属于建筑房屋使得每月高额的支出。如果限定条件不被放宽,以致不向那些符合首付和收入标准的购房者打开更低成本的资金条件,企业建房的发展空间注定将会越来越小。

尽管在这样的情况之下,我仍相信Clayton在未来的时间里能实现盈利运营。我们拥有一位将伯克希尔的利益视为自身利益的最好的CEO人选凯文-克莱顿(Kevin Clayton)。我们的产品是一流的,物美价廉的和不断提高的。此外,我们会继续使用伯克希尔的信誉去支持Clayton的抵押贷款计划,我们确信它的稳固。即使如此,伯克希尔不可能将信贷利率降低到政府机构所能提供的水平,这一障碍将会限制我们的销售,损害到Clayton和大量渴望低成本住房的有价值家庭的共同利益。

2009年底,我们已拥有全国第三大商业抵押贷款服务商Berkadia公司50%的股份。除了拥有2350亿美元的投资管理资产外,公司是重要的抵押贷款发起人,在全国拥有25间办公场所。尽管在接下来的几年里商业房地产将面临巨大的挑战,长久的发展机会对Berkadia具有重大的意义。

我们的合作伙伴Leucadia的运作被乔-斯坦伯格(Joe Steinberg)和伊恩-卡明(Ian Cumming)管理的。几年前,当伯克希尔收购陷入困境的Finova时,我们就曾有过愉快的合作经历。在决定的那个情况下,乔和伊恩所做的努力远远超出了份内工作,我总是给予鼓励。自然地,当他们与我联系共同购买Capmark时我感到很高兴。

我们将第一次的冒险也命名为Berkadia。所以,让我们称这次为Berkadia的儿子。有一天,我将写你们的信中谈论Berkadia的孙子。

此外,我们在道氏化学、通用电气、高盛、瑞士再保险和箭牌的不可交易债券中持股,总成本是211亿美元,账面现行价值是260亿美元。我们在过去十八个月收购了五个仓位。除了它们给我们提供的巨大的资产潜力之外,这些持有给我们带来了总计21亿美元的年度分红和利息。最后,在年终我们拥有BNSF的76,777,029股(22.5%),从其中我们可以从每股拿到85.78美元,但这已经混到我们购买整个公司的成本了。

2009年,我们的最大的销售额是康菲石油(Conoco Phillips),穆迪(Moody’s)、宝洁(Procter & Gamble),以和琼森(Johnson & Johnson)(后者的卖出发生在我们今年早期持仓)。我和查理相信所有这些股票都很可能在将来以更高的价格成交。早在2009年我们完成的一些销售,为道氏和瑞士再保险筹集资金,今年最后完成的其他销售来期待对BNSF的收购。

去年,我们曾告诉你们非常罕见的情况,存在于公司和市政公债市场。荒谬地,这些证券和美国国库券相比非常便宜。我们通过一些购买进行了观察,但是我应该做的更多。巨大的机会是很少发生的。当天上掉金子的时候,应该拿桶去接,而不是管子。

我们在进入2008年时,拥有443亿美元的现金资产,之后我们获得了170美元的经营收益。然而,在2009年,我们的现金减少到了306亿美元(其中80亿用于BNSF采购),我们在过去混乱的两年已经用了很多钱去运作。那是一个投资的理想时期:恐慌的氛围是投资最好的朋友。那些只在评论者乐观的时候投资的人,最后为这个无价值的保险付出了昂贵的价格。最后,在投资中计算为业务付出的成本–尽管只是在股票市场小部分的购买–这个业务表现为在随后的十年或二十年的盈利。

去年我详细的介绍了我们的衍生品合约,引起了争议和误解。关于这个讨论,请登陆网站 网页链接。

之后我们改变了几个仓位。一些信用合约到期了。10%的股票指数合约也改变了:期限缩短,成交价减少。这些改变中,没有现金过手。

去年中提高的几点现在需要重申一下:

(1)尽管不能确保,但我期望我们的合同总值将持续给我们带来利润,即使把投资收入大幅波动考虑在外。我们的衍生品浮存金–并不包括在之前提到的620亿美元保险浮存金中,年终几乎达到63亿美元。

(2)只有少数合同要求我们无论如何交付抵押保证金。去年,股市和信用市场价位走低,我们的支付要求是17亿美元,只是我们拥有的衍生品相关浮存金的一小部分。当我们支付抵押保证金的时候,我们所支付的抵押品仍然在给我们赚钱。

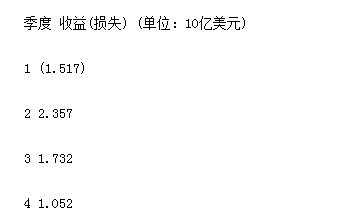

(3)最后,这些合同的账面价值会有大的波动,这会很大程度上影响我们的季度报告盈利,但是不会影响我们的现金或投资持有。这个想法很适合2009年的环境。这里有去年我们报告中部分关于从衍生品股值中带来的税前季度损益:

正如我们所解释的,这些大幅震荡不会使我和查理高兴或者烦恼。当我们报告给你的时候,你仍将区分这些数字(就像我们确实实现了收益或损失一样),目的是你就可以更清楚地看到我们所经营业务的盈利情况。我们很高兴我们持有这些衍生品合同。至今我们已经从它们所提供的浮动中获利颇丰。我们希望继续通过这些合同赚取更多的投资收益。

我们长期以来一直投资我和查理认为错误定价了的衍生品合同,正如我们尝试错误定价的股票和债券一样。事实上,我们在1998年第一次报告我们拥有这些合同。我们一直都在警告衍生品给社会和相关人士带来的危险,这可能是毁灭性的,当这些合同导致交易对手风险和/或举债经营风险的时候风险达到顶点。在伯克希尔,这从来没有发生过,将来也不会。

让伯克希尔远离这些风险是我的职责所在。我和查理相信一位CEO一定不能忽视风险控制。这太重要了。在伯克希尔,我发起并监控每一项衍生品合同,除了在少数几家的分公司运营相关的合同,例如中美能源控股公(MidAmerican)和General Re再保险公司。如果伯克希尔出现问题,那就是我的问题,决不会是风险委员会或者首席风险办公室的责任。

我认为,一个大型金融机构的主管委员如果没有建议CEO为风险承担全部责任,那么他们就是不负责任的。如果CEO不能胜任这项任务,那么他应该寻找其他的工作。如果他无法做到,而政府需要投入资金的话,他和他的委员会应该承担很大责任。

搞糟几家全国最大金融机构的运营的不是股东。然而他们加重了负担,他们在失败的时候抛掉了持有价值的90%或更多。总之,他们在过去的两年中的四次最大的金融飓风中已经损失了超过5000亿美元。如果说这些持有者是”跳楼”,那么简直都是对”跳楼”这个词的嘲讽。

一个失败公司的CEO们和主管们,然而都毫发无伤。他们机遇可能会因为这些灾难而被削弱,但是他们还是过着上流社会的生活。这些CEO和主管们的行为应该改变:如果他们的公司和国家被他们的不负责任伤害了,他们应该付出代价,而不应该由公司或者保险来买单。在很多情况下,主管都从过多的金融胡萝卜中获利,应该在他们的职业生涯中加入一些大棒了。

一个难以面对的真相

我们旗下的子公司去年为了现金做了几项小型并购案,但是我们对BNSF铁路的大型收购要求我们发行95000股伯克希尔股份,这接近已公开发行的6.1%。我和查理对发行伯克希尔股票的喜爱,正如我们享受结肠镜检查前的准备工作一样。

我们不喜欢的原因很简单。如果我们不能做梦以现在的市价卖掉全部伯克希尔股票的话,为什么在世界上要以几乎同样低的发行价卖掉公司如此大的一部分呢?

评估换股并购时,目标公司的股东不仅注重认购公司股份的市场价,同样也希望交易能够给他们带来所放弃的那些自己股份的内在价值。如果低于其内在价值,在仅交换股票的情况下,一般不可能成交。我们不能用一个被低估的股票去交换一个被完全反应价值的股票,这会损害股东利益。

想象,假如你喜欢的话,公司A和公司B规模相同,且每股都是100亿美元。它们的股票市面上都卖80美元每股。A公司的CEO非常自信但不够精明,他用1.25股去换B公司的1股,并正确地告诉主管们B公司每股100美元。然而他没有认识到,他将让他的股东们为B公司的每股支付125美元的内在价值。如果主管们没有异议,那么交易就成交了。B公司的股东将拥有A公司和B公司联合资产的55.6%,而A公司的股东只拥有44.4%。并不是A公司的每个人都是这次不明智交易的受害者。它的CEO将经营一个两倍大的公司,带来更多的名誉和利益。

如果是认购公司的股票被高估,情况就不同了:这会对认购者有利。这就是为什么股市到处存在的泡沫将不可避免带来一系列发行。如果按照他们股价的市场价值,他们可以多付款,因为事实上他们在使用伪币。这种认购周期性发生。在二十世纪六十年代末的特殊时期,这种圈套很多。事实上,某些大公司就是通过这种方式建立起来的(当然没有当事人公开承认内幕,但是私底下有许多消息传出来)。

在BNSF铁路的认购中,出售方的股东恰当地评估了我们所提出的100美元每股的报价。然而我们的成本却稍高于此,因为这100美元是以股票形式。我和查理都相信股票的价值超过这个市场价。幸运的是,我们在市场上现金购买了BNSF的一大部分,因此我们的成本中只有30%是用伯克希尔股票购买的。

最后,我和查理认为,虽然要用股票支付30%的价格,但是这是我们一直以来所熟悉和喜欢的业务,并且能够给我们带来220亿美元可支配的现金。额外的好处是,将由迈特-罗斯(Matt Rose)经营公司,我们对他很信任。我们同样愿意在几年内再投资几十亿美元,如果能得到合理的回报。但是这还不一定。如果我们需要用更多的股票来认购,那就没有意义了。我们会得不偿失。

我曾参加过几十次股东会,讨论认购案,通常,一些价格高昂的投资银行给主管们提供咨询。不可避免的,银行家向给股东会的详细评估了被收购公司的价值,强调其价值远远比市场价值高。在长达五十年的股东生涯中,我从没听到任何投资银行(或管理层)讨论公司所得到的真实价值。当交易涉及认购方股票的发行时,他们只使用市场价值,甚至在知道认购方股票被严重低估时仍然这么做。

当股票被低估时,而主管从顾问获得理性意见的方法看起来只有一种了,雇佣第二顾问,来反对提议的认购案,若交易不成交则得到酬劳。没有这个,我们的建议永远都是,”不要问理发师你是不是该理发了。”

我忍不住要告诉你很久以前的一个真实故事。那时我们在一个管理良好的大型银行拥有一些股票,几十年来法律都不允许认购。之后法律允许认购,我们的银行立即开始寻找可能的交易。银行经理们本来都是很有能力的银行家,这时却像没见过女孩的男孩子。

他们很快盯上了一家较小规模的银行,经营也很好。我们的银行以较低的价格售出,几乎接近账面价值,而且价格/收益比很低。然而,那家小银行被美国其他大型银行哄抬,其价值几乎达到账面价值的三倍。不仅如此,他们要的是股票,而不是现金。

自然,我们的同事答应了。”我们需要显示我们开始认购了。而且这只是很小的交易。”他们这么说就好像只有对股东造成很大伤害才能成为阻止他们的理由一样。查理的反应是,”我们是否应该庆幸在草坪上尿尿的是吉娃娃,而不是圣伯纳。”

这家小银行的老板可不是傻瓜,他提出了谈判中的最后一个要求。当时他的措辞可能比较含蓄,”在合并后,我将成为你的银行的大股东,这是我净资产中很大一部分。你们必须保证,你们再也不做这么蠢的交易了。”

是的,这个合并案通过了。小银行的老板赚了钱,我们则赔了钱。大银行(现在规模更大了)的经理们却活得更滋润了。

2008

2008年我们的市值缩水了115亿美元。这让我们两种股票的每股账面价值下滑了9.6%。在过去的44年中(也就是说,现任管理层继任以来),我们的股票每股账面价值从19美元上升到了70530美元,每年增长率为20.3%。

(本报告中所有每股数据是指伯克希尔的A类股票。B类股票的数值为A类股票的1/30。)

上页表格记录的伯克希尔股票账面价值和标准普尔指数过去44年的表现显示,2008年对两者都是最坏的年景。对于公司、市政国债、地产和日用品,这段岁月同样都是毁灭性的。年末时,各种类型的投资者都既困惑又遍体鳞伤,仿佛闯入了羽毛球比赛现场的小鸟。晕头转向且伤痕累累。

这一年中,随着时间推移,世界上很多大金融机构内部的致命问题暴露出来。这让之前备受尊敬的信贷市场转瞬变得机能紊乱。社会上的流行语变得像我年幼时在一家餐馆墙壁上看到的标语:“我们只相信上帝,其余人等请付现金。”

到了第四季度时,信用危机伴以翻滚的房价和股市,制造出了席卷整个国家的让人瘫软的恐惧。随之而来的是整个商业活动的自由落体运动,而且是以我从未见过的加速度在下落。美国和世界的大部分地区都陷入了一种恶性循环。恐惧带来商业萎缩,商业萎缩导致更大的恐惧。

不断上升的萎靡气氛促使政府采取大动作。用扑克牌局的术语描述,财政部和美联储已经全押。如果说此前为经济开出的药都是论杯装,那最近就是论桶。曾被认为是不可思议的用药量当然必然带来不受欢迎的副作用。尽管一个可能的后果是恶性通货膨胀,但是大家还想当然认为用药精确,毫无后顾之忧。更甚,主要行业都依赖于政府的支持,接下来市和州将会面对各种难以置信的请求。让这些组织从公众的乳头上断奶,将会是一项政治挑战。他们才不愿轻易离去。

要让金融系统避免彻底崩溃,政府去年采取的强有力的紧急措施必不可少,无论可能出现怎样的负面影响。一旦出现彻底崩溃,对我们经济中的所有领域都将造成灾难性的后果。如果是这样,我们经济的每个领域的结局就会是另一种局面。无论你是否喜欢,华尔街居民、主街居民和美国各种街道上的居民们都在同一条船上。

尽管身处坏消息之中,但不要忘记,我们的国家曾经面临过远比这糟糕的局面。仅仅在20世纪,我们就曾面对过两次大战(其中有一次我们似乎都要输掉战争了);十多次的阵痛和衰退;1980年,恶性通货膨胀曾导致高达21.5%的基本利率;还有30年代的大萧条,大萧条期间的很多年中,失业率一直在15%到25%间徘徊。美国可从不缺挑战。

没有失败,只因为我们战胜了失败。面对着这么多障碍——其他还有很多——美国人的实际生活水准在20世纪翻了七番,道琼斯工业指数从66点上升到11497点。与之形成对比的是,在之前数十个世纪中,人类都只能依靠微薄所得(如果有的话)过活。尽管前进之路并不平坦,我们的经济体系在过去运转得相当不错。没有其他体系能像它那样激发出人类的潜力,而且这套体系还会继续如此运作。美国最好的日子还在前头。

在过去44年中,75%的时间里,标准普尔指数都代表着收获。我猜,接下来44年中,大概有相同比例的年份也相当不错。但无论是查理·芒格——我管理伯克希尔公司的搭档——还是我,都不能提前预知哪些年景好,哪些年景坏。(我们固执的认为,也没人能做出如此预知。)我们能确定,比如,2009年的经济状况将会惨不忍睹,但是这个结论也不能告诉我们股票市场会上涨还是下跌。无论是好年景还是坏时辰,查理和我都简单地紧盯四项目标:

1.维系伯克希尔在金融上直布罗陀海峡般的位置。这意味着要有非常良好的资金流动性、适度的即将到期债务、数十个利润与现金的源泉;

2.拓宽保护我们生意的“护城河”,这会让我们的公司们具备长期竞争优势;

3.收购和发展新的、各种各样的利润之源;

4.扩大和培养优秀的管理团队,这个团队要能持续为伯克希尔创造出非凡价值。

伯克希尔2008

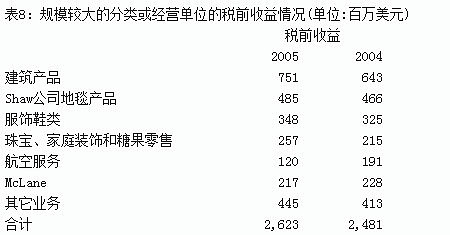

去年,伯克希尔生意中的大多数都受到经济下行的显著影响,在2009年还会如此。我们的零售业受到的打击尤其严重,我们同民用建筑相关的组织也是这样。尽管如此,总体而言,我们的制造业、服务业和零售业产生了大量的现金流,它们中的大多数,尤其是那些较大的,继续在巩固自己的市场竞争优势。更值得庆幸的是,伯克希尔的两项最重要的生意:保险业务和公用事业业务,它们逆市增长,产生了大量利润。这两项生意在2008年都有杰出贡献,它们的前景也都非常辉煌。

正如去年年报中提到的,2007年我们保险业务实现的卓越的承保利润在2008年不会再现。不过,保险集团还是连续第六年贡献了承保收入。这意味着我们保险业的585亿浮存金虽然不属于我们,但是归我们持有,并且在为我们的利益进行投资,我们却什么都不用付出。事实上,持有这笔浮存金在2008年还给我们带来了28亿美元的收入。查理和我发现这买卖还真不错。

大多数保险公司都经历了严重的承保流失,这让它们的经济状况远不同于我们。当然,一些年之后,我们也会经历承保流失。但我们拥有这个行业最优秀的经理们,多数情况下,他们都密切注意着那些特定的价值不菲的销售地区。考虑到这些力量,我相信我们会持续赚得承保利润,我们持有的浮存金也不会消耗我们任何成本。保险业是伯克希尔生意的核心,是我们的经济发电站。

查理和我对我们的公用事业生意同样乐观,去年已经有了盈利记录,而且未来前景可观。DaveSokol和GregAbel,我们的两个管理人员,已经取得了在公用事业行业从未有过的成绩。每当他们拿到新项目我都会欢喜雀跃。在这个资本密集的行业,每个项目投资都会很大。这让伯克希尔有机会把大量资金投入到有不错回报的行业。

去年我们在资本分置上做得也不错。伯克希尔总是同时购买生意和证券,我们又想赚钱又想低风险。市场的混乱让我们在收购时顺风顺水。投资时,市场的悲观是你的朋友,乐观则是敌人。

在保险领域,我们做了三项在正常市场环境下无法完成的重大投资。这些投资会给伯克希尔带来15亿税前年收入,同时提供资本收益的可能。我们也结束了对Marmon的并购举动(我们现在拥有这家公司的64%股份,并且会在接下来的6年内持续购买它的其余股份)。此外,特定的辅助收购会强化我们旗下公司的竞争优势和盈利能力。

好消息到此为之。还有些不太让人高兴的事实:2008年我做了一些愚蠢的投资。我至少犯了一个重大错误,还有一些错误不那么严重,但也造成了不良后果。稍后我会更详细谈及此事。此外,我还犯了一些疏忽大意的错,当新情况出现时,我本应三思自己的想法、然后迅速采取行动,但我却只知道咬着大拇指发愣。

另外,我们长期持有的债券及股票市值受到市场大幅下降的影响。这并不让查理和我恼怒。的确,当我们有足够的资金去增加我们仓位的时候,我们反而很享受这样价格的下跌。很久以前,格雷厄姆告诉我“价格是你所支付的,价值是你所得到的”。无论我们所谈论是袜子或者是股票,我总是喜欢在市场下跌的时候购买足够多的货物。

业绩衡量

伯克希尔的价值主要来自两块领域。首先是我们的投资:股票、债券和视同库存现金。到年底时,这部分资产价值为1220亿美元(其中不包含由我们的金融部门和公用事业组织做出的投资,它们被算作第二部分价值)。其中有585亿美元是由我们用保险业浮动资金投资贡献的。

伯克希尔的第二部分价值来源是除投资和保险之外的其他盈利渠道。这部分利润由我们的67家非保险公司贡献。我们把保险排除在外,是因为保险业的价值在于它的资金提供的投资收益,这我们已经归类于第一部分了。

2008年,伯克希尔的投资股从每股90343美元下跌到77793美元,这种下跌由整个市场的衰退引发,而不是由于市场对股票或债券的抛售。第二部分股票价值从税前每股盈利4093美元下降到3921美元。

两类股票的表现都不让人满意。如果我们希望以一个可接受的速率增加伯克希尔的固定资产价值,我们需要在每个领域内都逆市增长。当然,我们会始终聚焦在能带来利润的领域,正好像我们数十年来一直做的那样。我们喜欢购买那些被低估的安全资产,但是我们更喜欢购买那些价格公道的优秀公司。

现在让我们看看伯克希尔的四块主要部分。每一领域的资产负债和收入计算方法都迥然不同。因此,把它们合并到一起,如标准的金融报告所做的那样,只会妨碍我们的分析。因此我们把它们分成四个独立部分,查理和我正是如此想的。

政府管制的公用事业

在伯克希尔拥有87.4%股权的中美能源控股公司旗下,包含许多不同种类的公用事业的营运。其中最大的分别为:(1)约克夏电力公司与北方电力公司,经营涵盖的370万电力用户,让其成为英国第三大的电力供应者;(2)中美能源,主要供给爱荷华州706,000电力用户;(3)太平洋能源与石山能源公司,主要供应范围涵盖美西六州170万电力用户;(4)柯恩河与北部天然气,供应全美8%的天然气销耗。

我们在中美能源控股的合伙人包括两位了不起的管理者DaveSokol和GregAbel,以及我的老友WalterScott。每个合伙人拥有多少投票权并不重要。因为只有我们达成一致时才会做出重大决定。同Dave、Greg和Walter的九年合作让我深信,我们再找不到比他们更好的搭档了。

有些让人扫兴的是,中美能源还拥有全美第二大房地产经纪公司美国家庭服务公司。这家公司有21个地方品牌和16000个代理商。去年是房地产销售的恐怖之年,2009年也好不到哪儿去。不过,我们会在合理价格水平上,继续收购一些优质经纪公司。

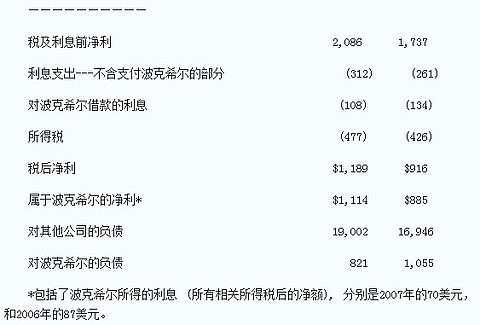

中美能源公司关键运营数据:

*包括1.75亿美元分手费和9.17亿美元投资盈利。

**包括伯克希尔所得的利息(所有相关所得税后的净额),分别是2008年7200万美元和2007年7000万美元。

中美能源在政府管制的电气和天然气渠道服务方面的运营非常出色。主要基于以下几点原因。

公司于2002年收购Kern及北部天然气渠道公司。根据Mastio公司的客户满意度排名,当时在总计44家公司中,Kern排名第9,北部天然气排名39。我们有许多工作要做。在Mastio2009年的报告中,Kern排名升至第1,而北部天然气排名第3。对于这样的业绩我们非常的骄傲。这主要得益于每个运营部门所有员工对新文化的认同以及全心全意的付出。

1995年,中美能源成为爱荷华州的主要电力供应者。通过精确规划和效率提升,从我们进入以来,公司就一直维系着电价不变,并且会继续保持价格稳定到2013年。

与此同时,中美能源还让爱荷华成为全美使用风能发电比率最高的州。自我们买下这家公司起,中美能源风能发电占总发电量的比率已经从零上升到了20%。

当我们在2006年购买了太平洋电力公司之后,我们积极的扩张风电设施。风电装机容量从33兆瓦上升到794兆瓦,未来将进一步上升。(在太平洋电力公司,我们发现“风”有不同分类:以前该公司经常碰面的有98个委员会。现在仅剩下28个。同时,我们现在更加关注电气,并与约2%的少数员工一起探讨)。

在2008年,中美能源花费18亿美元投资于风力设施,现在公司的风电装机容量位于全美第一位。顺便提一下,可对比太平洋电力公司(参见表格中的“西部电力”)和爱荷华州电气公司,这两个公司的税前收益分别为18亿美元和11亿美元。在公共事业领域,我们花费所赚取的利润以满足服务领域之需。自从伯克希尔2000年初购买公司之后,公司尚未分红,年度收益被再投资以改善我们客户的设备网络。作为回报,我们的巨额投资获得了合理的回报。这对所有相关方来说,均是一次伟大的合作。

在商业上,我们长期以来的公开目标就是成为“最佳买家”,尤其是对那些由家族创立和拥有的生意。想拥有这个称号,就必须配得上这个称号。这意味着我们必须坚守承诺:避免杠杆收购;给予经理人极大的自主权;和被收购公司同甘共苦,好坏共度(尽管我们更喜欢公司越来越好)。

过去的历史表明我们言行一致。同我们竞争的大多数买家都不走我们这条路。对他们而言,收购就像买卖萝卜白菜,合约墨迹未干,收购者已经在考虑“退出策略”,寻找下家。因此,当我们碰到那些真正关心自己生意未来的出售者时,我们拥有压倒性优势。

退后几年,我们的竞争者被称为“杠杆收购者”(LBO)。但是杠杆收购后来声名狼借。因此,收购者要给自己换个马甲。但是他们的所作所为全都未变,比如他们深爱的收费制度和对资金杠杆的热爱。

它们的新马甲是“私募股权基金”(PE)。这个称号颇具颠倒事实的误导性。这些公司购买的商业组织总是得到一个不变的结局,同PE进入之前相比,股权投资在它们资本结构中的构成比例急剧下降。一些才被收购了两三年的公司,发现自己被PE加给它们的债务推到命悬一线的境地。今天,银行债券大都在以低于票面价值七折的价格出售。政府国债价格更低。尽管如此,应注意的是,PE公司并没有对它们的监护公司注入它们急需的股权投资,相反,它们把自己还剩下的资金牢牢掌控在自己手里,相当之“私”。

在高度管制的公用事业领域内没什么大的家族企业。因此,伯克希尔希望成为监管者眼中的“最佳买家”。当收购计划提出时,是监管者而不是出售股权的股东在判断买家品性如何。

在监管者面前隐藏你的历史表现毫无作用。他们能——而且也会——让他们在各州的合作机构调查你之前的商业轨迹,包括你是否愿意提供足够的资本入股。

中美能源在2005年意欲收购PacifiCorp时,六个州的监管机构迅速检查了我们在爱荷华州的纪录。他们还仔细核查了我们的财务计划和资本能力。我们通过了检验。我们希望我们能一如既往地通过未来的各种检验。

我们如此自信的原因有两点。首先,DaveSokol和GregAbel会始终以一流的水准来管理交由他们管理的生意。他们根本不知道如何把事情做差。其次,我们希望在未来能购买更多管制下的公用事业机构,我们知道,明天是否受监管机构的欢迎,取决于今天我们如何表现。

保险业务

打从1967年我们进入以来,保险业就一直在推动伯克希尔公司的增长。这个让人欣喜的结果并不是由该行业的普遍繁荣带来的。截至2007年年底,过去25年时间内,按市值计算,保险业的投资回报增长率是8.5%,财富500强是14%。很明显,我们在保险业的CEO们并不占天时地利。但这些经理的表现却远超出查理和我早先的预计。我爱死他们了。

TonyNicely18岁时加入盖可,如今已在公司度过48年。当他在1993年成为公司CEO时,盖可在车险领域仅有2%的市场份额,公司很长时间以来一直徘徊在这个市场份额上下。现在我们的市场份额已经从2007年的7.2%上升到了7.7%。

新业务的收入和旧业务的改善使得盖可跃居车辆保险领域的第三名。在1995年,当伯克希尔夺得控制权的时候,盖可是第七名。现在我们的排名仅次于州立农业保险公司和好事达保险公司。

盖可增长的原因是它能为机动车驾驶者省钱。没人喜欢购买车险,但是基本上人人都喜欢开车。因此,驾车者喜欢寻找保险费用最低但服务一流的保险公司。高效是低成本的关键,而高效正是Tony的专长。五年前,每个雇员能获得299张保单。2008年,这个数字是439张。生产力极大提高。

当我和Tony研究盖可现在面对的机会的时候,我们发现各种各样的机会无处不在。首先最重要的是我们汽车保险的新业务正在膨胀。美国人前所未有的在省钱,他们成群结队的走向盖可。在一月,我们设定了一个月度的计划,由于收益人的增加而增加保证金,一个清楚的事实是2月的收益增加的更快。

除此之外,我们同系的公司也在前行。去年,我们摩托车保险增加了23.4%,使我们的市场份额从6%上升到7%。我们RV和ATV同样实现快速增长,尽管其基数很少。最后,我们开始进入商业汽车保险领域,这是一个非常巨大的市场,将为公司带来可观的效益。

盖可现在正在为成百上千的美国人省钱。登录GEICO.com或者电话800-847-7536看我们是否也能为你省钱。

我们最大的国际再保险公司通用再保险2008年也表现不凡。一段时间之前,这家公司还存在非常严重的问题(我们在1998年购买它时,我对问题毫无察觉)。2001年,JoeBrandon在TadMontross的辅助下成为公司CEO时,公司的情形还在进一步恶化。公司正承受着承保额下降、现金储备减少以及与此同时的支出带来的损失。Joe和Tad上任之后,这些问题都很成功地被解决了。今天通用再保已经重新焕发青春。去年春天Joe退休,Tad接替他成为CEO。查理和我对Joe扶正公司航向的工作感激不尽,同时我们也相信,Tad正是通用再保所需的那个正确的领导者。

再保险是门长线生意,一个保险承诺有时会延续50年甚至更久。过去的一年让承保人再次认识到一个至关重要的原则:承诺并不重要,重要的是承诺由谁做出。这正是通用再保胜出的地方:它是惟一一家有AAA级公司作为背后支撑的再保险公司。本·富兰克林说过一句话:“空麻袋立不直,空心承诺靠不住。”通用再保的客户无需担心这点。

我们在保险业的第三大机构是AjitJain的再保险公司。它的总部位于Stamford,仅有31名雇员。它可能是世界上最值得称道的公司之一,难以描述难以定义,但绝对值得表扬。

每一年Ajit的生意都花样翻新。它的特征是大买卖、让人难以置信的执行速度和愿意承保那些让竞争对手苦恼到挠头不已的单子。每当有一项保险存在巨大的非同一般的风险时,人们总会想到去找Ajit。

Ajit在1986年加入伯克希尔。用不了多久,我就意识到自己得到了一个非比寻常的天才人物。因此我写了一封信给他在新德里的父母,问他们是否还有另外一个这样的孩子在家待着。当然,写信之前我就知道答案会是什么。世界上根本不可能有第二个Ajit。

我们那些稍小些的保险机构也都以自己的方式表现杰出,像我们提到的三巨头一样。它们以微小的成本为我们提供了宝贵的浮动资金。我们将它们归类于“其他”类。为了避免冗长,我们不再详细个别讨论。但请相信,查理和我对它们的贡献都欣赏不已。

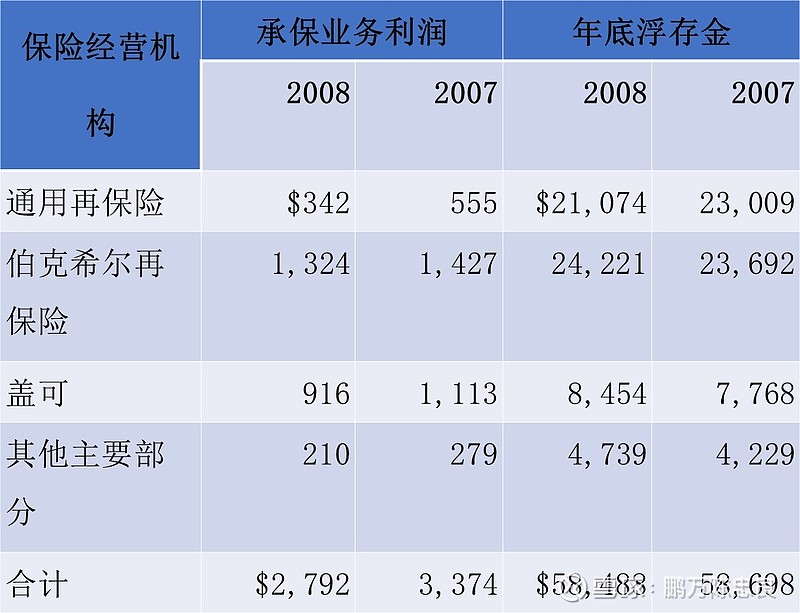

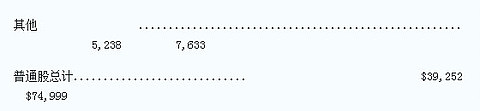

下表是我们保险业务的四大支柱。承保业务产生的利润足以证明去年这四家保险公司跟2007年一样,为伯克希尔公司提供了大量的无需成本的资金。去年和前年,我们的承保业务盈利水平均远远高于行业利润。当然,我们也遇到保险业务糟糕的年度。但是,总体来说,我们预计公司可获得平均的承保业务利润。这样我们就有足够的自有资金应对不确定的未来。

(单位:百万美元)

制造业、服务和零售事业

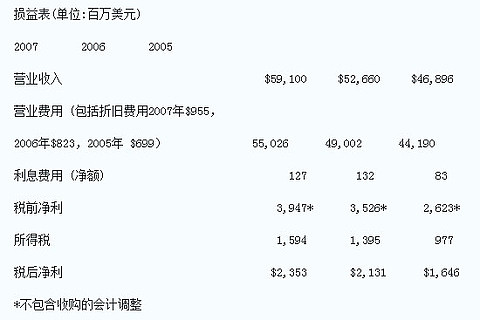

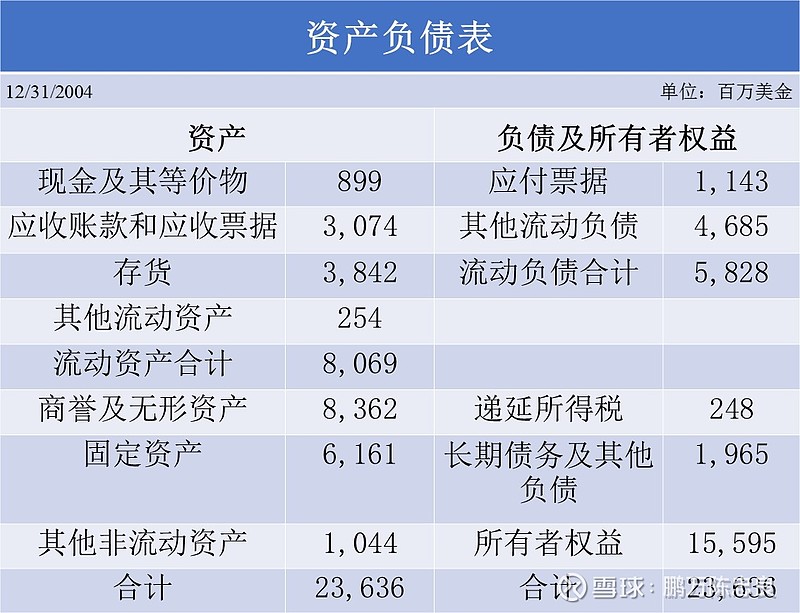

伯克希尔公司在这个事业群的活动,可谓是包罗万象。不过,我们先看整体的资产负债表及损益表情况。

*不包括收购的会计调整。

这是个五花八门的组合,出售从棒棒糖到家用电器的各种商品。它们在去年取得了令人印象深刻的17.9%的市值增长。值得注意的是,这些公司只用了很小的资金杠杆就收到了如此回报。显然我们拥有一些不可思议的生意。我们购买了很多这样的实际价值在市值之上的公司。这些购买让我们的账面资产价值下降了8.1%。

尽管全年表现可圈可点,但是该组合中很多公司的收入在去年第四季度时像踩了急刹车。2009年的前景看上去更糟。尽管如此,在今天这种恶劣环境下,这组公司仍然具备强劲的赚钱能力,会继续为母公司提供可观的现金流。总之,去年这些公司的市场竞争优势都得到了强化,部分原因是资本上的优势让我们得以进行能带来增值的收购。与之形成对比的是,很多竞争对手或者在忙着对付危机的洪水,或者正在沉没其中。

最值得一提的收购是,去年11月,Iscar收购了一家日本领先的小型工具制造商。查理和我对Iscar的管理成果又惊奇又赞叹。收购一家公司时,能够得到一名像EitanWertheimer、JacobHarpaz或者DannyGoldman这样的管理人员,就该烧高香。能够得到三个,简直像中了六合彩。自我们收购以来,Iscar的增长速度一直超出我们的预料。现在有了Tungaloy的助力,这家公司的表现定会走向新高。

上述事业中,CTB主要在世界范围内经营农业设备,自2002年被我们收购后,目前已拥有六个小型农场。而当时,我们支付了1亿4千万来购买这个公司。去年它的税前利润是8千9百万。该公司的CEO Vic Mancinelli在公司被收购前就一直遵循伯克希尔公司的经营原则。Mancinelli擅长排除障碍和解决困难,他每天认真地做每件小事,从不想当然。在未来十年里,Vic将开展规模更大的经营,更重要的是,将获得更高的资本回报率。

金融及金融产品

我会在这里稍显冗长地论述下ClaytonHomes的抵押贷款操作。这样做是因为,Clayton最近的经验可能会对关于房地产和抵押贷款的公共政策争论有些帮助。

Clayton是住宅建筑行业最大的公司,去年建造了27499套住房,这占了整个81889套住房市场的34%。2009年我们的市场份额会进一步增加,部分原因是该行业的其他公司正身陷绝境。站在行业角度,自1998年达到售出372843套的高峰之后,整个行业的住房销售数量都在稳步下降。

当时,该行业中多数销售行为都很糟糕。我曾描述这段时期为,“不该当债主的人把钱借给了不该欠债的人”。

首先,本很重要的分期付款的首次付款经常被忽略。有时候大家弄虚作假(“我看他们家的猫值2000美元”,销售人员说。贷款被批准后,他会得到一个能赚3000美元的购房委托)。贷款者同意签署根本不可能偿还的每月分期付款协议,因为他们没什么可失去的。最后的抵押贷款债券被打包,然后由华尔街出售给毫不怀疑的投资者。这套愚蠢的做法必然收获恶果,事实上也正如此。

必须强调的是,Clayton在那一时期贷出款项时要理性得多。事实上,没有一个购买了Clayton抵押贷款债券的投资者损失过一毛钱的本金和利息。但是Clayton只是个例外,整个行业都处在垂死状态。这种挣扎状况一直持续到了今天。

1997-2000年的萧条应该被视为更大范围内的常规住房市场的煤矿瓦斯预警。但是投资者、政府和评级机构从住房建筑行业的衰退中没得到任何启发。相反,令人大惑不解的是,同样的错误在2004-2007年在常规住房中得到重复:借贷者愉悦地把钱借给根本还不起的人;贷款者也毫不犹豫签署了分期付款协议。双方都希望“房地产价值上涨”来为这项根本不可能实现的安排买单。《飘》中女主人公郝思嘉说得好:“车到山前自有路,明天再考虑也不迟。”如今我们经济的各方面都品尝到了这种行为的苦果。

在整个房地产市场崩塌期间,Clayton的198888名贷款者仍然继续偿还债务,这让我们没有蒙受非预期的损失。这并不是因为这些贷款者都信用良好。一个衡量信用的指数FICO显示,我们的贷款者信用指数为644,全国信用指数的平均值是723。我们的贷款者中有35%的人信用指数在620之下,这部分人群通常被认为信用堪忧。带来灾难的常规住房抵押贷款中,有很多贷款者,以FICO衡量,信用指数要好得多。

直到年底,我们的坏账率仅仅从2006年的2.9%和2004年的2.9%轻微上升到3.6%。(除了初次贷款外,我们从其他金融机构购买了各种不同类别的投资组合)。2008年,Clayton丧失抵押品赎回权的情况占原始贷款的3%,2006年,该比例为3.8%,2004年为5.3%。

为什么我们的贷款者表现得这么好?——他们收入平平,也谈不上信用等级多么好。答案非常简单。我们的贷款者仅仅是量力贷款,他们会看一下贷款协议,看其是否在他们实际收入(而不是期望收入)的承受范围内。他们贷款时就想好了如何偿还,不管房价怎样变化。

同样重要的还有我们的贷款者没有做什么。他们没有指望依靠再次借贷来偿还贷款。他们没有签订同自己的收入脱节的利率苛刻的贷款合同。他们也不会假定,当他们无法偿还贷款时,可以通过出售房屋,赚一大笔,来还掉钱。

当然,我们的贷款者中也有不少人未来会陷入困境。如果不幸降临,他们并没有太多储蓄以让自己安然无恙。让他们毁约或丧失抵押赎回权的主要原因,是失业、死亡、离婚和重病等问题。如果失业率上升——在2009年这是肯定的,更多的贷款者会陷入麻烦。我们也会有更大的、但还是可控的损失。但我们的问题同房价走势关系不大。

关于目前房地产危机的评论往往忽略掉一个关键事实,那就是大多数违约并不是因为房屋价值低于抵押贷款价值,而是因为贷款者还不起他们答应偿还的每月分期付款。那些通过借贷而不是节衣缩食来支付首付的业主,很少是因为物业价值在今天低于抵押贷款价值而毁约。相反,当他们付不起月供时,他们就会甩手不干了。

住自己的房子是好事儿。我的家庭和我在我们现在的房子里住了50年,而且还会一直住下去。但是购买房屋的首要动机应该是家的喜悦和居住其中,而不是指望它盈利。房屋的购买也应该同购房者的收入水平相吻合。

目前的房地产崩盘应当会让房屋买家、贷款提供商、经纪商和政府学到一些简单的教训,而这将确保房市将来的稳定。买房的时候,借款人应当实打实地预付至少10%的首期,月供也要在借款人收入可以轻松负担的范围之内。借款人的收入情况要仔细核实。

居者有其屋是个很美好的目标,但不应该是我们国家的首要目标。让购房者待在自己的房子里而不毁约才应该是努力的方向。

Clayton的贷款业务尽管没有被借款人所破坏,然而却被另一个信贷危机的元素所威胁。发行商业票据的大型机构现在都有美联储的信用作为依托,其他的有一定公关能力的公司都处于政府的保护伞之下,他们的资金成本是极低的。相反的,评级较高的公司的资金成本,例如伯克希尔的资金借贷成本则和美国国债利率相关,处于较高水平。此外,对于政府信用担保的借款人来说资金是充裕的,而对于别人而言是匮乏的,无论他们的信用等级是多么的高。

对于那些不喜欢政府信用担保的资金而言,这样不可预测的利差使得他们无利可图。政府最终决定给钱或者不给。这也就是为什么那些公司急于转型成银行控股公司,而不是像伯克希尔这样的公司。

尽管伯克希尔的信用是极好的,我们是这个国家中仅有的七家3A评级公司之一。我们现在的借款成本远高于那些负债表较差但又有政府支撑的竞争者。在这时候,贷款给一家有政府信用背景的公司要好于一家没有背景的公司。

目前极端的经营状况将很快结束。在最坏的情况下,我们相信仍然可以找到一些办法继续开展Clayton的借款业务。但是,如果我们不得不与政府支撑的竞争者长期进行竞争的话,Clayton的收益肯定会受到影响。

*包括伯克希尔公司向Clayton公司收取的伯克希尔公司信誉使用费,2008年为9200万美元,2007年为8500万美元。

免税国债

2008年初,我们成立了伯克希尔 Hathaway保险公司(“BHAC”),此公司承保由各州、各市和当地机构发行的免税国债。当债券被投资者拥有时(次级交易),BHAC为发行者在债券公开出售(首次交易)及之后提供保险。

在2007年末,这个行业的主要公司中大概有六间出现大问题。他们问题的原因在很久之前就被Mae West看出来了:“我是白雪公主,但我是漂白的。”

单一金融业务(债券保险人的称呼)最初只承保低风险的免税债券。但之后这个行业竞争激烈,价格降低。出于对发展停止或收入减少的担忧,单一金融的经理们把注意力转向风险较高的债券。其中包括住宅抵押债券。当房价骤然下降,单一金融行业迅速陷入难以救药的状态。

年初,伯克希尔公司提出承保三间最大的单一金融公司的免税债券。这些公司都处于危及生存的困难中(虽然他们并不承认)。我们将接管价值8220亿美元债券的担保并收取1.5%的费用。如果我们的承保被接受,按照要求我们必须支付这些债券投资者的所有损失,有些情况担保期限还延迟到40年。我们并不是草率的提议:之后我们将叙述相关原因,这给伯克希尔公司带来了巨大的风险。

单一金融公司马上拒绝了我们提出的建议,有的还带以一句或两句的辱骂。然而他们的拒绝对于我们来说是很好的消息,因为很明显我们严重低估了这个建议的价格。

在那之后,我们在次级市场卖了价值约156亿美元的保险。关键在于,77%的业务是已经投保的债券,并且多数来自前面提到的三家公司。在这些协议中,我们只需要在原始承保人无法支付的时候才支付拖欠违约的部分。

我们这些“第二支付者”的保险的费率平均为3.3%。没错,因为我们是第二支付者,我们收取的费率远远多于我们是第一支付者的1.5%。在某些极端情形下,我们其实是第四支付者,然而收取了是第一支付者3倍的保险费,他们收得保费是1%。换句话说,其他三间保险公司都破产了我们才写一张支票。

三间我们最初提出成批承保的保险公司中,有两间后来筹集了足够的资本。当然,这对于我们是有帮助的,因为至少在近期,这两个保险公司的倒闭而使我们作为第二支付者支付的可能性减少了。除了次级业务,我们也卖了价值37亿美元的一级业务,保费一共是9600万美元。当然,在一级业务下,如果发行者有麻烦,我们是第一支付者。

比起其他保险公司,我们卖的保险有倍数极高的资本乘数。结果,我们的担保比其他公司更有价值。这解释了为什么尽管许多复杂的投资者已经买了其他公司的保险还从我们这里买第二支付者的保险。BHAC不仅成为了优先承保人,在很多时候还成为了债券持有人唯一能接受的承保人。

尽管如此,我们对于卖出的保险还是非常谨慎,并且把它看作这项保险最终能给公司带来利润是非常不确定的。原因很简单,我从未看过一个金融分析师,评级机构或保险公司的CEO的传送参考。

低保费承保免税债券的道理在于历史上几乎没有违约欠款。但这个记录主要是反映发行无保险债券的团体的经验。在1971年之前,免税债券的保险并不存在,即使在那之后,多数债券仍然没有买保险。

全部投保的免税债券与没有投保的相似债券在某种程度上必然存在不一样的损失经验,唯一的问题是有多大的不同。要明白这个原因,让我们回到1975年,那时候纽约处在破产的边缘。那时候,债券基本上没有投保,多数被市里的富人,纽约银行和其他机构持有。这些当地债券持有者非常希望解决城市的财务问题。因此不久,一群相关的选民通过让步和合作,制定了一个解决方案。否则,所有纽约市民和商业会因为持有债券而遭受大规模的且严重的经济损失。

现在想象一下,所有城市的债券都由伯克希尔公司保险。类似的紧缩开支,增加税收,劳工让步等等会到来吗?当然不会。至少,伯克希尔公司会被要求一起承担应有的牺牲。考虑到我们深深的口袋,被要求的贡献一定是非常巨大的。

当地政府将来要面对比起现在困难更多的财政问题。在去年报告中我提到的养老金负债将会是这些灾难的主要贡献者。许多城市和州在2008年末检查他们的资金情况时,一定被惊吓到。资产和实际债务价值之间的差距简直是令人震惊。

当面对巨大的收入不足问题时,比起由当地银行和市民持有,没有买保险的债券发行团体和有买债券保险的团体更有可能制定对债券持有者不利的解决方案。免税债券带来的损失也很有可能在发行者中互相影响。如果一些团体对债权人不友善并且一走了之,其他团体效仿的可能性就会增大。市长和市议会应该如何选择?用增税的方式让当地市民承受痛苦还是让遥远的债券发行者承受?

因此,承保免税债券,今天看来是一项危险的业务,实际上和承保自然灾害相似。一连串无损失的年份过后,可能跟着一次毁灭性的损失,足以让之前的利润一扫而光。因此,我们将对这项业务非常谨慎,许多其他保险公司都会接受的债券等级,我们会避开。

把没有投保的债券带来的损失隐射到似乎相似却已经投保的债券上的错误说法在金融行业的其他领域突然出现。对这类错误,许多不同的回溯测试模型很敏感。但是,他们经常在金融市场上作为未来行为的导向而备受推崇(如果只看以前的金融数据,将被告知以后应持有什么的话,福布斯400可由图书管理员组成)。

其实,与抵押相关的债券的巨大损失有一大部分原因是销售人员、评级机构和投资者运用不完善的基于历史的模型而造成的。这些人只看以往时期的损失经验,那时候房价只是适度地上升,投机行为在房地产中可以被忽略。然后他们把这个经验当作估计未来损失的标尺。他们兴奋地把把这些事实忽略掉:最近房价飞速上涨,借款条例被破坏,许多购买者选择他们支付不起的房子。总之,过去与现在的情形大相径庭。但是贷方,政府和媒体都没发现这些重要的事实。

投资者应该对基于历史的模型产生怀疑。这些模型由听似书呆子构建,运用神秘的专用术语β,α,ε等等,看上去令人印象深刻。许多时候,投资者忘记检验这些模型背后的假设。我们的建议是:小心带有公式的怪人。

最后对BHAC的附言:也许你会想知道,谁在运行这个公司?所有繁重的事情有Ajit及他的团队完成,我呢,负责帮助制定政策。当然,他们已经每年获得240亿公开流通股票及几千万的保险利润。但是要多忙才能维持一个31人的团队呢?查理和我觉得是时候让他们做全日制工作了。

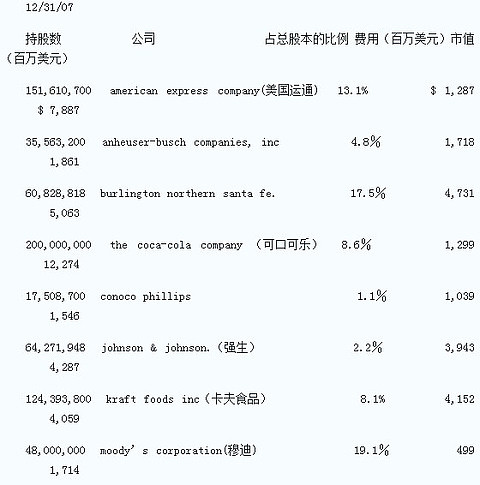

投资

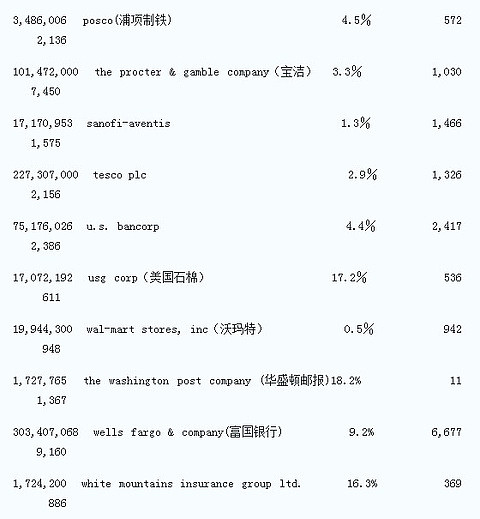

由于会计规则的原因,今年我们把所持有的大部分普通股票分为2类。下面的表格介绍了第一类,以市场价值列出了我们资产负债表中的投资以及年末价值超过5亿美元的投资。

2008年12月31日

*这是我们实际的购买价格也是我们的计税标准;GAAP下的“成本”由于要求必须增记或减记,在不同情况下会有所不同。

另外,我们持有穆迪和北伯林顿铁路公司的股票,我们持有权益价值,即我们的成本加上自我们持有以来的留存收益,减去因为留存收益作为分红而派发的相关税款。当持有投资对象超过20%股份时,即采用这种会计处理方式。

我们几年前购买穆迪15%的股票,之后再也没买这支股票。穆迪在期间回购自己的股票,回购的股票减少了市场中的股票数,于是我们的持有率上升到了20%。北伯林顿铁路公司也回购了他们的股票,但我们持续购买这个股票,因为占有率早已到达20%。

除非事实或者规则改变,你将会看到无论这些股票的市场价格是多少,这些持有的股票将以权益会计价值反映在我们的资产负债表中。你也将会看到他们收入中被我们占有的那部分(减去应付税)也定期的纳入我们的季度和年度收入中。

此前我曾经提到过,去年我犯了一个严重的投资错误(可能还有很多,只是这个被发现了而已)。查理或者其他人都跟此事无关。在油价和天然气价格接近最高点时,我购买了大量的康菲石油公司股票。我没能预计到2008年下半年能源价格的戏剧性下跌。我仍然认为未来石油价格会比现在的40-50美元高得多。但是到目前为止我错得离谱。即使石油价格回升,我选择购买的时机也让伯克希尔消耗了数十亿美元。

我还犯了一些目前已经可见的错误。这些错误不那么大,但不幸的是,它们也不小。2008年,我用两亿四千四百万美元买了两家爱尔兰银行的股票,当时那股价看上去便宜得很。年底时这些股票的价值已经低到不能再低:2700万美元,我们损失了89%的钱。那之后,那两只股票的价格还在一路下跌。网球比赛的观众会称这种行为为“非受迫性失误”。

去年的投资也有积极的一面。我们购买了145亿Wrigley、高盛和GE的固定收益证券。我们非常喜欢这些投资。它们自身的良好成长性让这些投资再满意不过。作为对我们投资的额外回报,我们还获得了可以继续增股这三家公司的机会。为了做出这三项重大收购,我不得不出售了我们持有的一些其他资产,尽管我很愿意继续持有它们(主要是强生公司和康菲石油公司的资产)。但是我曾发誓——对投资者和我自己——要让伯克希尔公司高效运转,而不是仅仅持有大量现金。我们不能指望靠陌生人的恩惠去尽明天的义务。如果被迫选择,我不会为了更多利润牺牲哪怕一晚的睡眠。

投资界已经从担心定价过低的风险发展到了担心定价过高的风险。这种转变可真不小,钟摆已经从一个极端摇摆到了另一个极端。仅仅数年前,我们仍会觉得以下行为不可思议——人们对信用级别良好的市政国债或者公司债券不闻不问,却热衷于零风险的政府短期债券,尽管它的收益几乎为零。未来人们撰写这十年的金融史时,肯定会提到上世纪90年代的互联网泡沫和本世纪初的房地产泡沫。但2008年美国债泡沫可能也会被认为几乎与前几次泡沫一样非同寻常。

如果很长一段时间内一直执着于现金等价物(指极容易和很快可转换成现金的资产,持有这种资产如同持有现金),或者长期政府债券投资,其后果一定相当恐怖。当然,随着金融局面的进一步动荡,持有这些资产的投资者会越发自我感觉良好,甚至到自鸣得意的地步。当他们听到所有评论都在说“现金为王”时,他们越发感觉自己决策英明。尽管这些为王的现金不能带来任何收益,而且随着时间推移购买力在不断下降。

投资的目的不是为了让人夸你有多棒。事实上,赞扬经常是增长的敌人。因为它束缚你的思维,让你的大脑开放性下降,不会对早先形成的结论进行反思。谨防那些让人溢美的投资举措;伟大的举动通常都会让人觉得枯燥无聊。

衍生品

衍生产品很危险。它们让我们金融系统中的杠杆率和风险都增加不少。它们让投资者们难以理解和分析我们的大商业银行和投资银行。它们让房利美和房地美常年陷入巨大的虚假陈述中。房地美和房利美是如此让人困惑,以至于它们在政府中的监管机构——联邦住房企业监管办公室的100多名职员除了监督这两家公司之外什么都不用做,即使如此还完全不得要领,彻底迷失在它们复杂的衍生产品名目中。

实际上,最近的一些事件揭示出,那些供职于主要金融机构的CEO或者前CEO们,也没有能力去管理一个拥有如此复杂和庞大的衍生产品的生意。查理和我也在这个倒霉鬼名单中。当伯克希尔在1998年收购通用再保时,我们知道我们搞不定它同884个交易商达成的23218份衍生产品合约(其中很多交易商和衍生产品我们听都没听过)。因此我们决定不做这生意。尽管当我们选择退出时,我们不用承受任何压力,市场也很温和,大致完成这项任务仍用了我们五年时间,让我们蒙受了超过4亿美元的损失。离别之际,我们对这门生意的感觉正如一句乡村民谣歌词所唱:“在我了解你之前,我还更喜欢你些。”

更高的“透明度”——政治家、评论员和金融监管机构最喜欢用这个良方来避免将来出现严重问题——对衍生产品导致的问题也无能为力。我没听说有哪种报告机制能够大体不差地描述和衡量庞大复杂的衍生产品投资组合的风险。审计人员无法审计这些合约,监管机构也无法进行监管。当我读到使用这类衍生工具的公司10-K年报中“事项披露”部分时,我只知道自己最后对这些公司的投资组合状况一无所知(然后还得吃几片阿司匹林缓解头痛)。

学习管理有效性的案例是有必要的,让我们再深入看看房地美和房利美的例子。这两个庞大的机构由国会创立,并且由他们控制,指示他们什么可以做,什么不可以做。为了帮助监管,国会在1992年成立了OFHEO,告诫它要保证这两个巨大的机构行为得当。按照分配到这个任务的人力衡量,这个举措使房利美和房地美成为据我所知监视最严密的公司。

2003年6月15日,OFHEO(年度报告参见网页)递交2002年报告给国会,尤其给参议院和众议院的四个老板,其中正是Messrs.Sarbanes和Oxley。长达127页的报告包括一个自我庆祝的标题:“庆祝10年的卓越。”房地美的CEO和CFO在丑闻后辞职和COO被辞退后的九天,转送函和报告被递交。报告的总结跟以往一样:“这两个企业的财务合理并且管理得很好”,信中并未提及他们的离开。

其实,这两间企业有时候涉及较大的会计欺骗行为。最后,在2006年,OFHED发表了长达340页的记录,严厉揭露了房利美的罪状,并或多或少地指责了每个团体的失败,当然,你可以猜到,除了国会和OFHEO。

Bear Stearns的崩溃使衍生品交易中对方问题凸现,这正是我在2002年伯克希尔公司的报告中首次提到的时间炸弹。2008年4月3日,纽约州有能力的州长Tim Geithner解释了救援的必要:“Bear的衍生品交易对手突然发现,为保护自己防止金融风险的重要位置已经不再起作用,Bear的交易对手会兑现之前的抵押品,并且试图在本已很脆弱的市场中复制那些位置,从而进一步混乱市场。”美联储发言说:“我们参与防止不可预见的重大金融连锁反应。”我认为,美联储是时候行动了。

正常的股票债券交易通常在几天内完成,一方获得钱,一方获得证券。交易对方违约风险很快就消失,信用问题不可以积累。快速的结算过程是保持市场完整性的关键。这就是为什么纽约交易市场和纳斯达克交易市场在1995年把结算周期从5天缩短到3天的原因。

相反,衍生品合同通常几年内甚至几十年都不结算,彼此又向对方提出了很多的要求。难以量化的“账面”资产和负债构成了财务报表的重要部分,尽管这些款项在多年内都不会生效。另外,在大型金融机构中有着惊人的、互相依赖的网络。亿万富翁的应收款和应付款都集中在几个大交易商手中,这些人也同样在其它方式有很高的杠杆。逃避困难的参与者其实和逃避性病的人面对的问题一样:“重要的不止是你和谁睡,还有他们和谁睡。”

继续借用我们的比喻,和周围人发生关系,其实这对大型的衍生品交易者来说是有用的,因为它保证了如果他们遇到麻烦时,他们会得到政府帮助。换句话说,只要公司遇到会传染给它身边公司的问题时,政府一定会关注(我悲哀地说,这是一个正确的结果),当然我不会点名。这个恼人的事实缔造了企业生存的第一法例,这法例适用于那些有野心的,喜欢堆积杠杆,运用大量深不可测的衍生品的CEO,一般无能力的不会这样做,他们的头脑被弄得一团糟。

考虑我构建的毁灭性画面,你也许会想知道,为什么伯克希尔公司也是251个衍生品合约的一方(除了那些在中美能源公司出于运行目的和一些留给科隆再保险的)。答案很简单:我相信每个合约的定价在我们拥有时都是不合理的,有时还是非常不合理。我初始化和监督这些位置,一系列的责任构成了我的信念,任何大型金融机构的CEO必须同样是首席风险执行官。如果我们在衍生品中有损失,那就是我的错。

我们的衍生品交易要求我们的交易对手在合约生成时就付款。因此钱一直在伯克希尔公司手里,我们其实没有违约风险。年末,我们收取的资金减去我们付出的损失——称之为我们的衍生品“浮存金”,共计81亿美金。这些浮存金和保险浮存金类似:如果我们在交易中不盈不亏,我们就享受了长期的免费资金。虽然不确定,但我们的期望是,我们会比不盈不亏做得更好,这样,赚得的大量投资收入会使资金有充分的累积。

至少有一小部分合约要求我们在市场发展对我们不利时放置抵押品。尽管在去年第四季度的混乱情况中,我们只是抵押了不到1%的证券组合(当我们交出抵押品时,我们把它放在第三方,同时保留投资收益在存放的证券中。)在2002年年度报告中,我们提到了放置要求引起的致命威胁,去年我们亲眼目睹各种各样金融机构的剧变就是活生生的实例(因为这个问题,当中美能源公司赶到进行挽救时,美国联合能源公司在短短的几个小时内宣告破产)。

我们的合约有四大类。对金融工具不感兴趣的人我很抱歉,因为我将很详细的解释他们。

·在去年报告中我提出适当增加“股票卖出”组合。有一些合约是15年内到期,其他是20年内。如果卖出合约的参考指标低于合约生成时的价格,我们将要在到期给对方支付款项。任何一方都不能选择提前结算,只有最后那一天的价格才计算。

为了更好地描述,我们在标准普尔500指数在1300时卖出一个价值10亿美金、期限为15年的指数卖出合约。如果指数下降了10%到1170,结算日那天我们将要支付1亿美金。如果指数高于1300,我们什么都不欠。如果我们全部损失掉10亿美金,指数必须降到0。同时,卖出那份合约将会我们带来一笔收入,大概1亿到1.5亿美金,如果我们想的话,我们将可以自由地投资。

我们的合约总共价值371亿美金(按照现时汇率计算),包括四大指数:美国的标准普尔500,英国的富时100指数,欧洲的道琼欧盟50指数和日本的日经225指数。我们第一份合约在2019年9月9日到期,最后一份在2028年1月24日到期。我们已经获得了49亿美金的合约费,这些钱我们已经用来投资了。同时,我们不用支付任何东西,因为所有的到期日都在很遥远的未来。尽管如此,我们采用了Black Scholes计价方法去记录年末的100亿美金债务,这个数字在每个报告日都会变动。用估计的损失100亿美金减去49亿收取的合约费,结果表明,到目前为止,以市值计算,我们的合约带来了51亿美金的损失。

我们支持用市值计算的会计方法。稍后我会解释为什么我觉得Black Scholes公式在长期变量被计价时会生成奇怪的结果,即使它是期权计价的标准。

我们的合约中有一点有时候不被理解:当我们损失掉所有的371亿美金时,那四个指数的所有股票都必须在到期日回落到零。比如,如果所有指数都比合约生成时下降25%,汇率保持今天的水平不变,我们在2019到2028年将会产生90亿元的应付款。在合约生成和到期日间,我们将会持有49亿元的合约费用,并且赚取投资收入。

在去年报告中提到的第二类衍生品,要求我们当各类高收益指数中的公司发生信用损失时,我们要支付费用。我们的标准合约覆盖5年期,涉及100家公司。我们去年适当增加了这类衍生品的投资。当然,2007年末记载的合约离到期日更近了。总之,我们的合约平均寿命约是2.3年,第一个到期日是2009年9月20日,最后一个是2013年12月20日。

年末我们收到了这些合约的34亿美金合约费,并且支付了5.42亿美金的损失。用以市值计算的原则,我们建立了未来损失的负债,年末一共是30亿美金。支付和预计损失一共35亿美金,减去收到的34亿美金合约费,因此我们一共记录的损失是1亿美金。然而,在我们的季度报表中,收益和损失变化很大,从2008年第二季度的3.27亿美金利润到2008年第四季度的6.98美金损失。

惊奇的是,去年,这些合约我们只支付了9700万美金,远远低于比我们计入报表时预计的数。然而今年,损失将会大大增加,因为很多企业都破产了。在去年的信中,我告诉你我期望这些合约在到期时有利润产出。现在,经济快速衰退,最终损失的可能性加大。无论结果如何,我都会告诉你。

·2008年,我们开始对私人公司出售“信用违约掉期”。这只是信用保险,和我们在BHAC出售的类似,除了我们在这里承保的是公司的信用风险,而不是免税发行者。

比如,如果XYZ公司破产了,而我们出售了一张价值1亿美金的合约,我们有义务支付XYZ债务的缩水部分(例如,如果公司的债券在违约后价值3千万,我们就欠7千万美金)。典型的合约是,我们5年里每季度获得对方支付的费用,之后我们的保险到期。

年末,我们一共出售了40亿美金的合约,涉及42个公司,一共收了9300万美金年金。这是我们出售的衍生品中唯一有违约风险的。合约的买方必须在5年内运行良好,因为他每季度都必须给我们付年费。我们将不会扩大这项业务,因为买方现在坚持卖方存放抵押品,而我们不会参与这样的交易。

·在客户的要求下,我们出售了一些免税债券保险合约,与BHAC出售的类似,但结构是衍生品。两份合约唯一真正的不同是,衍生品用的是以市值计算价格,而BHAC要求用标准应计会计规则。

但这些不同会产生奇怪的结果。衍生品保险的债券多数是国家的义务,我们对这些感觉良好。但是在年末,以市值计算的会计方法要求我们记录6.31亿美金的衍生品合约损失。如果我们用同样的价格,在BHAC保险这些债券,运用保险公司要求的应计会计规则,我们今年将会有少量利润的记录。我们承保债券的这两种方法最终会产生一样的会计结果。但是短期内,报告的利润会差异很大。

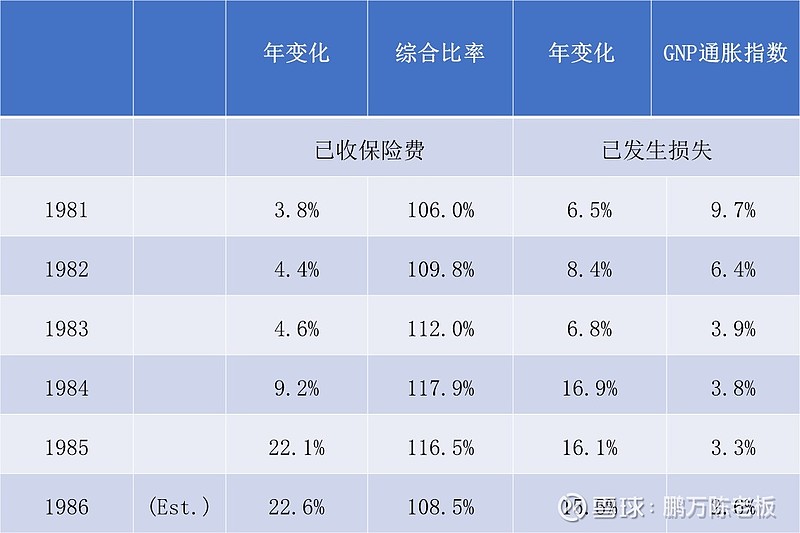

Premiums Written已收保费Incurred Loss已发生损失之前我已经告诉你,运用市值计价会计方法的衍生品合约,会在报表中利润变化很大。增加和减少都不会使查理和我欢呼或者烦恼。其实,“下降”可以很有帮助,他给我们扩大有利条款的机会。希望我们对交易的解释也让你有同样的想法。

公式在金融界有着接近神圣的地位,我们用它在报表中定价我们的股票卖出期权。计算需要的主要数据是合约的期限、行使价格、和分析者对波动性的预测、利率和分红。

如果在延长期间运用这个公式,会产生荒谬的结果。说实话,Black和Scholes一定对这一点很明白。

但他们的追随者第一次发现这个公式时也许忽略了两位先生附加的说明。用一个极端的情形测试一个理论通常很有用。假设我们出售了一张期限为100年,价值10亿的标普500指数卖出期权,执行价格为903(08年12月31日的水平)。运用暗含的对长期合约的波动性假设,加上合适的利率和分红假设,我们发现,这份合约正确的Black-Scholes价格为250万美金。

要评价这个价格的合理性,我们必须估计标准普尔指数一个世纪之后会不会比今天低。当然,美元到时候会贬值(按2%通货膨胀率算,到时候价值大概14¢)。那也是一个推使指数升高的因素。更重要的是,100年的保留盈余会大大的增加指数内公司的价值。在20世纪里,道琼斯平均工业指数上升了大概175倍,主要是因为留存收益。

考虑了所有因素,我相信指数在100年后下降的可能性少于1%。但让我们就用这个数字,并且假设如果真的发生,最有可能的下降是50%。在这个假设下,我们的合约计算出来的预计损失是500万美金(10亿x 1%x 50%)

但如果我们在前期收了理论价格250万美金,我们只需要把它们以每年0.7%的复合年金投资就可以弥补这个预期的损失。只要赚取了0.7%以上,我们就有利润。你们愿意以0.7%的利率贷款100年吗?

让我们用最坏的角度来看我这个例子。记住,如果我们的假设是对的,有99%的机会我们不用付出任何东西。但即使在最坏的那1%可能性里,假设一共损失10亿美金,我们的贷款成本也只是6.2%。显然,我这两个假设都是荒唐的,或者说,这个公式是不正确的。

在我这个极端的例子中算出来的荒谬的结果是因为在公式中包括了波动性,而波动性又是由在过去的日,月,年终有多少股票在波动的结果决定的。这个方法和预计100年间美国商业价值的范围可能性权重没有关系(想象一下,你每天从一个患有狂郁症的邻居中得到一个价格,然后用计算出来的波动性作为一个等式里重要因素来预测这个农场在一个世纪后的价值可能范围)。

虽然历史波动性是一个评定短期期权的有用概念,但却不够完善,当期权的期限延长时,他的效用就会迅速降低。我的意见是,Black Scholes公式用在我们的长期卖出期权时,计算值高估了我们的估计,即使这个高估会随着合约到期而消失。

即使这样,在财务报告中,我们会继续使用Black Scholes公式去估计我们的长期股票卖出期权。这个公式蕴含了传统的智慧,任何我可能提出的替代品都会引起极端的质疑。这个很好理解:保守主义方面,那些建造自己的繁琐金融工具估价模型的CEO很少犯错误。查理和我都没有欲望加入乐观主义的行列。

2007

伯克希尔在2007年的净值收益为123亿美元。a股与b股的每股净值,都较去年成长11%。过去43年(即现任管理阶层接手以来),每股账面价值由 19美元增长为78,008美元,平均年复合成长率为21.1%。

总体上,去年我们旗下的76家公司全部运行得很好。少数几个出问题的业务主要是与房地产相关,包括我们的砖料、地毯以及房地产中介业务。他们受的影响是轻微的和暂时性的。我们在这些业务领域中的竞争优势依然强大。我们拥有一流的管理层,无论好年景还是坏年景,相信他们总能把公司运营得很好。

然而,一些主要的金融机构正面临严重问题,原因是他们卷入了我去年致股东信中提到的“羸弱的放贷操作”(weakened lending practices)。富国银行的ceo,john stumpf 对许多放贷机构最近的行为剖析道:“这个行业真有趣,老的赔钱方法还挺管用呢,却又在发明新的赔钱方法。”

你可能记得2003年的时候,硅谷很流行一个车贴:“神啊,求求你再给个泡沫吧”。很不幸,这个愿望很快就成真了:几乎所有的美国人都认为房价会永远上涨,这种坚信不疑令借款人的收入和现金损益表对放贷机构无足轻重,他们大把大把的把钱借给别人,相信房价上涨(hpa, house price appreciation)会解决所有问题。今天,我们国家里不断蔓延的痛苦,正是源于这种错误的信心。随着房价的下跌,大量愚蠢的金融问题被曝光。对此你能学到经验就是:只有在退潮的时候,你才能看出哪些人在裸泳。我们目睹那些最大金融机构的现状,简直是“惨不忍睹”。

来点好消息,现在报告:伯克希尔最新规模收购的企业——tti和艾斯卡(iscar)公司,分别在他们的ceo paul andrews 和 jacob harpaz领导下,2007年表现不俗。艾斯卡公司是我见过的制造企业中令人印象深刻的一家,去年我报告过这点,而秋天造访它在韩国非比寻常的工厂后,更加深了。

最后,作为伯克希尔公司中流砥柱的保险业务,这一年的业绩非常出色,这部分要归功于我们网罗了保险业中最好的一批经理人。剩下的是我们在2007年非常幸运,这是第二年美国没有发生非常重大的灾难。

不过盛宴已经结束。确定无疑的是:2008年,整个保险业,包括我们在内,利润将明显下滑。保费在降低,损失敞口却无情地在扩大,即使美国继续经历第三个小灾之年,保险业的利润率也将下降4%或更多。如果遇上飓风或地震,结果将非常糟糕。所以在接下来的几年里要对较低的保险收益有所准备。

评判标准

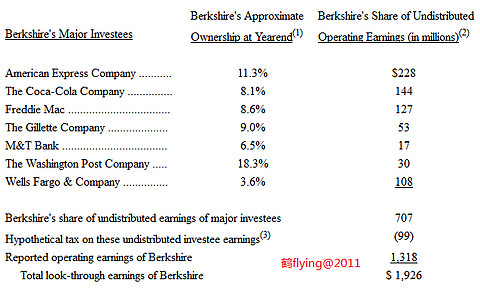

伯克希尔的价值主要源于两个方面。一是我们的投资:股票、债券及现金等价物。在年底这些投资的价值为141亿美元(在计算时,我们排除了财务和运营部门所持有的部位,将其归入第二块价值里)。

保险浮存金,就是在保险业务中,发生的那部分由我们暂时掌管的,但不属于我们的资金。在我们的投资中占到59亿美元。只要保险业的赔付情况正常,浮存金就可以看作是“免费”获得的,这意味着,我们获得的保费,要与我们可能遭受的损失和产生的费用相当。当然,保险业是不确定的,总在收益和损失之间摇摆不定。在我们的历史中,无论怎样,我们都要有利可图,所以我期望在未来,我们将继续保持无亏损的状况,甚至做得更好。如果我们做到了,股东们将看到我们的投资,将成为伯克希尔公司股东们,源源不绝的价值来源。

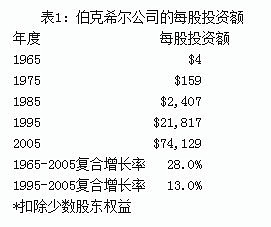

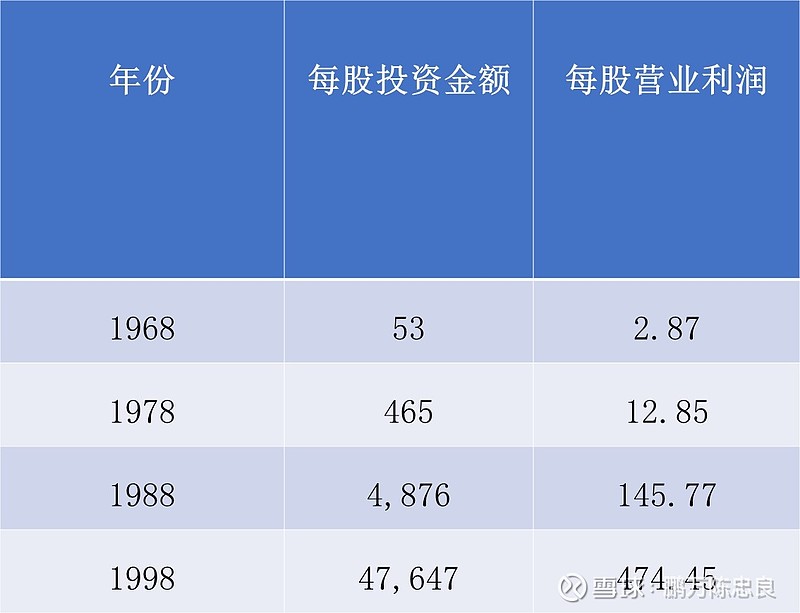

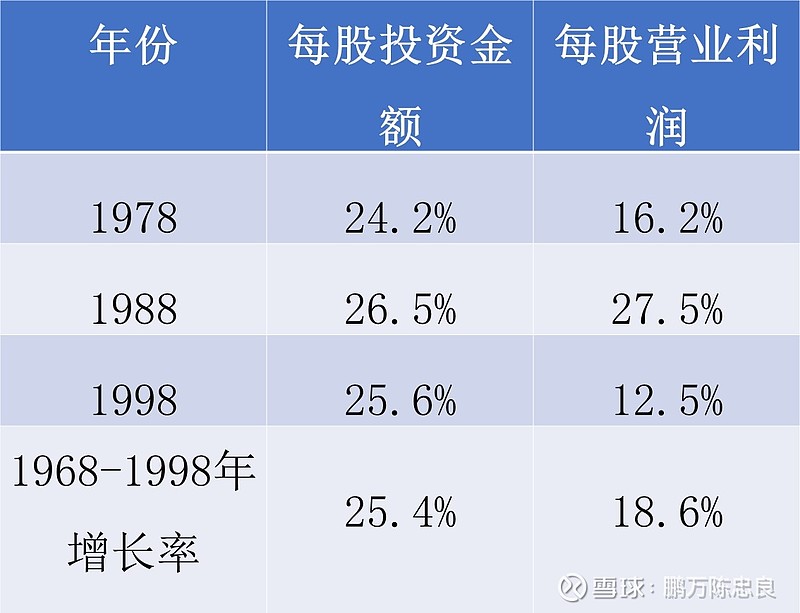

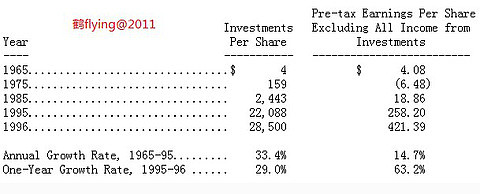

下面的表格显示了这种转移,首先,我们在表格中按14年为间隔,列出每股所含的投资金额。我们排除了少数股权的收益。

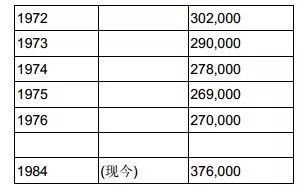

在42年里,我们每股年复合收益是27.1%。但是这一趋势,随着我们用我们可能有的资金,购买整个运营企业开始,已经下降。

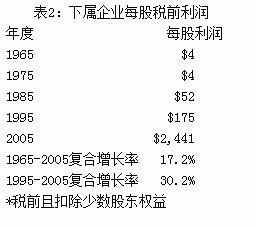

下面的记录反映了我们非保险业务的增长。同样是基于扣除少数股权收益后的每股收益:

在整个时期内,每年的复合收益增长是17.8%,随着我们投资重点的转移,收益会加快增长。

尽管通过这些表格,让你们对伯克希尔公司的收益增长历史有了大致概念,也有助评估伯克希尔的内在价值,但是它们对于预测未来公司发展的可能性会有误导。伯克希尔过去的增长纪录,未来不要说复制,即使是接近这个水平都是不可能的。我们的资产和收益基数,现在对我们来说,已经大的不可能在未来获得超常的增长。

我在伯克希尔的搭档——查理·芒格(charlie munger)和我将继续按前面提到的两个指标来衡量我们的进步,并定期将结果呈现给你们。尽管我们不可能接近地复制过去的增长,但是我们仍将努力确保未来的增长不令人失望。

我们的努力,得到了那些加入伯克希尔公司管理层们的有力支持。在一些方面,这是一个与众不同的团体。首先,他们中的许多人在经济上根本无需工作,在将生意卖给我们时,他们大都得到一大笔数目庞大的金钱。他们现在管理公司,只是因为他们对此乐此不疲,而不是因为需要钱。当然他们也希望获得公平合理的报酬,但金钱,绝对不是他们如此辛勤而有效率工作的原因。

其次,在这些管理层身上,稍微能找的关联性是,他们正从事着,想在自己剩余工作年限里,从事的工作。而在绝大多数其他公司里,那些主要的经理们,只要还不是公司一把手,就热衷于爬上公司权力金字塔的顶端。对于他们来说,他们现在管理的分支机构或部门,只是晋升途中的小站——或者他们希望是这样。甚至,让他们在目前的职位上待上五年,也会让他们深感失败。

相比之下,我们ceo们的“计分牌”上显示的成功,不是坐上我的位置,而是他们企业的长期表现。他们的决策是基于“今天在这里,永远在这里”的心态做出的。我想正是我们这种罕见和难以复制的管理结构,才是伯克希尔真正的优势。

收购

尽管我们的管理层是最棒的,我们仍需要进行明智的大型企业收购,以使我们业务收入增长符合我们的期望。这点上,我们直到2007年很晚的时候,才取得了一点进展。那是在圣诞节,查理和我签约了在伯克希尔公司历史上最大的现金收购,最终为我们自己挣到了当年的薪水。

这次交易的种子早在1954年就播下了,那年夏天,刚得到新工作才三个月的我,被我的老板本·格雷厄姆和杰瑞·纽曼派去参加rockwood巧克力公司在布鲁克林召开的股东大会。一个年轻小伙子,刚控制了这家用可可豆做原料,生产多种产品的公司。他当时发明了一种绝无仅有的“代币”,为每股rockwood公司的股票出价80磅可可豆。我在1988年给股东的信中描述过这次交易,也解释了其中的套利机会。我要告诉你们jay pritzker,就是上面提到的那个小伙子——一个躲在那个节省税款主意背后的商业天才。这种可行办法逃过了其他想买rockwood股票专家们的眼睛,包括我的老板本和杰瑞。

在那次股东大会上,jay友善地教了我很多,关于1954年度免税代码的知识,让我在离开时对他印象深刻。此后,我热心地跟踪着jay那些繁多但出色的生意。jay最有价值的伙伴是他的兄弟bob,后者负责的marmon集团,是jay许多公司的母公司。

在jay1999年去世后,bob在2002年初也退休了。pritzker家族决定逐步卖掉或重组他们的财产,其中包括marmon集团。marmon集团通过它的9个部门运营着125项生意,其中最大的一项是联合槽罐车公司(union tank car)。算上它的加拿大公司,联合槽罐车公司共拥有94,000辆铁路槽罐车,被分别租赁给不同的货主。这只“舰队”的初置成本是5.1亿美元,合计有7亿美元的销售额和大约20,000名员工。

我们不久将收购marmon集团60%的股权,并获得六年里公司事实上的全部收益。我们的初始费用是4.5亿美元,我们最终购买的价格是基于一个依赖收益来计算的公式。在我们涉足其中之前,pritzker家族从marmon集团的现金分配、投资以及可靠的生意中获得了可观的收益。

这项交易,也是按jay喜欢的方式进行的。我们仅凭marmon集团的财务报表就出此价格,没有雇用顾问和进行细致的查证。我知道公司会和pritzker家族描述的情况一样,同样他们也知道,不论混乱的金融市场情况如何,我们都会说到做到。在过去的一年里,许多大交易被重新谈判或干脆取消,但这个交易,对pritzker家族来说,象对伯克希尔一样,一个交易就是一个交易(a deal is a deal)。

marmon集团的ceo,frank ptak有一个长期的合作者john nichols 。john从前是伊利诺斯工具公司(itw)很成功的ceo,在itw他和frank搭档管理一个多种经营的工业集团。看一眼他们在itw的记录,你会留下深刻印象。

高盛公司的byron trott——我在2003年给股东的信中曾对其大唱赞歌,促成了与marmon集团的交易。byron是那种很罕见的,能设身处地为客户着想的投资银行家,查理和我百分百地信任他。

你们也会喜欢高盛公司为这个交易起的代号。因marmon集团在1902年-1933年曾涉足汽车业,他们制造的wasp品牌车,赢得了在1911年首次举办的印地安纳布里斯500汽车赛,所以这个交易被称为“印地500”。

2006年5月,当我在我们拥有的ben bridge公司举办的午餐会上发言时,下面的听众很多就是出售这家位于西雅图的,珠宝连锁公司的卖主,他们中间就有dennis ulrich,他是一家金饰品制作公司的老板。

2007年1月,dennis打电话给我,建议说如果能得到伯克希尔的支持,他可以缔造出一个珠宝制造业巨人。不久我们与他达成了交易,同时又收购了另一家与他同等规模的公司,组成richline集团公司。新公司后来又做了两笔较小的收购。即便如此,richline公司的收入水平也远低于,我们通常要收购公司,所需达到的收入水平。不过我打赌,dennis在他的搭档dave meleski的辅助下,将会建立起一个巨无霸,为投入的资本赚取可观的回报。

公司——出色的,良好的和糟糕的

让我们来看看,什么样的公司能让我们眼前一亮。在关注于此时,我们同样也要探讨,哪些是我们期望极力避开的企业。

查理和我要寻找的公司是 a)业务我们能理解;b)有持续发展的潜质;c)有可信赖有能力的管理层;d)一个诱人的标价。我们倾向买下整个公司,或者当管理层是我们的合伙伙伴时,至少买下80%的股份。如果控股收购的方式不可行,我们也很乐意在证券市场上简单地买入那些出色公司的一小部分股权,这就好比拥有“希望之钻”(hope diamond, 世界名钻,重45.52克拉)的一小部分权益也好过拥有一整颗“莱茵石”(一种人造钻石)。

一家真正伟大的公司必须要有一道“护城河”来保护投资获得很好的回报。但资本主义的“动力学”使得,任何能赚去高额回报的生意“城堡”,都会受到竞争者重复不断的攻击。因此,一道难以逾越的屏障,比如成为低成本提供者,象盖可保险(ceico)或好事多超市(costco),或者拥有象可口可乐、吉利、美国运通这样晓誉世界的强大品牌,才是企业获得持续成功的根本。商业史中充斥着“罗马烟火筒”(roman candle)般光彩炫目的公司,它们所谓的“长沟深堑”最终被证明只是幻觉,很快就被对手跨越。

我们对“持续性”的评判标准,使我们排除了许多处在发展迅速,且变化不断行业里的公司。尽管资本主义的“创造性的破坏”对社会发展很有利,但它排除了投资的确定性。一道需要不断重复开挖的“护城河”,最终根本就等于没有护城河。

另外,这个标准也排除那些依靠某个伟大的管理者才能成功的企业。当然,一个令对手恐惧的ceo对任何企业都是一笔巨大资产,在伯克希尔,我们拥有相当数量这样的经理人。他们的能力创造出巨大的财富,这是让一般ceo们来运营,根本无法实现的。

但是如果一个生意,依赖一个超级巨星才能产生好成效,那这个生意本身不会被认为是个好生意。一家在你们地区首席脑外科医生领导下的医疗合伙公司,可能有着令人高兴的巨大且增长的收入,但是这对它的将来说明不了什么。随着外科医生的离开,合伙公司的“壁垒”也一起消失,即使你不能叫出梅奥诊所(mayo clinic)(美国最好的医院之一)ceo的名字,你也能计算出它的“壁垒”能持续多久。

我们要寻找的生意,是在稳定行业中,具有长期竞争优势的公司。如果它的成长迅速,更好。但是即使没有成长,那样的生意也是值得的。我们只需简单地把这些生意中获得的可观收益,去购买别处类似的企业。这里没有什么规定说,钱是哪儿挣来的,你就必须花在哪儿。事实上,这样的做法通常是一个错误:真正伟大的生意,不但能从有形资产中获得巨大回报,而且在任何持续期内,不用拿出收益中的很大一部分再投资,以维持其高回报率。

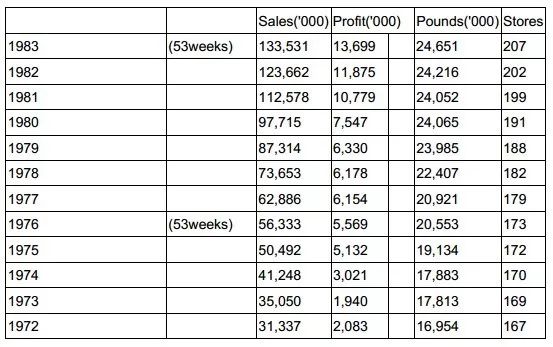

让我们来看看这种梦幻般生意的原型——我们拥有的喜诗糖果公司(see’s candy)。盒装巧克力业的经营,一点不会让人兴奋:在美国,人均的消费量非常低而且没有增长。许多名噪一时的品牌都已消失,并且在过去40年中只有三个公司赚到的收益是超过象征性的。真的,我相信,尽管喜诗糖果的收入大部分来源于很少几个州,但却占到整个行业将近一半的收入。

1972年当蓝筹邮票公司(blue chip stamps)买下喜诗糖果时,它年销售1,600万磅的糖果。(那时查理和我控制着蓝筹邮票公司,后来将其并入伯克希尔),喜诗去年的销售额是3,100万磅,年增长率只有2%。然而由喜诗家族在50多年里,建立起来的持久竞争优势,随后被chuck huggins和brad kinstler继续巩固,给伯克希尔创造出超乎寻常的成果。

我们用2,500万美元买下它时,它的销售额是3,000万美元,税前所得少于500万美元。企业的运营资本是800万美元(每年有几个月,它需要适度的季节性负债)。从此,公司为投入资本赚取60%的税前所得。有两个因素帮助了营运资金的最小化。一是,产品是现金销售,消除了应收账款;二是,生产和分销的周期很短,使存货最小化。

去年喜诗糖果的销售是3.83亿美元,税前利润是8,200万美元,运营资金是4,000万美元。这意味着从1972年以来,我们不得不再投资区区3,200万美元,以适应它适度的规模增长,和稍许过度的财务增长。同时税前收益总计是13.5亿美元,扣除3,200万美元后,所有这些收益都流到伯克希尔(或早些年的蓝筹邮票公司)。利润在缴纳公司税后,我们用余下的钱买了其他有吸引力的公司。就像从亚当和夏娃最初喜好(adam and eve kick-started)的活动,带来了60亿人一样,喜诗糖果开启了我们后来的许多滚滚而来的新财源。(它对于伯克希尔来说,就如圣经上说的:“丰腴膏沃而且生养众多”)

在美国的企业中,象喜诗糖果这样的企业并不多。一般的做法是,要将公司的收入从5百万美元提升到8200万美元,需要投人4亿美元或更多资金才能办到。这是因为成长中的业务,既会因销售额的上升,需要更多的营运资金,也会需要更多对固定资产的投资。

一个公司为满足它的成长,对资本的需求是否有大幅增长,正好证实它,是否能成为一项满意的投资。顺着回到我们的例子,当一个用4亿美元的有形资产净值,能赚到8200万美元税前收益的公司,实在没有什么好自惭形秽的,不过它业主的现金平衡表与喜诗糖果的是完全不同的。拥有一条不需要大量资金投入,就能带来滚滚财源的业务,这真是太棒了!不信去问问微软或谷歌(google)吧!

一个良好,但不出色生意的例子是我们拥有的飞安公司(flightsafty)。这家公司为它的消费者创造利益,就如同其他我知道的类似公司一样。它同样拥有一项持久的竞争优势:参加飞行训练,如果选择其他公司,而不是它这家顶尖的飞机训练公司,就象在一次外科手术前,对价格斤斤计较。

当然,这项生意如果要增长,需要将收入中的很大一部分再投入。当我们1996年买下飞安公司时,它的税前营运收入是1.11亿美元,在固定资产上的净投资是5.7亿美元。自从我们买下后,在产生了总计9.23亿美元的折旧费后,资本支出总计为16.35亿美元,其中的大部分用来购买飞行训练模拟器,以配合那些经常被提及的飞机的新型号。(一个模拟器花费超过1,200万美元,我们有273个),现在我们的固定资产,扣除折旧后,达到10.79亿美元。税前营运收入在2007年达到2.7亿美元,与1996年比,增加了1.59亿美元。这个收入带给我们的回报,对于我们增加投入的5.09亿美元投资来说还不错,但和喜诗糖果带给我们的,根本没法比。

因此,如果仅仅计算经济回报,飞安公司是一个良好的,但绝非超乎寻常的业务。它那种高投入高产出的经历正是许多公司面临的。例如,投资公用事业公司,我们巨大的投入在以很快的速度贬值。从现在开始的十年里,我们可以从这个生意里挣到相当多的钱,但是我们需要投入数十亿美元才能实现它。

现在让我们来说说糟糕的生意,比较差的生意是那种收入增长虽然迅速,但需要巨大投资来维持增长,过后又赚不到多少,甚至没钱赚的生意。想想航空业,从莱特兄弟飞行成功的那天到现在,这个行业所谓的竞争优势,被证明纯粹子虚乌有。事实上,假如当时有某个富有远见的资本家在基蒂霍克(kitty hawk,莱特兄弟试飞的地方)的话,他应该把奥利佛·莱特打下来,给他的后辈们帮上一个大忙。

航空公司从它开出第一个航班开始,对资本的需求就是贪得无厌的。投资者在本应对它避而远之的时候,往往受到公司成长的吸引,将钱源源不断地投入这个无底洞。就是我,也很惭愧地加入这场愚蠢的活动,1989年我让伯克希尔买入美国航空公司(u.s.air)的优先股。可付款支票上的墨迹未干,美国航空就开始了盘旋下落,不久它就不再支付给我们优先股的股息。不过最后我们算是很幸运的。在又一轮被误导的,对航空公司的乐观情绪爆发时,我们在1998年卖掉了我们手里的股票,竟然也大赚了一笔。在我们出售后的10年里,美国航空申请破产了,两次!

总结,对这三类“储蓄存款账户”的看法。出色的账户,能逐年带来异乎寻常高收益率增长;良好的账户,能带来有吸引力回报率,挣到的钱也在增加;最后,那些糟糕的账户,既给不了足够的收益率,又需要你为那些令人失望的回报继续投入。

现在又到忏悔时间了。必须明确的是并没有哪个咨询顾问、董事会或投资银行家,把我推到我将说的那些错误中去。用网球术语来说,它们都是主动失误(unforced errors)。

就从我差点搞砸对喜诗糖果的收购说起。当时卖主开价3,000万美元,而我坚持不能超过2,500万美元。幸运的是,他退让了。否则我的止步不前,让这13.5亿美元落入别人的腰包。

大约在收购喜诗糖果的时候,当时管理首府广播公司(capital cities broadcasting)的汤姆·墨菲(tom murphy)打来电话,为国家广播公司(nbc)位于达拉斯,沃尔斯堡的电视台开价3,500万美元,电视台是属于首府广播公司买下的“沃尔斯堡报”,鉴于“相互持股”(cross-ownership)的法律规定,murphy不得不要剥离它。我知道电视台也是象喜诗糖果那样的生意,实际上不需要什么投资,就会获得可观的增长前景,它们很容易运营并且为所有人带来滚滚财富。

此外,murph至今都是我们的一位老朋友——一位我钦佩的,出色的经理人和杰出人物。他了解电视这门生意的方方面面,而且除非他认为这个收购值得去做,否则不会给我打电话。实际上murphy已经把一个“买”字灌进了我的耳朵,可惜我充耳不闻。

在2006年,这个电视台赚到7,300万美元的税前收益。从我放弃那个交易至今,它一共赚取至少10亿美元的收益——几乎都是可以让所有人另作他用的。不仅如此,该资产目前还有大约8亿美元的资本价值。为什么我要说“不”?唯一的解释就是我的大脑度假去了,却忘记通报我。(我的行为类似于政治家molly ivins说过的:“如果他的智商是出奇的低,你就需要一天用水浇他两次。”)

终于,当我在dexter公司的问题上说了“是”的时候,我又犯了一个相当糟糕的错误。dexter公司是1993年我用价值4.33亿美元的25203股伯克希尔的a股股票,买下的制鞋公司。在随后几年里,不但我自认为的持续竞争优势消失得无影无踪。而且这只是个开始:由于用的是伯克希尔的股票,我将这个错误放大很多。这次购买的费用对伯克希尔股东来说不是4亿美元,而是近35亿美元。说到底,我就是放弃一份,现在的价值是2200亿美元,出色的生意的1.6%,买回了一项毫无价值的生意。

到此为止,dexter是我做的最糟糕的交易。但是你可以打赌,我将来还会犯更多的错误。bobby bare的乡村歌曲中有一段歌词,解释了为什么会如此频繁的发生这样的结果:“我决不会和一个丑女人上床,但当我确定醒来时,身边总有几个。”

现在,让我们检视伯克希尔公司4个主要的运营部门。每个部门都有完全不同的资产负债表和损益表特征。因此,将他们合并一起,会阻碍分析。所以,我们把它们当作四种独立业务来介绍,就象查理和我如何看待它们一样。

保险

我在目前总统竞选中听到最有趣的故事是关于米特·罗姆尼(mitt romney)的,他问妻子安(ann),“在我们年轻时,你有没有在你最狂野不羁的梦里想到过,我可能成为总统?”“亲爱的,在我最狂野不羁的梦里,没有你!”

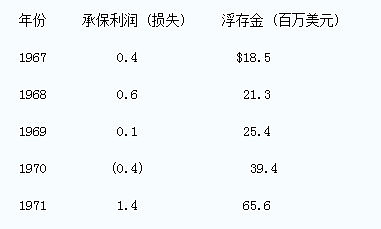

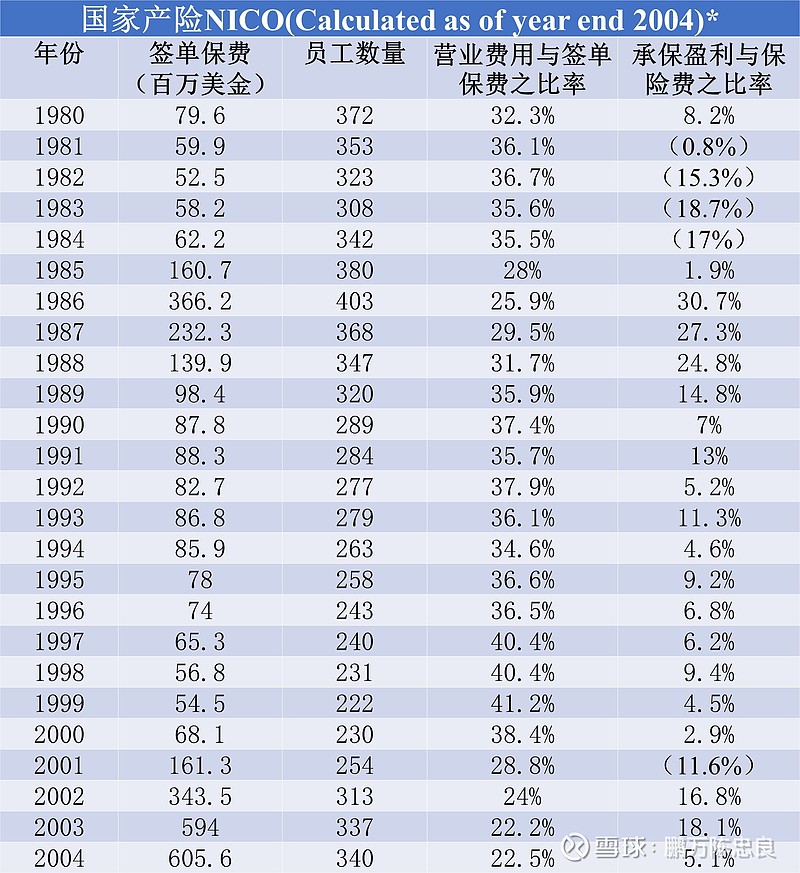

在我们1967年首次进入财产和灾难保险业时,我最狂野不羁的梦里也没有我们现在业务的景象。下面是我们买下国民保险公司(national indemnity)后最初5年的情况。

客气地说,我们是一个缓慢的开端,但情况变了,下面是我们最近5年的情况记录。

这种质变的完成靠的是一些出色的经理人,让我们看看他们各自的完成情况。

◎ 盖可保险(geico),在我们所有的保险公司里拥有最宽的“护城河”,在ceo托尼·莱斯利(tony nicely)的细心维护和拓展下,去年,再一次,geico在主要车险保险公司中,取得了最好的增长记录,市场份额上升到7.2%。当伯克希尔1995年控制它是,它的份额是2.5%。与此不相符的是,geico的年广告支出同期从3,100万美元,上升到7.51亿美元。

托尼今年64岁了,18岁就进入geico。此后的每一天里,他都对公司充满热情,对geico能做到,既为客户省钱,又为员工提供发展机会而自豪。即使到现在,销售额120亿美元的情况下,托尼仍觉得geico的发展才刚开始,我也这么想。

这里有些证据。在过去三年里,geico在摩托车市场的份额从2.1%上升到6%。我们已经开始推出针对全路况车辆(atvs, all-terrain vehicles)和娱乐车辆(rvs, recreational vehicle)的险种,并11月份签出了第一份商业车辆的保单。geico和国民保险公司(national indemnity)正一起进入商业车辆保险领域,而从最初的成果来看,非常鼓舞人心。

集合这些产品线,也只占我们私人车辆保险市场容量的一小部分。

◎ 通用再保险公司(general re)——我们国际性的再保险公司,到目前为止是我们“土生土长”浮存金的最大来源,在年底达到230亿美元。这项业务现在是伯克希尔一项巨大的资产。可是,我们的拥有却是从提心吊胆开始的。

数十年里,general re都被认为是再保险业里的“蒂芙妮”(tiffany, 世界上最著名的奢侈品公司之一,以生产昂贵的银器著称),以它的承保技巧和原则受到大家的推崇。不幸的是,这种声誉其实已并不符实。当我1998年做出决定要并购general re时,完全忽略了这一个暇疵,那就是:general re在1998年的运营方式已经与它在1968年或1978年的不一样了。

现在,多亏了general re的ceo joe brandon,以及他的搭档tad montross,恢复了公司以往的光彩。joe和tad执掌公司已经六年,套用j.p.摩根的话,他们是用一流的方式来做一流的生意。他们恢复了对承保、储备以及客户的挑选上的原则。

公司在国内和国外的遗留问题,耗费巨大且旷日持久,让他们的工作更加困难。尽管有那样的牵制,joe和tad通过技巧重新定位公司业务,已经带来极好的承保结果。

◎ 自从1986年加入伯克希尔,ajit jain 从草图开始,建立起一套真正伟大的专业再保险业务,现在只要是那种独一无二“猛犸象”般(mammoth)的大型交易,全世界都会来找他。

去年,我告诉你们和意可达(equitas)达成巨额交易的详情,但是现在事情有所变化,伯克希尔要承保的只是一笔保费为71亿美元的单独保险。对于此笔生意的初期情况,我们的经验很管用,但这对于预计一根稻草,被风吹五十年或更长时间后的情况,这些经验不能告诉我们更多。我们能确定知道的情况是,至少以scott moser为首的伦敦团队加入了我们,他们是一流的并已经成为我们保险生意里一笔有价值的财富。

◎ 最后,我们还有很小部分的业务,是服务于特殊细分的保险市场。总体上,这些公司运营情况出奇的好,赚取的保险利润高于平均水平并为投资输送了有价值的浮存金。

去年,bill oakerson领导的美国游艇公司(boatu.s.)加入了我们的团体。这个公司管理着一个约有65万游艇主组成的协会,提供给游艇主的服务类似于aaa汽车俱乐部(auto clubs)提供给司机的。在协会提供服务之一是游艇保险。想更多了解这方面情况,可以在每年的年会上参观他们的展示。

下面显示我们四个财产和灾害保险部分的记录.

政府管制的公用事业

在波克希尔拥有87.4%股权的中美洲能源控股公司(midamerican energy holdings)旗下,包含许多不同种类的公用事业类公司。其中最大的分别为:(1) 约克希尔电力公司(yorkshire electricity)与北方电力公司(northern electronic),它提供380万用户的电力供应,让其成为英国第三大的电力供应商;(2) 中美洲能源(midamerican energy),主要为爱荷华州72万用户提供电力;(3) 太平洋能源(pacific power)与石山能源公司(rocky mountain power),主要电力供应范围涵盖美国西部六个州的170万用户;(4) 柯恩河(kern river)与北部天然气管道公司(northern natural pipelines),供应全美8%的天然气消费量。

我们在中美洲能源控股的经营伙伴是walter scott,和他两位非常杰出的经理人,dave sokol 与greg abel。合作双方各自拥有多少股票投票权并不重要,我们只在理智思考并达成一致意见后,才会采取重大的行动。与dave,greg和walter共事的八年加强了我最初的信念:波克希尔不可能找到比他们更好的合伙人。

稍有不协的是,中美洲能源也拥有美国第二大房地产中介公司——美国家庭服务公司(homeservices of america),这家公司经营20多个地区性品牌、拥有18,800个房动产经纪人员。去年是房屋销售增长很缓慢的时期,而2008年很有可能更缓慢。不过,当质地良好的中介公司处于一个很合算的价格时,我们将会继续进行收购。

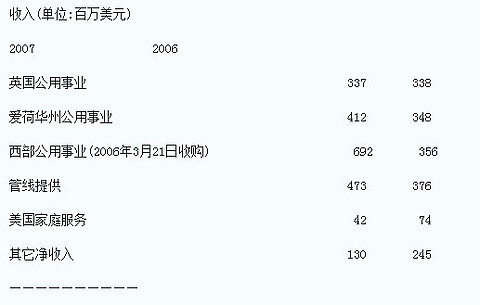

以下是中美洲能源在营运上的关键数字:

*包括了波克希尔所得的利息 (所有相关所得税后的净额), 分别是2007年的70美元,和2006年的87美元。

1999年,我们同意以每股35.05美元买下中美洲能源35,464,337股股票,这一年它的每股收益是2.59美元。为什么会是35.05美元这样一个有个零头的数字呢?我最初认为它对伯克希尔的价值是35美元。到现在,我还是一个坚持“一口价”的人(还记得喜诗糖果的故事吗?),在几天里投资银行家对中美洲能源的推荐,并未有幸打动我,让我提高伯克希尔的出价。但是,最后,他们抓住了我软弱的一刹那,我退让了,告诉他们,我将出价每股35.05美元。就为我解释的这个情况,他们可以告诉他们的客户,他们已经榨出了我最后一枚镍币。这的确切中当时的要害。

稍后,在2002年,伯克希尔又用每股60美元购买了670万股股份的方式,提供资金帮助它收购一个我们的管道供应公司(pipelines)。最后,在2006年,当中美洲能源买下太平洋集团(pacificorp)时,我们又以每股145美元,买下23,268,793股中美洲能源的股票。

在2007年,中美洲能源的每股收益是15.78美元。当然,有其中的77美分是一次性发生的,是由于英国的公司税税率降低,减少了我们的英国公用事业公司递延税额。所以,回复到正常的收益是每股15.01美元。是的,我很高兴,被这样榨干并挤出额外的镍币。

制造、服务和零售业务

现在我们详细谈谈(cover the waterfront)伯克希尔这部分的业务。先看看,整个部分业务的资产负债表和损益表摘要

*不包含收购的会计调整

这是一个包罗万象的组合,从销售棒棒糖到旅行用家庭拖车,去年赚到了令人高兴的23%的平均有形净资产(average tangible net worth)收益率。值得关注的是,达到这样的收益回报,仅用了极小的财务杠杆。显而易见的,我们拥有的是一些非常棒的企业。我们在收购它们中的很多家时,支付了高出净资产相当多的溢价(premium),这反映在资产负债表的商誉(goodwill)科目。事实上也缩小了平均持有价值(average carrying value)的收益率,到9.8%。

这里有一些关于这个组合中公司的值得告知的情况:

◎ 萧氏地毯(shaw),艾可美砖料(acme brick),曼维尔公司(manville),和迈铁钢架(mitek)全部受挫于2007年低迷的房地产市场,他们的税前收益分别下降27%,41%,38%和9%。总共这些公司赚到了9.41亿美元的税前收益,同比2006年这个数字是12.96亿美元。

去年,萧氏地毯,艾可美砖料以及迈铁钢架尽情(tuck-in)地签下收购合约,这些获取物,对他们今后的收益很有帮助。你可以确信他们还会寻找更多这样的收购。

◎ 在一个零售业的困难年里,我们的杰出代表是喜诗糖果(see’s),波仙珠宝(borsheims)以及内布拉斯加家具卖场(nebraska furniture mart)。

两年前brad kinstler成为喜诗糖果的ceo。在伯克希尔,我们很少将经理们从一个行业调到另一个。但是伯德(brad)是一个例外,他以前负责我们的生产制服的fechheimer公司,和赛泊瑞斯保险(cypress insurance)。这项调动的效果好得不要再好,在他去的两年,喜诗糖果的利润有了超过50%的增加。

在波仙珠宝,销售增加了15.1%,27%的收益得益于在股东周期间。两年前susan jacques建议我们扩大营业面积,并重新定义商店风格。我曾表示怀疑,但事实证明susan是对的。

susan在25年前,作为时薪4美元的女售货员,进入波仙珠宝。尽管她缺乏管理背景,但我在1994年毫不犹豫的让她担任ceo。她聪明、热爱这项事业,也热爱她的员工。这些在任何时候,足可以超过拥有一个工商管理硕示(mba)学位。

(旁白:查理和我都不是严重的“履历迷”(big fans of resumes)。取而代之,我们聚焦在智力、激情和诚实正直。另一个我们的超级经理是cathy baron tamraz。她让我们在2006年初收购的电线业务,取得瞩目的增长。她是每个企业所有人梦寐以求想得到的那种经理人。(鉴于凯茜(cathy)会不顾一切地冲向目标),因此呆在cathy和一项她的生意目标之间绝对是危险的。而众所周知,她开始的职业是出租车司机。

最后,内布拉斯加家具卖场的收入创了记录,它在奥马哈(omaha)和堪萨斯城(kansas city)的店的销售额双双达到大约4亿美元。需要注明的是,这是国内最顶尖的两家家居家具店。在一个对家具零售商来说,灾难性的年度里,堪萨斯店的销售额增加8%,在奥马哈是6%。多亏有非凡的blumkin兄弟,ron和irv才会有这样的表现。他们都是我亲密的私人朋友和出色的生意人。

◎ 艾斯卡公司(iscar)继续着它的辉煌。它的产品是小型碳化合金切割刀具,可以让巨大而昂贵的工作机床有更高的生产率。它的碳化物原料——钨,是在中国开采。数十年来,艾斯卡公司都是将钨运到以色列,在那里靠聪明的大脑把它们变成非常有价值的东西。2007年末,艾斯卡在中国大连开办一家大型工厂。结果就是,我们现在把聪明的大脑搬到有钨的地方。众多成长的机会正等着艾斯卡公司。在eitan wertheimer, jacob harpaz, 和danny goldman领导下的管理团队一定会抓住其中的很多。

◎ 飞行服务业在2007年创造了一项记录,税前收益增长49%,达到5.47亿美元。对企业的商业飞行发展是异乎寻常的一年。我们的两家公司,作为它们领域里领先的龙头企业,充分分享到增长。

飞安公司(flightsafety),我们的飞行员培训公司,收入增长14%,税前利润增加20%。我们估计我们培训了58%的美国企业的飞行员。公司的ceo,bruce whitman在2003年,从称为“高级飞行训练之父”——al ueltschi手中接过公司的领导权以来,证明自己是一个称职的继任者。

◎ 网络喷射机公司(netjets)的“netjets”这个品牌,随着它对飞行安全、机上服务和人身安全方面的承诺,业务每年都有很强劲的增长。它的背后是一个充满激情的人——richard santulli。如果你需要挑选一个人,和你待在一个散兵坑里,没有比rich更好的了。不管前面有什么障碍,都不能让他停止。

欧洲是一个很好的例子,证明rich的坚持不懈怎样让他走向成功。最初十年里,在那里我们只取得微不足道的财务进步,却竟然积累了2.12亿美元的运营亏损。自从rich把mark booth“拉上船”,负责欧洲的业务后,我们有了增长牵引机,现在我们的发展真是势不可挡,去年的收入增加了3倍。

在11月,我们的主管们在网络喷射公司,位于哥伦布市的总部碰头,顺便看了一下他们那儿复杂的操作部门。它担负着每天大约1000架次全天候的飞行任务,客户总是期待着顶尖的(top-notch)服务。我们的主管们离开时,对他们的设备和承载能力印象深刻,不过rich和他的员工给大家留下更为深刻的印象。

融资和金融产品

我们这部分主要的业务是克莱顿公司(clayton homes),全美最大的预制房屋建造商和市场占有者。去年克莱顿公司的市场份额达到创记录的31%。但是行业规模在继续萎缩:去年预制房屋的销售数是9.6万幢,低于2003年我们买下克莱顿公司时的13.1万幢。(需要记得的是,当时还有一些评论员批评克莱顿的主管们,在行业周期的底部出售了公司)。

虽然克莱顿公司从出售和出租预制房屋中获利,但是它收益的主要来源是一个金额110亿美元,包含30万个借款人的贷款资产组合(loan portfolio)。这就是为什么我们将克莱顿公司的业务归到金融这部分。尽管在2007年房地产金融领域遭遇了很多问题,但克莱顿公司的贷款资产组合却运作良好。这一年里逾期还款、丧失抵押品赎回权以及贷款损失的比例同我们此前作为业主时的情况相仿。

克莱顿的贷款资产组合的资金一直由伯克希尔提供。为这笔资金,我们在伯克希尔借款成本上加1%后向克莱顿公司收取。去年该费用是8,500万美元。扣除该项费用后,克莱顿公司2007年的税前收入是5.26亿美元。这项交易的另一面是伯克希尔记入8,500万美元的收入,包含在下表中“其他”项下。

表列中,租赁业务包括经营拖车租赁业务的xtra公司,以及经营家具租赁的寇特家具(cort)。2007年,由于拖车利用率的明显下降,导致xtra公司的收益下降(drop in)。公司去年还通过伯克希尔借款4亿美元,增加利息支出的结果,将降低xtra公司的收益。

在kevin clayton, bill franz和paul arnold的良好经营下,克莱顿公司、xtra公司和寇特家具都是很好的公司。在归入伯克希尔旗下后,它们每个都进行了一系列的收购,以后会更多。

投资

下面列出到年底我们持有的股票,它们的市值至少是60亿美元。

*这是根据实际的购买价格,也是计算税负的基准;这与一般公认会计原则所认定的“成本”,有一些不同,因为按照规定,账面价值有时需要加以调高、或予以冲销。

总的来说,我们所投资公司的表现让我们欣慰。在2007年,我们持有市值最大的四家公司中的三家:美国运通、可口可乐以及宝洁公司,每股收益分别增长了12%、14%和14%。第四家富国银行的收益由于房地产泡沫的破裂而稍有下降。不过,我相信它的内在价值还是在增加,即使增加了那么一点点。

注意到美国运通公司和富国银行都是henry wells和william fargo创建的。美国运通创建于1850年,富国银行在1852年。宝洁公司和可口可乐公司分别开始于1837年和1886年。游戏开始时我们都没参加。

我必须强调的是:在任何时候,我们不是通过投资品的市场价格来计算我们投资的进展。我们宁可用两条适用在我们自己企业的测试标准,来衡量它们的成绩。第一条标准,扣除整个行业预期增长后的实际收益增长。第二条,更主观些,就是看它们的“护城河”是否这一年里变得更宽,“护城河”是一种隐喻,指的是公司拥有的,会让它的竞争对手日子难过的竞争优势。这四大公司在这项测试中毫无疑问,都能得分。

去年我们有一笔很大的卖出。在2002年和2003年,伯克希尔用4.88亿美元买入中石油公司(petrochina)1.3%的股权。按这个价格,这个中石油公司的价值大约为370亿美元。查理和我那时感觉该公司的内在价值大约应该为1000亿美元。到2007年,两个因素使得它的内在价值得到很大提高:油价的显著攀升;以及中石油的管理层在石油和天然气储备上,下的大工夫。到去年下半年,公司的市值上升到2750亿美元,大约是我们在与其他大型石油公司比较后,认为它应该有的价值。所以,我们把手里中石油的股票卖了40亿美元。

一个脚注:我们为在中石油交易上的收益向美国国税局缴纳了12亿美元的税。此笔税款大约够美国政府运作4小时的费用,这包括了国防、社会保障等,我能叫得出的所有费用。

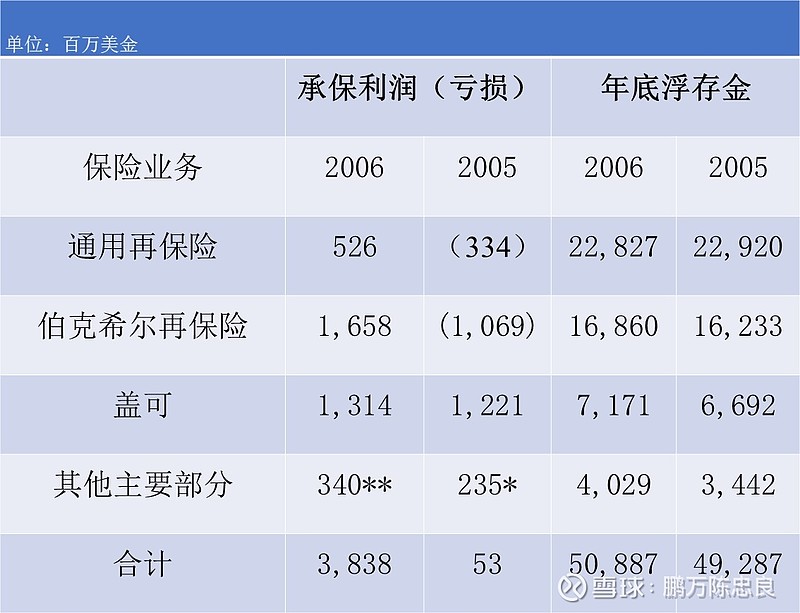

去年我告诉你们,我管理着伯克希尔62个衍生品合约。(我们还有一些合约,遗留在了通用再保险(general re)流失的账簿里)。今天,我们有94个这样的合约,它们主要分为两类。

第一类,我们签的54个合约,承担特定债券(certain bonds),包括各种高收益率债券(high-yield indices)的违约风险。这些合约的到期日各不相同,从2009年到2013年。到年底,我们从这些合约中收到32亿美元的额外奖励,承担了4.72亿美元的亏损;并且在最坏的情况下(尽管这种极端的情况不太可能发生),还需要再付出47亿美元。

我们确定还会付出更多,但我相信,撇开我们能从持有的部分中大赚一笔不说,单单就从额外的回报来看,这些合约也证明是有价值的。在年底我们的资产负债表中,为这些合约的“风险敞口”,记录了18亿美元的“衍生合约负债”。

第二类合约,涉及到我们卖出的,针对四种股票指数(标准普尔500指数,加上三种国外的指数)的各种卖出期权(put option)合约。这些卖出期权的起始期限不是15年就是20年,它们会受到市场的影响。我们(通过卖出这样合约,)收到45亿美元的额外收入,也在年底,记录了46亿美元的负债。这些卖出期权合约只能在到期时,才会执行。它们的到期时间在2019年到2027年之间。届时,只有在上述的股票指数水平,低于签订卖出期权合约时的,我们才需要付钱出去。同样的,我相信这些合约,总体上将是盈利的。我们也将在持有这些合约的15或20年里,通过用卖出这些合约获得的收入去投资,获得丰厚的收益。

对于我们的衍生品合约有两点是很重要的。第一,在所有交易里,我们都是通过卖出合约,收到钱的一方,这意味着我们并没有对冲风险。

第二,这些衍生品合约适用的会计准则,不同于应用在我们资产投资组合上的。在资产投资组合中,资产价值的变化将以净资产的形式,显示在伯克希尔的资产负债表上,但它不会影响收益,除非我们出售(或是冲销(write down))资产。而衍生品合约的价值变化,必须计入每季的收入中。

由此,我们持有的衍生品部位,有时会使公司报告的收益,产生很大的摆动,可查理和我相信这些部位的内在价值,其实变化很小。即便这些摆动在一个季度里,轻易就达到10亿美元或更多,他和我也将对此熟视无睹,我们希望你也如此。你可能想到,在我们的巨灾保险业务中,经常准备面临,短时间内报告:收益很快消失,和在相当长的时间内净值很大增长的情况,交替出现。这也是我们在衍生品交易中所用的哲学。

美元在2007年对其它主要货币进一步走弱,原因显而易见:美国人喜爱购买其它地方生产的产品,超过世界其他地区的人们对美国产商品的喜爱。这就不可避免地,造成美国每天将大约价值20亿美元的借据(iou,i own you)和资产输送给世界其他地区。随着时间过去,这种变卖,对美元造成压力。

当美元贬值时,它既让外国人能更便宜地购买我们的产品,又使它们的产品对美国公民来说变得更昂贵。这就是为什么一种贬值的货币常被假设可以用来医治贸易赤字。的确,美元大幅贬值后,美国的贸易赤字,毫无疑问会有所缓解。但是考虑一下这个现象:在2002年,欧元对美元的汇率平均在1:0.946,我们对德国(我们第五大贸易伙伴)的贸易赤字是360亿美元。到了2007年,汇率平均在1:1.37,我们对德国的贸易赤字却上升到450亿美元。相似的情况是,美元对加元从2002年平均1:0.64,下跌到2007年的1:0.93。我们对加拿大的贸易赤字同样也从2002年的500亿美元上升到2007年的640美元。到目前为止,至少一个疲弱的美元,并不能对平衡我们的贸易起很大的作用。

最近大家都在谈论主权财富基金,以及它们如何在购买大量美国公司的股份。这是我们自己造成的,并不是外国政府有什么邪恶的阴谋。实际上,我们的贸易平衡仰仗在美国的巨额外国投资。当我们每天将20亿美元强加给(force-feed)世界其他地区时,他们必定会在这里投资点什么。当他们选择股票,而不是债券时,为什么我们要抱怨呢?

美元的走弱,错不在欧佩克(opec,石油输出国组织),中国及其他。别的发达国家和美国一样,依赖石油进口,也在和从中国进口的产品竞争。美国应当发展出一套明智的贸易政策,而不是挑选出一些国家来惩罚或一些行业来保护。我们也不应该采取那些很容易引发报复的行动,那样只会减少美国的出口,真正的贸易应该是我们和世界的其他地区之间互惠的。

我们的立法者应该认识到,这种货币流动的不平衡是不能持久的,所以现在需要调整政策,以求从本质上尽早减少这种不平衡。否则,我们每天强加给世界各地的20亿美元,已经造成全球某些方面令人不快的消化不良。(要了解其他对我们难以容忍的贸易赤字的评述,请看艾伦·格林斯潘(alan greenspan)2004年11月19日的论述,联邦开放市场委员会2004年6月29日的备忘录,和本·伯南克(ben bernanke)2007年9月11日的讲话)

伯克希尔在2007年只持有一种直接外汇的头寸。它就是——请屏住你的呼吸——巴西的货币雷亚尔(real)。就在不久以前,将美元兑换成雷亚尔被认为是不可想象的。毕竟,在上个世纪里,多达5个版本的巴西货币,让雷亚尔快变成狂欢节里洒的小纸片了。当货币真实出现像许多国家一样的情况:货币陷入发行、贬值,退出流通的周期性中,富有的巴西人为保护他们的财富,有时将大笔的钱转移到美国。

但是任何采用这种看上去谨慎方式的巴西人,已经在过去5年中,损失了他一半的净资产。这里有从2002年到2007年底,每年雷亚尔对美元的指数记录:100;122;133;152;166;199。每年雷亚尔都在走高,美元却在下跌。此外,在这段时期里,巴西政府还在市场中买入美元,以此来控制雷亚尔(的升值速度),同时支撑美元(的下跌)。

我们直接外汇头寸在过去5年中已经带来23美元的税前收益。另一方面,我们也从持有美国公司用其他货币发行的债券中获利。例如,在2001年和2002年,我们以57%面值的价格,购买了3.1亿欧元的亚马逊公司(ama.com)的债券:票面利率6.875%,2010年到期。那时,亚马逊公司的债券被标以“垃圾”(junk)级信用的价格在出售,尽管它们决不是。(对,在维吉尼亚(virginia),你能够偶尔发现市场是多么可笑和无效,或者至少你可以在,除了某些主流商学院的金融系外的,任何地方发现它们。

亚马逊债券的以欧元计价,对我们有更深层和重要的吸引力。在2002年我们购买的时候,欧元对美元的汇率是1:0.95。因此,我们的成本以美元计算,仅仅是1.69亿美元。现在债券以102%面值的价格被出售,欧元对美元的汇率是1:1.47。在2005年和2006年一些我们的债券被赎回,我们从那里获得2.53亿美元。我们保留的债券在年底,价值1.62亿美元。在2.46亿美元,我们已实现和未实现的收益里,有1.18亿美元是由于美元的下跌。都是货币自己干的。

在伯克希尔,我们将努力提高直接和间接来自国外的收益。即使我们能成功,我们的资产和收益仍将主要集中在美国。尽管我们国家在一个又一个领域里的许多问题上的错误,是令人遗憾和不能宽恕的,但是美国法律的规则,市场经济体系,以及社会精英的信仰都将为国民创造持久的繁荣。

就象我以前告诉过你们的,我们已经对ceo的继任人选做了充分的准备,因为我们拥有三个很出色的内部候选人。董事会很清楚的知道,一旦我无法胜任工作,不管是去世还是丧失能力,谁将被挑选,来接替我的工作。并且董事会还有两个后备人选。

去年,我告诉你们,我们将尽快完成伯克希尔在投资业务上的继任者计划。我们的确现在确定了4个候选人,他们都能接替我的投资工作。他们都普遍拥有管理素质,并且他们对应邀到伯克希尔来工作,都显示出强烈的兴趣。董事会了解这四位的能力,并期待如果需要,可以雇佣到一个或更多的人。这些候选人都正当壮年,经济上非常富有(well-to-do),所有人希望能为伯克希尔工作的原因,并不是为了得到经济上的补偿。(我很不情愿地打消了,要在我死后继续管理投资组合的念头。也放弃我希望给“拓展视野”(thinking outside the box),这项条款赋予的新含义)

充满想象力的数字——上市公司们是如何给收益“注水”的

前参议员艾伦·辛普森(alan simpson)有句名言:“那些在华盛顿高速公路上开车的人,需要不怕交通堵塞”。假如他真的到少有人至的道路上找找,参议员会在那里看到美国公司的会计们。

在“首选路线的问题”(road businesses prefer)上最重要的一次投票发生在1994年。迫于美国ceo们的压力,美国参议院投票以88比9通过提案,让美国财务会计准则委员会(fasb,financial accounting standards board)闭上了嘴。此前一项毫无异义的规定,让fasb饱受指责,这项规定告知公司的首脑们,奖励给他们的股票期权,是一种经济补偿,它们的价值将被作为一项费用计入公司的财务报表。

在参议员们投票后,fasb现在要求教授的会计准则,必须符合参议院第88号法令在注册会计师(cpas)方面的规定。法令规定:对于期权,公司可以选择两种报告方式。“首选的”处理方式是:将期权的价值视为费用。不过法令也允许,当公司是按市场价值颁发期权时,可以忽略它的费用。

轮到美国的ceo们说真话的时候(a moment of truth),他们的回应一点不光彩。在接下去的6年里,入选标准普尔指数的500家公司中只有两家,选择了“首选的”路线。余下公司的ceo们全都选择了另一条低速路线,从而忽略了一大笔显而易见的费用,只为在报表上,有更高的“收益”。我确信他们中的一些人也觉得,即使他们选择把期权作为费用计入,他们的董事们也会在将来的某些时候,为了通过经理们渴望的“一次性授予(mega-giants)”(期权),而重新考虑。

即便如此,对很多ceo来说,那条低速路还不够好。在日趋削弱的公司章程里有规定,如果期权,被以一个低于公司市场价值很多的行权价格授出,其导致的收益应保留在公司。不过,没问题。为了规避这条恼人的规定,许多公司秘密地回溯授予期权的日期,造成他们是按当时的市场价格获得期权的假相,而事实上,他们早因拿到低于市场的价格,而将收益纳入囊中。

十多年里,针对股票期权,荒谬的会计规则正在淡出,但是其他这样的会计手段依然存在——其中比较重要的是:一个公司计算养老金费用时,使用的投资回报假设。许多公司会继续选定这种假设,这种情况将会毫不奇怪的出现,这样的假设能让他们报告 “超过实际”(less-than-solid)的虚假收益。从363家进入标准普尔指数的公司制定的养老金计划,2006年这个投资回报假设是8%。让我们看看这个假设实现的可能性。

在所有的养老基金中,平均持有债券和现金的比例大约是28%,这部分资产的回报率不会超过5%。更高的收益,当然是有可能达到的,不过伴随而来的是,造成与之相对称(或更大)损失的风险。

并且这意味着剩余72%的养老金资产——将主要是投资公司的股权。不是直接持有股票,就是透过,比如对冲基金(hedge funds)或私人股权投资(private-equity investments)这样的载体间接持有。如果要使整个资产收益达到假设的8%,这部分资产必须挣到9.2%的收益,并且那种收益回报,必须是扣除所有交易费用后的,但是现在的交易费用远比它们先前的高。

这种期望的真实性有多少呢?让我们回顾一些,我在两年前提到的数据:在整个20世纪,道琼斯指数(dow)从66点涨到11,497点。这个增长看上去很大,但换算成每年的复合增长,不过5.3%。如果一个投资者,持有道琼斯指数整整一个世纪,在期间的很多时候,他会收到很慷慨的分红,但在最后的几年里,分红大约也只有2%左右。20世纪是一个多么精彩的世纪。

想想现在这个世纪。投资者如果仅仅想达到5.3%的市值增长,那道琼斯指数,最近低于13,000点,也将在2099年12月31日时,收报于200万点!就是在100年里,为达到年平均5.3%的收益水平,需要道琼斯指数上涨198.8万点,在这个世纪的头八年里,我们只取得不到2000点的上涨。

有趣的是,市场评论人士在道琼斯指数有可能跨越,诸如14,000点或15,000点这样千点整数位时,都会有规律的加快呼吸。如果他们保持这种反应,按本世纪内年增长5.3%计算,他们在余下的92年里,至少要将经历1,986次这样的体验。虽然说什么事都可能发生,但我们真的相信这样的事能发生吗?

红利收益继续徘徊在2%左右。即使股票年平均增长,能达到上世纪5.3%的水平,养老金计划中的股票部分,在考虑支出0.5%的费用后,收益将不会超过7%左右。并且0.5%的费用估算,对于邀请投资顾问和高身价经理们——所谓的“投资助理”(helper)出马,已经是相当保守的了。

每个人很自然的,期望收益超过市场的平均水平。那些“投资助理”由衷的(bless their hearts)鼓励和灌输他们的客户这种观念。但是作为一类,雇佣这些投资助理的群体。他们收益一定是低于平均水平。原因很简单:1)所有投资者都不可避免赚到:一个平均的投资回报,减去交易费用;2)被动型投资者和指数投资者,由于从头至尾他们的交易很不活跃,他们赚到的收益是:平均收益水平,减去一个非常低的交易费用。3)在赚取市场平均收益的群体中,剩下的一部分就是——交易活跃的投资者。但是这个群体也因此会招致高额的交易、管理和顾问咨询费用。所以交易活跃的投资者,相比他们那些不活跃的“同胞们”(brethren),会抹去很大一部分的投资回报。这意味着:“懵懂无知”(know-nothing)的被动型投资者(与他们相比)一定会胜出。

我还必须指出,在本世纪里,想从股票中赚到10%年收益的人,他们的如意算盘是2%的年收益来自分红,8%来自股价上涨。但这无异于他们是在预计:2100年道琼斯指数会在2,400万点的水平!如果你的理财顾问告诉你,会从股票上赚到两位数的投资回报,那就把上面的数字解释给他听,一定会让他感到狼狈。许多“投资助理”显然是童话“绿野仙踪”(alice in wonderland)里,那个说:“为什么,我在早饭前,有时已经相信了超过六件不可能发生的事情呢?”话的女王的直系后代。所以要谨防那些油嘴滑舌的投资助理,向往你头脑里塞进幻的时候,同时也在往自己的口袋里揣着酬金。

一些公司在欧洲也有类似和美国一样的养老金计划,并且在他们的会计账上,几乎所有美国养老金计划的假定收益,都高于海外的。这种差异令人困惑:为什么这些公司不派他们的美国经理们,去负责公司海外养老金计划的资产,让他们能将自己的神奇魔力,一样作用到这些资产上?我从来没有看到关于这种迷惑的解释,但是负责审查这些假定投资回报的审计人员和核算师也似乎对此没有疑问。

不过,对于为什么ceo们要选择一个如此高投资收益假设的原因,并不让人困惑:这样他们就可以报告更高的公司收益。而且即便他们,如我认为的那样,确实是错的,那恶果(chicken come home to roost)在他们退休后的很长时间里,也不会发生。

数十年来,美国公司掩藏(push the envelope)(收益),或是更坏的企图,想尽可能高的报告当前收益的行为,应该好收敛了。他们应该听听我搭档查理·芒格的话:“如果你三次把球击出左边界,那下次击打时,瞄得稍微靠向右些。”

无论公司在养老金费用上耍得花样,如何让股东们逡巡止步于道上(in store down the road),纳税人要经历的打击,要远胜公司股东们许多倍。公共养老金虽然承诺巨大,但在很多方面,养老基金却严重不足。只是因为引爆这颗定时炸弹的导火索还很长,政治家们畏缩于税收会造成的伤痛。反正只有在这些员去世后很久,这些问题才会出现。员们很容易就制定出,这些养老的承诺,涉及有时是哪些不满40岁人的提早年退休计划;慷慨的生活费(cost-of-living)调整计划。在这个人们寿命越来越长而通货膨胀又是必然的世界里,那些承诺将决不会很容易的兑现。

尽管在美国公司会计账目中推行一个“诚信系统”已经失败,但我需要说明的是,在大量伯克希尔资产负债表的项目中,它是确实存在的。在每个我们提供给你们的报表中,我们必须为我们保险的业务估算损失储备金。如果我们的估算有误,将意味着我们的资产负债表和损益表都是错的。所以很自然的,我们尽自己所能让这部分估算精确。然而,在每一个我们估算的报告中,也一定会有差错。

在2007年底,我们显示560亿美元的保险负债。这表示我们推测,在年底前我们需要对所有可能损失事件,最终进行赔付的金额,(除去大约30亿美元按现值已经被贴现的储备金)。我们为知道的数以千计的保单,为它们每个,记上一美元的价值,来反映我们相信需要支付哪些。在某些案子里,由工伤赔偿保障引发的,对某些严重伤害的索赔,会延续50年或更长的时期里,都产生赔付。

我们当然会对在年底前已发生的损失,准备大笔的储备金,这不包括我们已听说的损失。有时,被保险人也不知道是否有损失发生。(想想哪些经年未被发现的职务侵占案件。)我们有时候接到索赔,损失来自我们几十年前承保的保单。

有个几年前我告诉你们的故事,形象说明我们在精确估算损失责任方面的问题:一个小伙子正在欧洲进行一次重要的商务旅行,这时他姐姐来电话告诉他:父亲过世了。但她的弟弟解释说,他没法回去,但鉴于自己没有在葬礼上出什么力,他愿意承担葬礼的费用。在他回来后,他的姐姐告诉他,葬礼办得顺利,并出示一张总额8000美元的账单给他,他付了。但一个月后,他又收到从殡仪馆开出的一张10美元账单。他又付了。又一个月后,他又收到另一张同样的10美元账单。当第三张10美元发票,在接下的一个月送来时,这个困惑的男人打电话给他姐姐,询问为什么这件事没完没了了。“哦,”她的姐姐回答说“我忘了告诉你,我们埋葬爸爸的时候,租了套西装(一起埋了)。”

在我们的保险公司,我们有一个未知的,但确实相当大,数量的“租赁的西装”被埋在世界各地。我们正试图精确估算出他们的账单。在十或二十年后,我们就能恰当估算出,我们现在的估计有多不准确。即使那个估算出人意料,我个人相信,我们声明的拨备也是充足的,不过在过去,我也犯过好几次错误。

2006

伯克希尔集团在2006年的净值,增加了169亿美元。因此,A股与B股的每股净值,都较去年成长了18.4%。过去42年(亦即现任管理阶层接手以来),每股净值由$19成长至$70,281,平均年复合成长率为21.4%。

我们相信,这169亿美元的净值单年成长额,除少数企业因合并后净值爆增的例外(例如美国在线并购时代华纳,已经缔造美国企业史上的新纪录。当然,埃克森.美孚石油公司及其它的企业盈利金额,还是有超过伯克希尔者,但其盈利多透过股利发放、及或股票回购等方式来回报股东,而不是用来累积在净值的资本上。

话虽如此,我们2006年所写下的成绩,应该要坦承一个事实:我们最重要的事业-保险业的亮丽表现,主要是相当的幸运使然:由于上天有好生之德,使得一切平安。在历经2004、2005年飓风的重创(巨灾保险的高额理赔金,使我们损失惨重)后,终于让我们松了一口气。去年,我们的巨灾保险事业已由亏转盈,并且大有斩获。

除此之外,伯克希尔旗下的73个事业体,在2006年也绝大多数都有突出的表现。让我们将焦点先放在伯克希尔旗下最大的事业体—盖可车险上,其管理阶层的成就,可说是非同小可。

如过去所提,45年前以18岁又二个月的年纪进入公司,现任盖可CEO的东尼.奈斯利(Tony Nicely),自1992年走马上任以来,公司的成长突飞猛进。而近年来,奈斯利更在生产力的提升上精益求精,由2003年底至2006年底,盖可的保单数从570万、成长至810万,成长了42%。但此同时,公司的全职员工却减少了3.5%。因此,生产力不但提升了47%,而盖可也没有规模膨胀的问题。

盖可创造出的惊人成长,即便在广告支出激增的情况下,仍可在实行低成本策略的从业者中,保持绝对领先的地位。盖可的广告支出,自2003年的2.38亿美元,到去年的6.31亿美元(在伯克希尔1995年收购时只有3100万)。目前,盖可的广告支出较任何竞争对手,即使规模远大于盖可者,都要高出许多,而我们也会持续将竞争的门坎拉高。

各位还记得去年我说过,如果你有儿子或孙子出生,一定要帮他取名“东尼”。但伯克希尔的董事-唐.考夫(Don Keough)最近有更好的想法:在审阅盖可2006年的表现后,他写信给我说:“甭提出生了,告诉股东们赶快把小孩的名字,都改成东尼、或安东尼吧!”而他在信后面已经署名为“东尼”了。

我的搭档、也是伯克希尔的副董事长-查理.芒格,和我现在共同经营的伯克希尔,已经是一个庞大的事业体,其中拥有217,000位员工,年营收直逼1,000亿美元。当然这并非我们原先的规划,芒格一开始是以律师身份起家,而我则将自己视同证券分析师。从这些角色的观点来看,对于任何形态的大形组织,在运作的健全性方面,我们都愈来愈抱着怀疑的态度。过大的组织规模,可能会造成决策官僚化、抗拒改变、甚至自以为是。丘吉尔曾说过:“人们塑造组织,而组织成形后就塑造我们了。”明显的事实如下:1965年时市值排名前十大的非石油公司-如通用汽车、西尔斯、杜邦、与柯达)等,在2006年的名单中就只剩一家了。

但持平而言,还是有许多大企业的经理人表现非凡,像我马上就能想到一些让人推崇备至的CEO,如美国运通的柴诺、GE的伊梅特、及富国银行的柯塞维奇等。不过我认为自己的定位,与他们管理方面的工作有所不同。而且我也不认为自己能欣然接受这些随着地位而来,像是应接不暇的会议、演说、出差、慈善巡回、与政府公关等义务。我很认同美国前总统里根曾说的话:“繁重的工作也许压不死人,但何苦冒这个险呢?”

因此,我决定让人生过得轻松点,完全放手让集团中的优秀经理人来表现,而我的任务,只有激励、塑造及加强企业文化、及资本分配决策方面。而伯克希尔的所有经理人,也以认真的态度、及实际的工作成果,来回报我对他们的信任。

对于过去42年来的绩效,尤其是2006年的优异成果,芒格和我感谢他们的努力。

评量标准

芒格与我用来衡量伯克希尔的表现与评估其内在价值的方法有很多种,其中并没有任何一个绝对标准能用以评估伯克希尔,而且很多重要事实也是无法用大量统计数据表示出来的。举例来说,对伯克希尔而言,拥有很多未来大有可为的年轻经理人是很重要的优势,但我可没办法单纯用数字来证明这点。

然而,在这里还是可以举出二种非常重要的衡量基准,其中之一便是每单位股份所持有的投资金额(包括现金与适量现金),在计算时,我们排除了财务部门所持有的部位,因为其大量的融资负债,会抵消大部分的投资价值。

以下是自从现任管理阶层接手伯克希尔到现今的数据记录:

*扣除少数股权净利

伯克希尔早期的做法,是将大部分的保留盈余及保险浮存金投资有价证券,由于如此专注投资,再加上购入的证券都有不错的表现,故长期的投资成长率比较高。

然而近年来的做法开始有所改变:我们逐渐将重心转移,从证券投资转为企业经营权的收购。此一结果反映在第二个衡量基准──利用资金以达成收购,使得伯克希尔的投资成长减缓,但却让我们在非保险事业税前盈余加速成长。

以下为非保险事业的税前盈余:

*税前及扣除少数股权净利

去年伯克希尔在非保险事业的税前盈余数字上拥有达38%的成长数字,但欲维持此一水平的前提就是,只有在一些重大、及有价值的收购案不虞匮乏下才有可能,而这并非易事。所幸伯克希尔仍保有相当的优势,因为对许多企业的股东及经理人来说,伯克希尔已愈来愈有“最佳买主”的架势。而且起初“最佳买主”的评价是以美国的企业界(大部分属非私人企业)为主,但在伯克希尔长期规划,努力开拓海外,终于在去年开花结果。

收购

伯克希尔在2006年初,将2005年底仍在处理的三项收购,予以结案。总金额达60亿美元,且进展都相当顺利,此三家企业分别为太平洋电力公司、企业通讯、与应用承保公司。

不过,去年的收购重点,是在7月5日取得以色列公司艾斯卡的多数股权,并与该公司董事长艾登.威萨姆,及CEO雅各布.哈帕斯建立新的关系。

故事是从2005年10月25日那天,对我而言相当陌生的威萨姆,寄来一封1又1/4页的信说起。信开头写道:“这封信的目的,是向你介绍艾斯卡这间公司,”后面便开始描述此一于61个国家经营切割工具事业。接着写道:“在大型家族事业,通常都有的世代传承及经营权方面问题方面,我们花了不少时间,慎重地思考了艾斯卡的未来。而结论是,伯克希尔集团将是理想的归宿,我们也相信,艾斯卡会在成为集团一员后,继续繁荣兴盛。”

总体来看,威萨姆的信成功地突显该事业的质量、及管理阶层的特质,同时也让我有了更深入了解的念头。11月的时候,威萨姆、哈帕斯、与艾斯卡的最高财务总监丹尼.高曼来到奥马哈。几小时的会面时间,使我坚信此一收购案若能成功,这个值得信任、能力超凡的管理阶层,将能顺利地融入伯克希尔团队。因为他们将能秉持收购前活力十足、及全心全意的态度,继续经营该事业。然而,由于伯克希尔从未收购总部设于美国以外的企业(尽管我购买过许多外国企业的股票),故需要研究相关税制、与司法管辖权等事务。了解过后,伯克希尔以40亿美元,购买艾斯卡80%的股权,而其余20%仍由威萨姆家族继续持有,并成为我们宝贵的合作伙伴。

艾斯卡生产小型、消耗性的切割工具,其用途主要是作为高价大型机器设备的零组件。这个事业没有任何神奇之处,只有靠管理者赋予其价值。而威萨姆、哈帕斯、与团队成员,真的都像管理魔术师一样,不断研发出新型工具,使顾客的机器更具生产力。所以结论是:艾斯卡的盈利之道,是帮助顾客赚更多的钱。应该没有比这更能创造持续成功的秘诀了吧!

芒格、我,与伯克希尔其它5位同事,在9月时前往以色列参观艾斯卡公司。我们之中的所有人都对其营运方面的表现,赞叹不已。艾斯卡,就像全以色列一样,到处充满了具备聪明才智、与充沛活力的人才。对伯克希尔的股东们来说,能有威萨姆、哈帕斯、高曼、及其人才辈出的团队一同加入,实在是三生有幸。

数月后,我在华斯堡的朋友-罗契,拜他的牵线所赐,伯克希尔又再度成为“最佳买主”。大家应该还记得,罗契是伯克希尔集团2000年所收购贾斯丁工业的董事长。当时罗契正辅佐临终的约翰.贾斯丁寻找永久的归宿。就在伯克希尔收购后,贾斯丁旋即去世,但贾斯丁工业仍运作自如,这是我们对贾斯丁的承诺。

罗契在11月时,带着安德鲁二世来拜访我。安德鲁二世拥有一家华斯堡当地电子零件经销商-TTI八成的股权。历经35年的努力,安德鲁使TTI的年营收由11.2万美元,成长至13亿美元,是一位不可多得的创业家与经营者。

今年64岁的安德鲁,非常热衷于经营这份事业。但就在不久前,他亲眼见识到私有企业创办人的过世,对公司员工、及其家人所造成的冲击。尤其是此一突如其来的变化,常常会进而演变成最终的毁灭。因此在一年前,安德鲁就开始构思出售TTI,目标是将公司亲自交到细心挑选的买主手中,而不愿一手创立的企业,任由信托人员或律师,在他过世后予以拍卖。

对于某些“策略性”买主的想法,安德鲁的反应是嗤之以鼻。因为这类企业的所有人,通常为追求所谓的“协同效应”,倾向将他精心建立的事业予以肢解,使得数以百计的员工失去依靠(此一过程也可能让TTI的事业受到重创)。他也排除掉私募股权机构的买主,因为公司未来势必将因此背负过多债务,而只要一有机会就可能再度被卖出。

最后,只有伯克希尔符合他的心意。安德鲁与我在11月15日早晨会面,并在午餐前达成协议。不久后他写信给我:“双方会晤之后,我坚信伯克希尔就是TTI的最佳拥有者。我对我们的过去感到自豪,而对未来则感到兴奋不已。”。芒格与我也深有同感。

伯克希尔在2006年也进行了一些“附属性”收购,像是织果公司(Fruit of the Loom)、迈铁(MiTek)、西堤毕(CTB)、萧氏地毯(Shaw)、与克雷顿(Clayton)等关联企业,都有收购的行动。其中以织果公司所进行的规模最大。首先,以12亿美元(负债也包含其中)收购运动服、及制服的生产商-罗素公司;接着在十二月,同意浮华世界公司内衣制造部门的收购案。总计这些收购,为织果增加了22亿美金的营收,也带进23,000名员工。

这些被收购企业的管理者,若都像织果的约翰.荷兰,可以在伯克希尔集团中发光发热,芒格与我十分乐见其成。以迈铁为例,自2001年被我们买下后,已进行14次的收购,在图姆斯的领导下,借由这些行动展现成果,远远超过我们先前的预期。事实上,我们也借由这些附属性收购,使集团内的人才充分发挥,以达事半功倍的效果,是值得我们继续努力的方向。

然而,为运用伯克希尔越来越多流入的现金,我们持续需要“大象级”的企业作为收购的目标。因此,芒格与我必须放弃追求小老鼠,将心力投注于更大的收购案上面。

我们所效法的精神,将在以下的故事中展露无遗:一个老男人推着购物车,与同在大卖场购物的年轻小伙子相撞。年长者满怀歉意地说明,因老伴走丢,一心一意都在找她,所以一时不慎。好巧不巧地,这位初识者竟然也表示与妻子走散,建议两人一起寻找,可能将更有效率。老男人点点头,询问这个新伙伴的太太长相如何。小伙子回答:“她是个金发美女!而且身材好到能让主教冲破教堂彩绘玻璃,而且她今天穿的是件白色紧身热裤。那你的太太呢?”这位年长者立刻脱口而出:“别管她了,我们找你的太太就好。”

我们正在寻找的对象,在股东信中有详细说明,如果阁下有符合资格的收购标的,不管什么时候都欢迎打电话给我。然后,就看着我撞碎彩绘玻璃吧!

现在,就让我们来审视一下伯克希尔的四大营运事业群。若将它们的财务数字混为一谈,将阻碍我们的分析。故四大事业群,我们将分别加以探讨,就由对伯克希尔而言无比重要的保险事业开始。

保险事业

下个月是我们进入保险产业的40周年。1967年3月9日,伯克希尔从林华特手中以860万美金,买下全国保险公司(National Indemnity)、及其关联企业-全国火险及海运险公司。

林华特是我的老朋友,他是一位杰出、但脾气有些古怪的生意人。每年,他有大约10分钟的时间,会产生想要出售公司的冲动。而这样的情绪,也许是因为与主管机关意见相左、或是法院判决不尽人意,但却稍纵即逝。

在60年代中期,我告诉一位投资银行家朋友海德(Charlie Heider,是林华特和我的共同朋友),在下次林华特“上火”时,赶快联络我。之后海德一来电,我便火速安排与林华特会面。我们在几分钟内就成交,而且我刻意跳过审计、“审查评鉴”、以及其它任何会使他重新考虑的事情。于是我们就握手达成协议,一切大功告成。

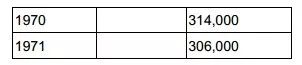

而我们在海德的办公室签约以完成收购的当天,林华特迟到了。在他终于踏进办公室,解释说是因为开车在附近绕来绕去,想找定时器还未跑完的免钱车位。此刻对我来说,实在是妙不可言,因为我知道林华特就是我想找的那一种经理人。伯克希尔买下林华特两家保险公司,共有1700万的“浮存金”。在过去每年的年报中,我们持续对浮存金作详尽的解释,你也可以在我们的网站上查阅。简单来说,浮存金是在我们手中,虽然不具所有权、但却可以用来投资的钱。

截至2006年底,我们的浮存金已成长至509亿美元,而自从与意克达签订巨额的可回溯性再保险合约(我会在下个部分加以说明),浮存金的水平又再提高了70亿。此一浮存金的增长,大多是来自于我们对其他保险事业的收购,但伯克希尔原本所经营的保险事业,也有显著的成长,尤其是詹阿杰(Ajit Jain)所管理的再保险事业,表现更是突出。在1967年时的我,自然无法想象浮存金可以发展至此一规模,但这都归功于每天的一步一个脚印,所创造出积少成多的效果。

我们目前持有许多可回溯性再保险合约,其所产生的浮存金,将随着时间而日益减少。所以,除非我们在此方面不断有新收购案的完成,否则浮存金在未来的增加上,或有相当的困难。然而,无论浮存金的规模大小,对伯克希尔来说最重要的,是浮存金的成本,经过一段时间后,可能远低于业界的标准,甚至可能低于零。请注意,是经过“一段时间”之后,因为以周期性来看,总有不好的几年,这一点是可以确定的。

不过,保险事业2006年的状况相当不错,可以说实在很理想。我们的管理群,包括盖可的耐斯里、伯克希尔再保险的詹阿杰、通用再保险的布兰登及蒙确斯、全国保险的沃斯特、美国债务公司的奈里、医疗保护的金纳西、家乡公司的艾尔杰德、应用承保的佛瑞克及曼斯、中州保险的吉什、堪萨斯金融担保的陶勒等人,表现发光发热。在朗诵他们的名字时,我觉得好像在棒球发源地库伯斯敦,照著名人堂上的名单一一念出。当然,整个保险业在2006年都有亮丽的演出,但伯克希尔经理人的表现,却普遍优于竞争对手。

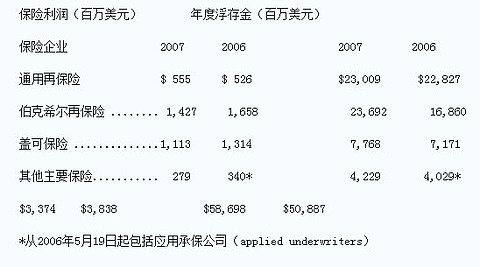

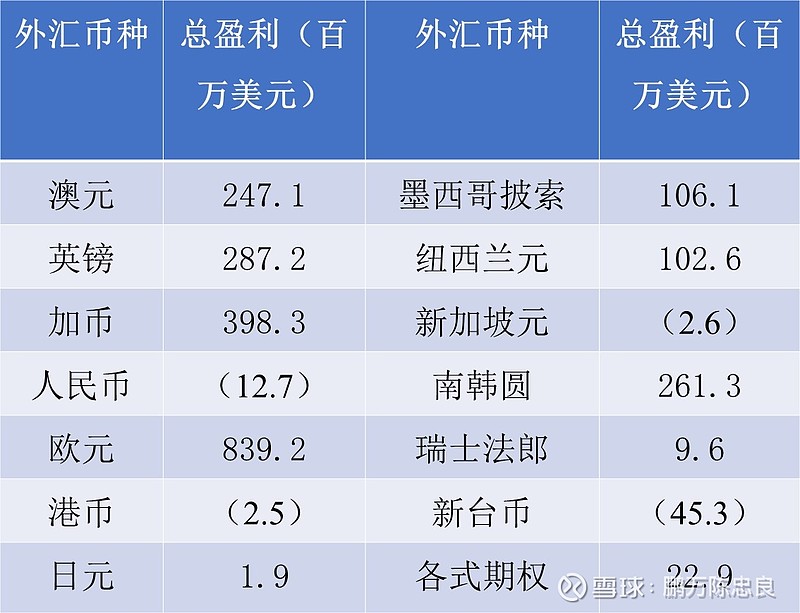

以下是保险事业群,在不同领域的承保金额,及其浮存金的数字。请仔细的回味,因为近期内,你将很难再看到如此精彩的报告了。

*自2005年6月30日起,医疗保险公司也包括在此。

**自2006年5月19日起,应用承保公司也包括在此。

2007年,在伯克希尔赖以为生的保险事业方面,将很难再创造出更好的结果,但我认为,应该可以维持不错的表现,但超级巨灾保险,却是最大的未知数。2004-2005年飓风的接踵而来,是脱离常轨的吗?或者这些天灾只是警告,告诉我们21世纪的地球气候,已经变得跟过去截然不同?如果第二个问题的答案是肯定的,2006年将可能是未来一连串暴风雨前的宁静。如此一来,整个保险产业势必将天翻地覆,故若将前年的卡崔那飓风视为最坏的情况,可能是过于天真的想法。

无论是负责巨灾保险事业的詹阿杰,还是我本人,都不知道未来将如何演变。我们只知道,若保险从业者押注在地球气候转变,对他们只会有正面及良性的影响,根本就是大错特错的。

但不要太早认定,伯克希尔会因此对风险的承担,而失去了味口。假若承保特定的风险,我们能够得到合宜的保费收入,我们还是愿意准备60亿美元,作为单一事件担保的理赔金。然而,对于一些经过评估,在保费上无法反映可能的损失的风险,就算理赔的金额不大,我们也不愿承保。合理的保费,并不确保在某个单年的盈利;但只要保费不合理,却保证会在最后以亏损收场。由于大量资金涌入巨灾保险业,使得近来的保费降低,因此伯克希尔将大幅减少风灾保险的承保额。伯克希尔在保险事业上的经营,和我们在金融市场上的做法,可说是如出一辙:在别人贪婪的时候恐惧,在别人恐惧的时候贪婪

洛伊、意克达,以及可回溯再保险

接下来,就要谈到意克达了。去年,伯克希尔签订了金额庞大的可回溯再保险合约,这是为了保险从业者,针对已发生损失、但无法确知理赔金多少的可能风险,提供相关的保障。稍待片刻,我将会讲解一下这合约的相关细节。但先来回顾一下保险的历史,然后大家自然就会了解这笔交易的来龙去脉。

故事发生在1668年左右,当时有位名叫洛伊的人,在伦敦经营一家小咖啡厅。因为顾客(包括船主、商人、以及爱冒险的英国资本家)都在店里从事商业交易,所以在那个没有星巴克的年代里,他的店就注定远近驰名。这些顾客啜饮着洛伊的咖啡,并与资本家签下能转移他们货船、货物海上风险的合约。这些签下合约的资本家,是押注在此次出海,可以顺利平安的想法上,最后就变成所谓的“位于洛伊的保险从业者”。

虽然有很多人认为洛伊是家保险公司,但实情并非如此。就跟一个世纪前一样,洛伊仅是许多保险从业者处理交易的场所而已。

经过时间的演变,保险从业者吸引了一些被动投资人,加入共同承保的行列。除此之外,此一事业也扩展至航海险以外的领域,几乎任何可能的保险形式,其中包括一些无奇不有的保单。也因为如此,让洛伊声名远播。保险从业者们后来走出咖啡厅,各自找更雄伟的总部,并订立同业公会来提供行为规范。而那些提供资金给保险从业者的被动投资人,就变成所谓的“金主”。

最后,成千上万的金主来自世界各地,都期望一起加入承保,以为这是毫不费力、或根本没有太大风险的赚钱之道。当然,这些潜在的金主们,在加入保险从业者的共同承保前,都被理性地告知,承保的后果可能在理赔的责任上,不但无金额上限,在时间也没有期限。白话一点,就是“赔到脱裤子”。但是这样的警告根本只是照本宣科、没人理会。由于过去三百年来,并没有人真的“赔到脱裤子”,对于金主来说,这是极具说服力的证明,因此许多安心地加入共同承保。

随后就出现了石绵问题。在80年代,因为环保及产品索赔的声浪风起云涌而来,使保险从业者的理赔成本,如滚雪球般膨胀,洛伊开始瓦解。数十年前所签下的保单(许多早就被人遗忘的合约),亏损金额大幅攀升,再精明的人恐都难以估计总数,但必定是数百亿美金之谱。无穷无尽的巨大损失,吓坏许多金主,以及原本考虑加入者。许多金主最后只能选择破产一途,有些甚至以自杀来了结。

动荡中,还是有些人愿尽一切努力,重振洛伊的雄风。1996年,此一机构的高层,决定以111亿英镑的资金,成立一家新公司──意克达,来承担1993年以前的所有保险合约。其实,这个计划是将许多悲惨共同承保者的问题集中处理,当然,拨出的资金是绝对是入不敷出,但若如此,金主们仍要为资金的短缺来负责。

但是,集中所有债务一起处理的新计划,至少可以让共同承保者间的内斗告一段落。此外,将这些保险合约集合起来,也可以在评估、沟通,以及诉讼上,较先前的决策更为明智。意克达计划,怀抱的是富兰克林的思想:“我们必须团结一致,否则一定会被各个击破。”

起初,许多人预期,意克达终将走上失败一途。但在2006年春天(距离最后一张保单,以及支付113亿英磅理赔金之后的13年),我和詹阿杰审视所有的数据后,结论是它还是有存活下去的可能。于是我们决定,愿提供意克达巨额的再保险合约。

由于仍存在许多不可知的变量,故伯克希尔并不能提供意克达、及其27,972名金主无上限的保障。但我们提出(用尽量简单的说法),只要意克达支付伯克希尔71.2亿美金的现金及证券(这就是先前提到的浮存金),我们就愿意负担其未来的理赔金,上限为139亿美金。此一金额,较意克达最近评估的所有债务,还多出57亿美金。如此一来,金主得到了巨大(几乎保证是足够)的未来保障,能够杜绝不幸意外的打击。而伯克希尔提供的保障之大,甚至让意克达计划支付现金红利给数千名金主,这是他们做梦都想不到的。

这对伯克希尔的影响为何?取决于最终有多少“已知”的理赔要负责,以及将有多少还未申请理赔的保单会出现、要求我们负责,理赔金何时正式支付,以及伯克希尔能在这笔钱支付前、创造出多少现金。我跟詹阿杰认为情况将对伯克希尔有利,而且即使判断出了差错,伯克希尔也能应付自如。

意克达的CEO-莫索,对此项交易的评语十分简洁。他说:“金主们希望晚上能安然入睡,而我们刚为他们买了世界上最好的床铺。”

注意:吃花椰菜的时间到了(译按:对健康有益),现在开始来讨论会计上的处理。对于喜欢阅读会计报表、研究借贷关系的伯克希尔股东,希望后面的讨论可以满足各位,并有所收获。其它人可以跳过此一部分,不必担心有随堂测验。

伯克希尔已进行许可回溯再保险的交易,不管是在数量或是金额上,都比其它的保险从业者的承保上,多出许多倍。由于我们是这类再保险从业者中的佼佼者,对于这些将移转给我们的义务(例如对于受伤员工的终身伤害医疗给付),保险期限都在五十年以上。没有别的公司,可以像伯克希尔一样,提供了最完整的保障条件,以及充分的理赔能力,这无论于原本承保的从业者、保户、及主管机关来说,都是非常重要的。