2015

伯尔希克·哈撒韦公司2015年的净资产为154亿美元,公司A类和B类股票的每股账面价值增长6.4%。在过去的51年时间里(即现有管理层接手公司开始),公司股票的每股账面价值从19美元增加至155501美元,年复合增长率为19.2%。

在我们接手伯克希尔的前几十年,伯克希尔·哈撒韦公司的账面价值与企业内在商业价值大致相等,后者也是真正重要的东西。这两个数据存在相似之处是因为我们的大多数资产部署在有价证券,我们需要定期重新评估市场的报价(如果出售股票会有更少的税收)。按照华尔街的说法,我们的大部分资产是“按市价计算的”。

然而,到了1990年代早期,我们的重点已经转向企业的完全所有权,即减少了资产负债表数据的相关性。因为适用于控制公司的会计准则不同于评估公司有价证券的准则,造成损失的账面价值通常被记下来,但带来盈利的却未曾重估。

我们已经有过这样的经历:我做了一些愚蠢的投资,但我为那些公司经济信誉投入的资金在之后被注销,此举降低了伯克希尔的账面价值。同时,我们也有一些成功的投资,其中一些是非常大的,但却没能提高公司资产的账面价值。

随着时间的推移,相较于我们认可的处理方式,这种不对称的会计处理必然扩大了公司内在价值与账面价值之间的差距。在今天,我们不断增长但却未记录的盈利清楚的表明伯克希公司的内在价值远远超过其账面价值,这就是为什么我们将股票回购的价格上限提高到票面价值的120%。在这个水平线上,回购对于伯克希尔剩余的股东而言,会快速提高每股的内在价值。

我们拥有的企业价值增加却未重估,解释了为什么伯克希尔公司列在首页上的市场价值变动收益,超出了我们账面价值变动收益。

*本报告中使用的所有每股数据适用于伯克希尔·哈撒韦A股,B股数据为A股的1/1500。

*在这封信中,所有收入都是税前收入,除非另有指定。

伯克希尔这一年

伯克希尔副董事长、我的伙伴查理·芒格,和我都希望每年伯克希尔的标准盈利能力增加。当然,实际的年收入有时会因为美国经济的疲软而下降,或者可能因为保险大灾难。在一些年份标准盈利会比较少,另一些年份会比较多。去年是收获颇丰的一年,以下为去年的亮点:

伯克希尔在2015年期间最重要的发展不是金融,虽然它带来了更好的收益。在2014年表现欠佳后,我们的BNSF(美国伯灵顿北方圣太菲铁路运输公司)在去年大幅改善了对客户的服务。而为了实现这一目的,我们在资本支出中拿出了58亿美元,远超美国铁路历史的纪录,并且几乎是我们年度折旧费用的三倍,但它花的真值!

以吨/英里的收入来计算,BNSF公司在2015年占有了美国城际货运17%的市场份额,无论是通过铁路,卡车,航空运输,水或管道。在这方面,我们是美国七大铁路公司(其中两家在加拿大)中最强大的,吨/英里的货运量超出距离我们最近的竞争对手45%。因此,我们保持一流的服务不仅对我们的托运人的至关重要,而且对美国经济的平稳运行至关重要。

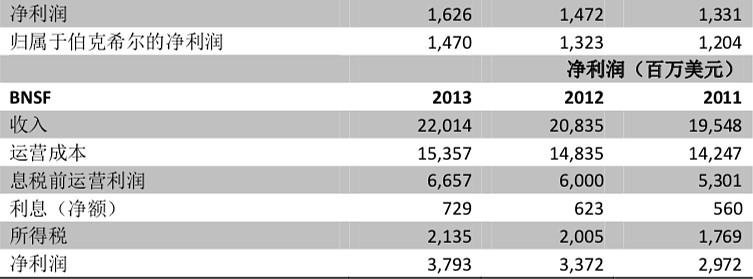

对于大多数美国铁路公司,2015年是令人失望的一年,货运总里程减少,利润也在降低。但对于BNFS而言,在保持规模的前提下,税前利润达到了68亿美元(2014年为6.06亿美元)。马特·罗斯和卡尔·艾斯,BNSF的经理,感谢你们。

BNSF是“五大发动机”中最大的那个,除了它,还有伯克希尔·哈撒韦能源公司(BHE;前身是MidAmerican能源公司)、IMC(以色列金属加工工具供应商)、Lubrizol以及Marmon,这些公司是伯克希尔最大的五个非保险企业,在2015的收入达到131亿美元,较2014年增加了6.5亿美元。

在这五个巨头中,2003年我们只拥有BHE,当时获利3.93亿美元,后来我们相继以全现金相继购买了剩下4个公司中的3个,然而在收购BNSF时,70%的费用我们用现金支付,剩下的发行伯克希尔股票使盈利数值增长了6.1%,我们的目标不是简单的增加收入,也要保证我们的股票每股价值增长。

明年,我将要着手“第六大发动机”的建设。新的小伙伴叫Precision Castparts Corp(PCC),我们在一个月前花费320亿美元收购了它。PCC与伯克希尔模式完美的融合,将大大提高我们的标准化每股盈利水平。

在首席执行官马克·多尼根多带领下,PCC已经成为航空零部件的世界顶级供应商(供应当中大多数会是原装设备,但是备件对于公司来说也很重要)。马克的成就让我想起了雅各布·哈帕兹(Jacob Harpaz)在IMC中展示的法宝,两名男子变换着很普通的材料,却用在各大厂商不平凡的产品中,每一个产品都是马克手下的奇迹。

经过多年的合同交付,PCC的产品大都是大型飞机中的关键部件,13个国家的162个工厂里,有30466名各行各业员工为公司服务。马克在构建自己的商业帝国时,做了很多收购,将来会有更多,我们期待着伯克希尔加入后他的举措。

个人致谢:收购PCC如果没有托德·库姆斯(Todd Combs,伯克希尔高管)的投入和帮助是无法成功的,他在数年前将这家公司带到了我的视野中,并且一直告诉我这个行业的窍门以及马克的事情。尽管Todd和泰德·威斯勒(Ted Weschler,伯克希尔高管)的主要职责都是投资经理—他们每人为我们处理着约90亿美元的业务—但他们都积极、巧妙地通过各种方式为伯克希尔增加价值。雇佣这两位是我所做过的最好的决定之一。

经过对PCC的收购,伯克希尔将拥有世界财富500强中的10.25家(我们拥有的27%卡夫亨氏股份就是那1/4)。还剩下不到98%的美国企业巨头没有给我们打电话。接线员已经就位。(注:巴菲特在这里开了个玩笑)。

我们的非保险业务公司在去年为我们创造了57亿美元的收入,高于2014年的51亿美元。在集团内部,我们有1家公司去年盈利超过7亿美元,2家盈利在4亿-7亿美元之间,7家盈利在2.5亿-4亿美元之间,11家盈利在5000万到1亿美元之间。我们爱死他们了:这个系列的公司不管在数量上还是在盈利上都会随着时间逐渐增长。

当你听到有人谈论美国摇摇欲坠的基础设施建设,放心,他们谈论的并不是伯克希尔。我们在去年投资了160亿美元的资产、厂房和设备,86%都建设在美国。

我在早些时候告诉过你们BNSF在2015年的资本支出记录。在每一年的末尾,我们的铁路设施建设较1年或是更早之前都会有提升。

BHE有着相同的故事。这家公司投资了160亿美元到可再生能源事业里,并且现在拥有着国家7%的风能发电和6%的太阳能发电。事实上,我们的公用事业所拥有并且运作的4423兆瓦的风力发电是第二名的6倍。

还没完。去年,BHE在巴黎气候大会上,为支持未来可再生能源的发展做出了重大承诺。我们履行这些承诺有着重大的意义,不仅仅是为了环境也是为了伯克希尔的理念。

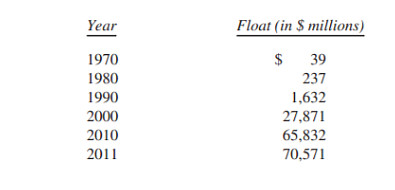

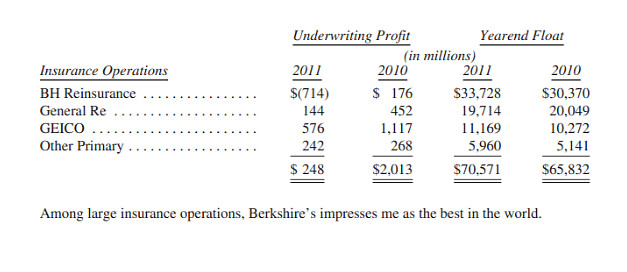

伯克希尔庞大的保险业务在2015年完成了承保盈利连续13年增长。这些年里,那些不属于我们、但我们可以将其用于为伯克希尔的盈利投资的流动资金—从410亿美元增长到了880亿美元。虽然,我们的流动资金在收入和规模上并没有反映在伯克希尔的盈利上,但浮存金产生了庞大的投资收益,因为它允许我们持有资产。

同时,我们的承保盈利在13年里达到了总计260亿美元,包含着2015年盈利的18亿美元。毋庸置疑,伯克希尔最大的未登记的财富存在于保险业之中。我们用了48年时间来创建一个无法被替代的多维的经营方式。

在查理和我寻找新的收购对象的时候,我们的很多子公司都在进行补强收购。去年我们进行了29项补强,计划总耗资为6.34亿美元,购买价格从30万美元到1.43亿美元不等。

查理和我都鼓励补强,如果他们定价合理。(大部分交易报出的价格显然不合理。)这些收购都将资本配置在由我们的经理管理的符合我们现有商业模式的运营中。这意味着,工作没有增加,但伯克希尔的盈利更多了,这种结合我们发现非常有吸引力。我们在未来会做更多的补强性交易。

在去年我们的亨氏与Jorge Paulo Lemann ,Alex Behring和Bernardo Hees都通过与卡夫的合并使其规模增加了1倍还多。在这笔交易之前,我们花费了42.5亿美元购买亨氏的53%股份。现在,我们拥有3.254亿股卡夫亨氏股份(约27%),成本为98亿美元。新公司每年有着270亿美元的销售额,可以为你提供亨氏番茄酱或者芥末,来搭配你的来自卡夫的奥斯卡梅耶热狗。再加上一个可口可乐,你就将享受到我最喜欢的一顿饭了(我们会在每年的大会上带上奥斯卡梅耶的热狗车——带上你的孩子一起来。)

尽管我们并没有出售卡夫亨氏的股票,“GAAP”(一般公认会计原则)要求我们记录下我们在这场合并上投资的68亿美元的账单。这就使得我们控股的卡夫亨氏在我们资产负债表上显示出的价值高于我们的成本数十亿以上,却比市场价值要低,这样的结果只有一个会计会喜爱。

伯克希尔还拥有着卡夫亨氏的优先股,每年支付我们7.2亿美元,并且还有7.7亿美元在我们资产负债表上。卡夫亨氏几乎肯定会在六月以83.2亿美元赎回优先股(最早的可选日期),这对于卡夫亨氏来说将会是一个好消息,但对于伯克希尔来说就是个坏消息了。

Jorge Paulo和他的同伴是再好不过的合伙人了。我们与他们分享并购的激情,构建和创立更大的企业来满足基本的需求和欲望。我们走着不同的道路,但是追求着同一个目标。

他们的方法一直以来都非常的成功,通过并购能够提供减少不必要成本机会,然后迅速地完成工作。他们的行为极大的提升了生产力,这是在过去240年里美国经济增长的最重要的因素。衡量生产力提升的标准是每小时输出更多的需要的商品和服务,如果没有,会经济不可避免地停滞不前。在美国大部分公司里,提升生产力是可能的,这一事实给Jorge Paulo和他的同伴提供了机会。

在伯克希尔,我们也渴望效率并且厌恶官僚主义。为了实现我们的目标,我们遵循并强调避免膨胀,收购像PCC这样的公司,一直由注意价格和高效的经理来进行。在收购之后,我们的角色就仅仅是创造一个环境,那些CEO和他们的志趣相投的最终继任者能够在其中最大化他们的管理效率和来自工作的愉悦。(这种不干涉风格,是我从Mungerism的话中知道的:“如果你不想让自己生活在痛苦之中,就不要带着改变别人行为方式的目的去结婚。”)

我们将继续以极端分散——当然,几乎闻所未闻——的方式来运营伯克希尔。但是我们也会寻找机会,作为一个融资伙伴来和Jorge Paulo合作,就像他的集团收购了Tim Horton’s 一样,或者作为股权融资伙伴,就像亨氏一样。我们也会偶尔和他人合作,就像我们和Berkadia成功做过的那样。

然而,伯克希尔只会和合伙人做友好的收购。诚然,某些恶意收购是事出有因的:一些CEO忘记了他们在为哪些股东工作,同时其他的经理也是严重的不称职。不论哪种情况,董事可能会无视问题所在或者只是简单地不情愿对需求做出改变。这时就需要新人了。我们会把这些“机会”留给其他人。在伯克希尔,我们只去欢迎我们的地方。

伯克希尔公司去年在它的“四大”投资——美国运通、 可口可乐、IBM和富国都增加了所有者权益。我们购入了更多IBM和富国的股份(到2014年年末我们对IBM的股权从7.8 %增加到 8.4%,对富国的股权从9.4%增加到9.8%)。在其他两家公司,可口可乐公司和美国运通,股票回购也提高了我们所有权的百分比。我们在可口可乐公司的股权从 9.2%增长到 9.3%,对美国运通的股份从 14.8%上升到 15.6%。倘若你觉得这些看似小小的改变并不重要,我们可以做一个算术:伯克希尔在这四家公司的权益总和每增加一个百分点,获得的年收益就会增加5亿美元。

这四个投资对象拥有优秀的业务,而且都由那些既有才华又维护股东利益的人员管理。它们带来的有形资产的回报非常可观甚至惊人。在伯克希尔,比起完全拥有一个一般的公司,我们更喜欢拥有优秀公司的某些实质部分,尽管它不受我们控制。正如拥有所有的水钻都不如拥有希望之钻的部分所有权。

如果以伯克希尔公司的年终控股来计算,我们在“四大公司”2015年的股权收入达47亿美元。然而,在我们向你报告的收益中,我们只计算他们的分红——去年约18亿美元。但毫无疑问:我们没有报告的这些公司近30亿美元的收入和我们记录下来的部分每一分都有同样的价值。

我们的投资对象保留的收入通常用于回购自己的股票——这是一项增加伯克希尔未来收益的比重,而不需要我们付出一分钱的举动。这些公司留存的收益也用来创造生意机会,通常最后都会发现是有利的。所有这些让我们相信,这四个投资对象每股的收益总体上将随着时间的推移而大幅增长。如果确实有收益,给伯克希尔的股息就会增加,因此,我们未来的资本收益也会增加。

相比仅限于收购他们会运作的公司,我们在资本配置上的灵活性——具体来说,我们被动地在非控制企业上大额投资的意愿——给了我们很大的优势。伍迪·艾伦曾说,双性恋的优势在于它让你周六晚上找到约会的机会加倍。以相似的方式——当然,并不完全一样的方式——既愿意运作企业,又愿意被动投资的胃口加倍了伯克希尔为其无尽井喷的现金找到明智的使用方式的几率。除此之外,拥有巨额的有价证券组合给我们提供了存在重大收购时可以利用的资金储备。

* * * * * * * * * * * *

今年是个选举年,候选人们不会停止讨论我们国家的问题(当然,这些问题只有他们能解决)。这种消极宣传的结果是,很多美国人现在认为他们的孩子不能像他们那样生活得好。

这种观点大错特错:今天在美国出生的婴儿是历史上最幸运的孩子。

美国人现在的人均GDP为56000美元。就像我去年提到的——实质上是我出生的那年,1930年人均GDP的惊人的六倍,这远远超出了我的父母和他们同时代的人最疯狂的梦想。今天的美国公民不是本质上比以前更聪明,也不是比1930的人更加努力工作。而是工作得更加有效率从而产出更高。这种强力的趋势会确切地延续下去:美国的经济魔力保持良好和活力。

一些评论家哀叹我们现在每年2%的实际GDP增长——是的,我们都希望看到更高的增长率。但是让我们用过分悲观的2%的数字做一下简单的数学计算。我们会看到,增长带来了惊人的收益。

美国人口每年增长0.8%(出生率减死亡率的0.5%和净移民率的0.3%)。因此2%的整体增长产生大约1.2%的人均增长。这可能听起来并不令人印象深刻。但对一代人来说,25年来,这种增长速度会带来34.4%的人均实际GDP收益(复利效应产生的超额的百分比会通过简单的25×1.2%来计算)。反过来,那34.4%的收益会为下一代带来惊人的19000美元的实际人均GDP增幅。平等的分配下,一个四口之家每年可获得76000美元。今天的政客们不需要为明天的孩子流泪。

确实,今天的孩子大部分都不错。我所有中产阶级的邻居都定期享受比约翰·D·洛克菲勒在我出生时更好的生活水平。他无与伦比的财富买不到我们现在拥有的,无论是什么领域——仅举几个——交通、娱乐、通信或医疗服务。洛克菲勒当然有权力和名声,不过他不能活得像我的邻居现在一样好。

尽管由下一代分享的馅饼会比今天的大得多,它将被如何划分仍将被激烈争议。就像是现在这样,在劳动力和退休人员之间,健康和体弱者之间,继承者和霍雷肖·阿尔杰之间,投资者与工人之间,特别是那些市场都十分看重的人才和同样努力的缺乏市场技能的美国人之间会为了更多的产品和服务而奋斗。这种冲突永远在我们身边——并将永远继续。国会将会是战场,金钱和选票将是武器。游说将是保持增长的产业。

然而,好消息是即使是“落败”那一方的成员也将几乎肯定可以享受——正如他们应该的那样——将来比他们在过去所拥有的远远更多的商品和服务。他们增加的奖金的质量会也显著改善。在生产人们想要的商品上,没有什么能竞争的过市场系统,在提供人们还不知道他们需要的商品上更是如此。我的父母年轻的时候,无法想象一台电视机,我在我50多岁的时候,也不曾认为我需要一台个人电脑。这两种产品,当人们看见他们能做什么之后,迅速彻底改变了他们的生活。我现在一周花十个小时在网上打桥牌。而且,当我写这封信时,“搜索”功能对于我来说是十分宝贵的。不过我还没准备好使用Tinder(一款手机交友APP)。

240年来,和美国打赌一直是一个可怕的错误,而且现在仍然不是开始的时候。美国的商务与创新的金鹅将继续下更多和更大的蛋。美国对社会保障的承诺将兑现,也许会更慷慨。而且,是的,美国的孩子们的生活将远比他们的父辈要好。

* * * * * * * * * * * *

考虑到这种有利的形势,伯克希尔(要肯定的是,其他许多企业也一样)几乎肯定会蓬勃发展。那些查理和我的继任经理们将根据以下我们简单的蓝图,增加伯克希尔的每股股票的内在价值:

1. 不断改善我们众多附属公司的基本盈利能力;

2. 通过补强并购进一步增加他们的收益;

3. 从增长的投资中获益;

4. 在相对于内在价值而言具有有意义的折扣时回购伯克希尔股票;

5. 偶尔进行大型收购。管理部门也会通过少量发行伯克希尔的股份(如果有的话),尽量使你的收益最大化。

企业内在价值

尽管查理和我经常谈论企业内在价值,我们还是无法告诉你们伯克希尔哈撒韦公司股票的确切价值(而且,事实上,对任何股票都是如此)。但是我们可以做一个合理的估计。我们在2010年的年度报告中提出了三个因素,我们相信其中一个定性的因素是我们对伯克希尔哈撒韦公司的内在价值进行估计的关键。关于这个问题的讨论会在113-114页进行完整的再现。

在这里对两个定量的因素进行更新:2015年我们的每股现金和投资增加8.3%,至159794美元(包括我们拥有的卡夫亨氏股份在市场的价值),而且我们从许多生意中赚钱——包括保险承销收入——每股收益增加2.1%至每股12304美元。在第二个因素中,我们从我们持有的投资中剔除股息和利息,因为他们会产生重复计算的值。在计算我们的收入时,我们扣除所有的企业开销、利息、折旧费、摊销和少数股东权益,但不扣除所得税。也就是说,我们计算的是税前收入。

我在上面的段落中使用斜体,是因为我们第一次加入保险承销业务收入。当我们最初介绍伯克希尔哈撒韦公司两个支柱性定量因素的估值时,之所以没有计算在内,是因为我们保险业务的结果深受灾难覆盖范围的影响。如果没有飓风和地震,我们会获得丰厚的利润。但是一场大灾难就会产生亏损。为了保守的阐述我们的商业收入,我们一贯假定保险业务会盈亏平衡,从而在第二个因素的年度计算中忽略保险业务所有的收入和损失。

今天,我们的保险业务很可能更稳定,因为相比于十几二十年前,我们让大型灾难变得不那么重要,极大地拓展了作为我们主要收入来源的业务线。参照这部分的第二段,去年,保险承销收入在我们每股12304美元的收益中贡献了1118美元。在过去的十年中,保险承销收入平均每年达到每股1434美元,而且我们预计在之后的大部分年份中都会赢利。但是你应该认识到,保险承销业务在任何一年都有可能无利可图或是大赚。

自1970年以来,我们的每股投资以18.9%的年均增长率增长,收入(包括在第一年和最后一年的保险承销业务收入)的增长率达到23.7%。伯克希尔哈撒韦公司的股票价格在接下来的45年,增长速度与我们两种因素测量的值非常相似并不是巧合。查理和我喜欢通过这两个领域去理解收益,但是我们的主要目标是建立关于营业利润可复制的模型。

现在,让我们用我们的操作方法去检查4个主要部门。与其他部门相比,它们每个都有截然不同的资产负债表和收入特点。我和查理会视他们为四个独立的业务(尽管把他们放在同一屋檐下有重要和持久的经济优势)。我们的目的是为您提供我们在你们的位置上会希望获取的信息,就像你们是报表经理而我们是缺席股东。(别激动,我们并没有考虑和你们互换职务)。

保险

先看看保险行业,自从我们在1967年以860万美元的价格,收购了国家赔偿和它的姊妹公司国家火灾与海事保险公司以来,这个行业的财产-意外险(P/C)分支就是推动我们扩张的动力所在,今天,从净市值来算,国家赔偿是世界上最大的财产-意外险保险公司。不仅如此,它的内在价值远超我们在书中表达的那些。

我们喜欢P/C行业的原因是因为它的经济特点:P/C行业的承保人先收取担保费,而后才会支付索赔。在一些极端的例子中,比如某一位工人的事故补偿金,支付期限甚至可以长达好几十年。这种“现在收取,随后支付”的模式让P/C公司拥有一大笔现金,我们称之为浮存金,这些钱最终都会进入别人的口袋。但同时,这些承保人可以用这些浮存金来为自己谋利益。虽然个人的保险单和补偿金来来回回,但整个承保机构的公开流通股票总额却保持在一个与担保费总量相关的相对稳定的水平。因此,随着我们公司的业务增长,我们的公开流通股票也在增长。我们的增长之路,如下面的图表所示:

想要在浮存金上获取更多收益比较困难。一方面,政府雇员保险公司和许多像我们这样的专业操作公司都已经在高速增长。国家赔偿保险公司的再保险业务与大多数因为浮存金快速下滑而即将不再投保的合同相关。如果我们在浮存金正遭受下降的时候及时操作,这将会变得十分缓慢(外界看来速度不会超过每年增长3%)。但是我们保险合同的自然属性就是这样,让我们不可能承受对于资金的快速的或者短期的需求,因为这些浮存金对于我们的现金资源来说十分重要。这个结构是人为设计的,也是伯克希尔经济堡垒中最重要的一个成分。这个结构永远不会被放弃。

如果我们的担保费超过了我们所有花费和最终损失的总和,那么我们将会签署一个承保盈利,而这些将会增加我们的产品产生的投资收入。当这样的利润被赚取之后,我们就会尽情地享受这种免费得到的资金,当然,最好的结果是,我们能够因为这笔资金再赚些钱。

不幸的是,这种希望所有承保人都实现这种美好结果的期望引发了了业界紧张的竞争局势。如此剧烈的需求导致它时常引发P/C行业作为一个整体去操作一个非常严重的承保损失。这种损失,实际上,是产业为了维持其发行市场而支付的。有竞争力、有活力的市场总是能够保证保险产业在相较于其他美国行业时,总还是能够维持乏味的历史记录,在有形资产净值上赚取低于正常水平的回报,尽管这些发行资金所获得的收益是行业所有公司都在共享的。这段整个世界现在都在应对的很长的低利率期实际上确认了一点,在浮存金所能获取的收益在未来几年将会持续减少,因此恶化了承保人所面对的收益问题。当产业成果在未来十年下滑到比过去几十年还低时,这是一个投资的好机会,尤其对于那些对于再保险十分专业的公司来说,更是如此。就像这份报告此前提及的一样,伯克希尔哈撒韦公司到目前为止,已经连续13年保障着承诺利润,我们这个阶段的税前收入总计262亿美元。那并不是一个偶然,严格的风险评估是我们全部的保险经理们的日常关注焦点,他们知道什么时候的股票浮动是有价值的,盈利也可能因为太低的承诺利润而血本无归。所有的承保人都能给出那样的空头承诺。在伯克希尔哈撒韦公司这是一个传统,类似旧约全书的的风格。

那么我们的股票浮动是如何影响我们的固有市值的呢?当伯克希尔哈撒韦公司计算账面价值的时候,我们的全部浮存金就像债务一样被扣除,就像我们明天必须支付但是不能补充它。但是把浮存金全部等同于债务又是不正确的,它可以被视作一个周转金。每天我们都需要支付一些日常开支和债务,这些支付行为减少了浮存金,2015年的245亿美元里面就有超过600万美金是用来支付债务的。就像每一天,我们开发新的业务,那也会很快产生新业务的债权,可增加浮存金。

如果浮存金是成本低廉和持续性的,就像我们相信的那样,那么这项负债的真实价值将会大大低于会计们所计算出来的负债价值。拥有一美元,实际上永远不会离开这个世界——因为总会有新的业务来代替它,这就完全不同于拥有一美元——然而明天就会消失。然而,这两种不同形式的负债,却在通用会计准则中被视为等量。

能部分抵消了的这一被夸大的负债是价值155亿美元的“商誉”资产。我们在保险公司购买保险时产生,这能够增加账面价值。在很大程度上,这种商誉代表了我们为保险公司获得的浮存金能力所支付的价格。然而,对商誉进行的花费和它的真实价值之间没有联系。例如,如果一个保险公司维持长期的、高金额的损失,那么任何书面的商誉资产承诺都应该被视为毫无价值,不论其原始成本究竟是多少。

幸运的是,伯克希尔并不是这样。查利和我相信,我们保险公司的“商誉”是真正地有经济价值的,而且还会远远地超过它的历史价值。如果我们能够拥有这样的公司,我们将会愉快地去支付他们的浮存金。事实上,几乎所有的155亿美元——我们在保险业务中由商业信誉所带来的,2000年的时候已经在我们的书上提到过。然而随后,我们有了三倍的浮动。现在,它的价值是一个原因——一个为什么我们相信伯克希尔的内在商业价值大大超过其账面价值的巨大的原因。

* * * * * * * * * * * *

伯克希尔有吸引力的保险经济模式之所以存在,是因为我们有一些优秀的的管理者,他们正以一种严格的态度去运行着一种极难复制的商业模式。让我来向你们介绍一些主要部门

首先,浮存金额度最高的是由Ajit Jain管理的伯克希尔?哈撒韦再保险公司。Ajit敢于对一些其他人根本没有什么兴趣或者没有资本接受的保险进行投保。他进行投保是总是集能力、速度、决断力和智慧于一身。更重要的是,在保险界,他总是有一些与众不同的想法。但是,他不会让伯克希尔置身于资源不合适的危机当中。

事实上,伯克希尔在规避风险上的方法比绝大部分保险公司要保守。例如,如果保险公司将在一场特大灾难中损失2500亿美元,这将是保险业迄今为止最大赔偿的三倍,那么伯克希尔作为一个整体,他们将在这一年度要获得更多的收益,因为该公司的业务范围十分广。我们也要准备充裕的现金以求在波动巨大的市场上找到有前景的业务机会。与此同时,一些主要的保险公司和再保险公司将会面临赤字问题,甚至濒临破产。

1986年的那个周六,Ajit走进了伯克希尔的办公室,那时的他甚至没有一点保险业方面的经验。尽管如此,保险公司的主管Mike Goldberg还是让他管理再保险业务。在这种鼓励和推动下,Ajit在保险界崭露头角,并且很快大放异彩,为伯克希尔公司获得了巨额的收入。

* * * * * * * * * * * *

我们还有另外一个保险业的巨头——通用再保险公司,该公司由Tad Montross管理。

本质上,一个运行稳定的保险公司需要遵守四大规则,它包括:(1)、理解一切会让保单发生损失的风险;(2)、对可能发生的风险进行谨慎评估并预计可能发生的损失;(3)、设置保费。就一般而言,保费需要稍高于可能发生的损失和运营需要的总和;(4)、懂得在无法获得合适保费的时候放手。

许多保险公司都能够遵守前三条规则,却忽略了第四条。他们无法舍弃竞争对手都去积极争取的业务。但是老话说:“别人都在做,我们也要去做”,很多行业都存在这个问题,但是这个问题在保险行业尤为突出。

Tad却能够做到这四条,他的业绩表现就体现了这些。在他的领导下,通用再保险公司的巨额浮存金的表现一直好于零成本,我们预计这种情况将继续。我们对通用再保险公司的国际人寿再保险业务十分满意。从我们1998年收购此公司以来,它就一直保持稳定、持续的盈利。

不过在购买通用再保险公司不久后,它也出现了一些问题。这让一些评论家——包括我自己都相信我犯了一个很大的错误。不过这一天已经过去了,通用再保险公司依旧是一个宝贝。

* * * * * * * * * * * *

最后,是政府员工保险公司。托尼·莱斯利现在管理着政府员工保险公司,他18岁就进入了公司,截止到2014年,他已经为公司服务了53年。1993年,托尼成为了公司的CEO,从那以后,该公司飞速发展。世界上再也没有比托尼更好的经理了。

1951年2月,我第一次听说政府员工保险公司,我被该公司相比于其他保险巨头的巨大成本优势给震惊到了。当时我就知道了这个公司一定会大获成功。

没有人喜欢买车险,但是几乎每个人都喜欢开车。对许多家庭而言,给车投的保险是一个家庭的巨大开销。储蓄对家庭而言是很重要的——只有低成本的保险公司才会提供这种业务。所以,至少40%的人在阅读了这篇文章后可以在政府员工保险公司的保险业务上省下钱。所以,快停止阅读,登录geico.com或者拨打800-368-2734。

政府员工保险公司的成本优势是它能够持续扩大市场份额的主要原因(1995年伯克希尔?哈撒韦公司收购它的时候,它的市场份额只有2.5%,而在2015年市场份额达到了11.4%)。政府员工保险公司的低成本成为了其他竞争无法超越的鸿沟。

我们的吉祥物“gecko”不怕疲倦地告诉美国人政府员工保险公司怎样帮助他们去省钱。我喜欢听到这个小家伙传达的信息:“只要15分钟就能够帮你省15%或者更多的汽车保险。”(不过总会有那么几个爱发牢骚的人。我的一个朋友就和我说过,一些能够说话的动物,除了谈到过保险再也不会讨论其他的问题。)

* * * * * * * * * * * *

我们除了拥有这三个主要的保险公司,还有一些其他的小公司,他们中的大部分都在保险界中勤勤恳恳地干着自己应该做的事情。大体来说,这些公司发展非常好,稳定地盈着利。在过去的十年里,他们从保险业务中获得了29.5亿美元的利润,同时浮存金从17亿美元增长到86亿美元。查理和我都很看重这些公司和他们的领导者。

不到三年前,我们成立了伯克希尔哈撒韦特殊保险公司(“BHSI”),我们也让它加入了这个队伍中。我们第一个决定就是让Peter Eastwood去管理这个公司。这是一个全垒打的举措:伯克希尔哈撒韦特殊保险公司的年度保费量已经达到10亿美元,而且在Peter的领导下,它有望成为保险业的领头羊之一。

这是一些决策所带来的增值收益和浮存金的概括:

伯克希尔优秀的经理人、出色的金融能力和许多独特的商业模式在保险业中建立了巨大的鸿沟,让它在保险界别具一格。各种力量的集合为伯克莱尔的股东们带来了巨大的资产,而且这份资产还会随着时间不断增值。

受监管的资本密集型业务

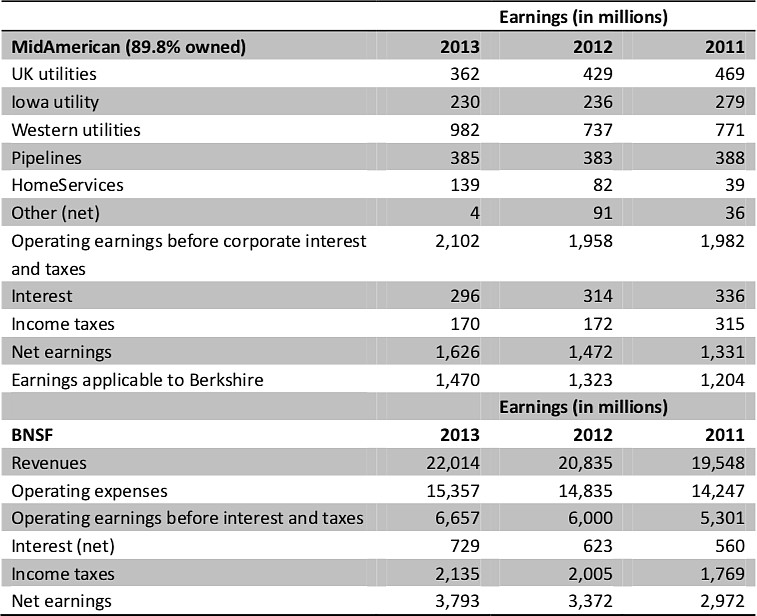

我们的主要业务有两块:BNSF and BHE,它们存在共同的优点,而他们的这些特质又和我们其他的业务不一样。所以我们把他们的各项统计数据从我们GAAP准则下的资产负债表和收益表中分离出来,在这封信中单独来谈。

它们的一个主要的共同特点就是对长期的、受监管的资产进行大量投资。这些资产部分由大规模长期债务支撑,但是不是伯克希尔担保。这些资产不需要我们进行信贷支持,因为即使经济情况不好,它们的盈利也能弥补他们的利率负债。例如,去年,在铁路经济不景气的情况下,BNSF的利息保障比率超过了8:1(我们对于利息保障比率的定义是税前收益/利息,而不是税息折旧及摊销前利润/利息,尽管后者才经常被人使用,但是我们认为这种方法存在很大的问题)。

与此同时,在对于BHE,有两个因素能够保证公司在任何情况下都能够支付债务支出。第一个在很多的公共事业项目中十分常见:抗衰退收益,这些来自于这些公司提供的独家额外服务。第二个只有我们其他几个少数的公共事业项目所享有,即收入来源多样化,这样可以让我们免于因为一个单一监管机构而遭受损失。我们获得的大部分收益,很多是由于强大的母体公司所拥有的巨大优势带来了一些补充,这样就让BHE和它的一些有用的分公司降低了他们的债务成本。这些让我们和我们的的顾客获得了很大的收益。

众所周知,去年BHE和BNSF这两家公司花费了116亿美元在修建和装备上,对美国的城市内部结构做出了重要的贡献。只要它们能够承诺合理的收益回报,那么我们很愿意做这样的投资。不过前提就是,我们对未来的规划有绝对的信心。

我们的这种自信心,不仅来自于我们自身过去的经验,而且来自于我们对社会清晰的认识——社会永远都会需要这种对于交通和能源的巨大投资。确保资金稳定流入一些重要的项目,对政府部门很有利。同时,做这些项目的投资对我们而言也是十分有利的,它可以让我们赢得政府及人民的信任。

低廉的价格是让这些支持者们高兴的重要原因。在爱荷华州,BHE的平均零售价是5分/千瓦时,Alliant,该周的另一个主要的有用能源,均价是9.3美分。这里有一些来自附近州的可进行比较的价格数据:内布拉斯加州9美分、密苏尔州9.3美分、伊利诺斯州9.7美分、明尼苏达州9.7美分。国家的平均价格大概是10.4美分。我们的底价为我们工薪阶层的顾客增加了一些额外的收益。

对于BNSF而言,它的价格很难和一些主要的铁路公司去进行比较,因为他们在运输货物和运输里程上和其他公司存在着巨大的差异。然而,为了提供未加工的措施,去年我们的收益低于3美分每吨每公里,然而其他四个主要的美国铁路客户的电子运输费用至少比我们高40%,从4.2美分到5.3美分不等。

BHE和BNSF公司已经成为美国能源友好型产业的领头羊。在风力发电产业上,没有哪个州能够超过爱荷华州,去年我们生产的风电相当于我们铁路顾客所用电量的47%。(新增的风电项目将会让这个指数在2017年达到58%)。

BNSF,和其他一等铁路公司一样,仅仅用一加仑的柴油可以让一吨的货物移动500米。这比卡车的能源利用率高了4倍!而且,更重要的是,铁路运输减少了高速公路的拥堵情况和严重堵车所带来的巨大开销。

这里是BHE和BNSF的一些主要数据:

我目前希望在2016年BHE能增加税后收益,但是BNSF收入在降低。

制造业、服务业和零售业

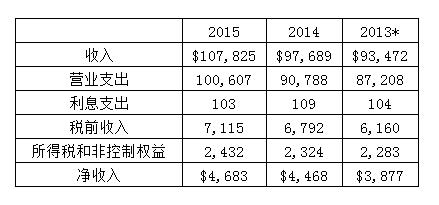

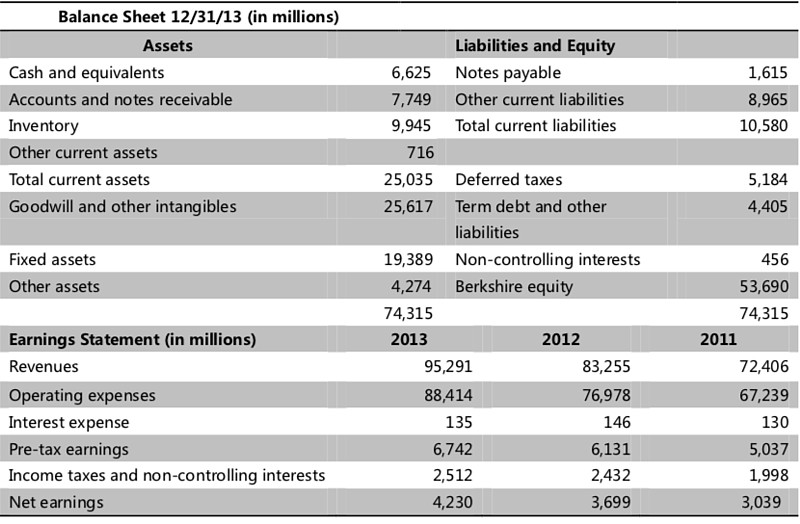

我们要详细地谈谈伯克希尔的这部分业务状况。让我们来看一看该业务部门的资产负债表和损益表。

资产负债表12/31/15(单位:百万美元)

损益表(单位:百万美元)

*已经重申了不包含马蒙集团租赁业务的2013年收入,现在这部分业务收支已计入了金融和金融产品部门。

我们根据一般会计公认原则得出的收支信息在第38页。相比之下,上表中的营业支出不是根据一般会计公认原则计算的,因为它没有包括某些收购记账项目(主要是一些无形资产的摊销)。我们这样做是因为查理和我认为经过这样调整后的数字比一般公用会计原则数据更能精确反映表中所有业务的实际收支情况。

我不会一一解释每一个调整细节,其中有些调整很微小,也很难解释。但是专业投资者应该能理解无形资产的特殊性质。有些无形资产会随时间减值,而有些则完全不会。比如拿软件来举例,软件资产就有切切实实的摊销费用。相反地,针对其他一些无形资产形成的费用,比如按照收购会计核算原则而产生的对诸如客户关系之类的无形资产进行的摊销,就明显不能反映其真实资产状况。公认会计原则对这两种费用不加以区分,在计算利润时把这二者都计入了支出。然而从投资者的视角来看,这两种费用完全不一样。

第38页中会计公认原则数据显示,该部门有11亿美元的摊销费用被作为费用入账。我们可以说其中只有“20%”是实际发生的费用,其它全不是。因为我们进行了大量收购活动,所以这个曾经不存在的“非实际”费用如今变得十分庞大。随着我们进行更多的收购,非实际摊销费用也肯定会进一步增加。

第55页列示了按一般会计公认原则计算的无形资产现时状况报表。我们现在有68亿美元的可摊销无形资产,其中41亿美元将在未来5年内摊销。当然,最终这些“资产”都会摊销殆尽。一旦全部摊销完,就算实际利润没有什么变化,报表反映的利润却会增加。(这是我给我的继任者的一份礼物。)

我建议你最好忽视一部分按一般会计公认原则计算的摊销费用。但这么做会让我害怕,因为我知道现在企业管理者告诉股东忽视一些费用项目几乎已成了常态。其中最常见的一个例子就是“股份补偿。”这个费用项目名称中有“补偿”两个字,如果补偿不算费用的话,那还有什么能算费用?如果收入计算不包括真实费用和经常性费用,那还有什么费用能包括进去?华尔街分析师也经常这样做,用这些管理层提供的忽视“补偿”的费用去做分析。也许是这些分析师不太懂,或者他们怕与管理层关系搞坏。又或者他们就是玩世不恭,认为其他人都这么做,为什么自己不顺应潮流呢。不管原因是什么,这些分析师向投资者传递这些误导性信息是有罪的。

折旧费是一项更复杂的费用,但几乎总是真实的实际费用。毫无疑问伯克希尔也有折旧费。我希望我们能在保持业务竞争力的同时尽可能减少折旧费支出,我花了51年才想出来该怎么做。诚然,我们的铁路业务的折旧费支出下降速度比铁路业务正常运转所需资本支出的下降速度慢得多,这也导致了会计一般公认原则下收入账面数据比实际高。(这个现象在整个铁路行业都存在。)如果有CEO和投资银行家用未折旧前的数据向你推销,例如未计利息、税项、折旧及摊销前的利润,那么他十有八九就在故意忽悠你。

当然了,我们公布的收益报告还是要遵循一般公认会计准则。要了解真实准确信息,你一定要记得把我们报告中的大多数摊销费用加回到利润额上去,然后还要减去一些以反映柏林顿北方圣塔菲公司少计的折旧费。

* * * * * * * * * * * *

让我们回到我们的制造业、服务业零售业业务,这些业务涉及的公司的产品从棒棒糖到喷气式飞机等什么都有。其中有些公司经济状况十分好,其无抵押有形资产净值收益率能达到税后25%至100%。其他一些公司则可以达到12%~20%的良好收益水平。但也有少数几家公司收益水平相当糟糕,这是我在做资本配置工作中犯的一些严重错误。这些错误大部分都是由于我在评估这家公司或其所属行业的经济动态时出的差错,现在我的这些错误让我们付出了代价。有时候我在评估现任经理和未来经理候选人的忠诚度和工作能力时出错还会更多;真的,没骗你。如果我们幸运的话,这种情况只会在我们极小部分的业务中发生。

如果把这个部门中的公司视为一个单一的主体,那么其业绩是相当杰出的。它们在2015年拥有平均256亿美元的净有形净资产,其中包括大量过剩现金和少量负债,并在此基础上获得了18.4%的税后有形资产净值收益率。

当然了,为一家经营经济状况很好的公司支付过高收购价格一定是一项糟糕的投资。我们已经为我们的大多数公司所拥有的净有形资产支付了大量的溢价,其成本反映在我们数额庞大的商誉和其它无形资产项目上。但总的来说,我们这样部署资本的方式为我们带来了很好的资本回报。等到2016年内我们对金霸王公司和Precision Castparts的收购完成后,我们还会看到更多的资本回报增长。

* * * * * * * * * * * *

我们在该业务部门拥有太多公司,所以我不能一一对它们全都评价一番。而且,这些公司现有的和潜在的竞争对手都可以读到这份报告,如果他们对我们的数据有太多了解,那这只会对我们的公司不利。因此,对于那些在评估伯克希尔时不具有规模重要性的业务,我们只按照规定进行披露。不过,在第88至91页你可以找到我们很多业务的详细数据。

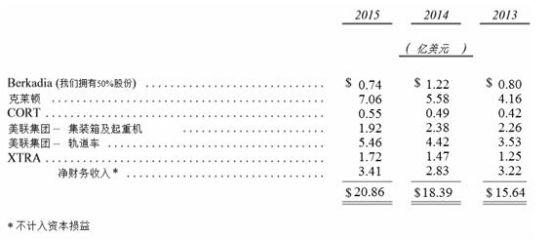

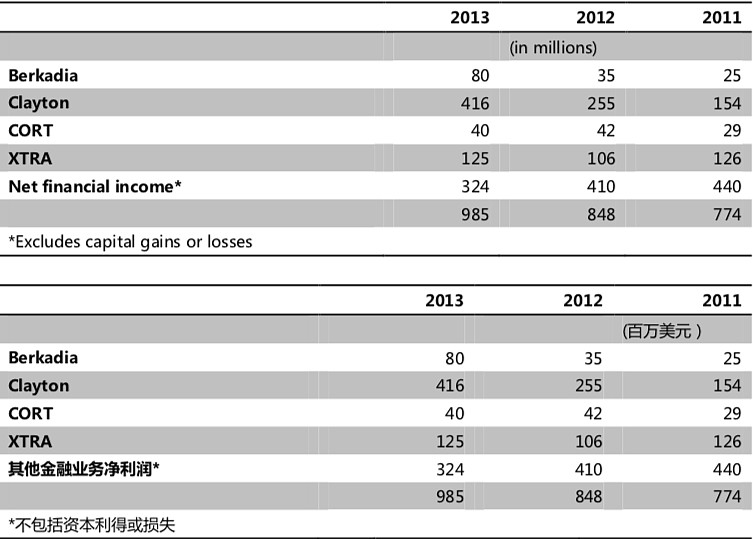

金融和金融产品业务

我们的三项租赁业务是由CORT(家具)、XTRA(半拖挂车)和马蒙(主要业务包括油罐车、冷藏车、联运式罐式集装箱和吊车)三家公司构成。这三家公司都是行业领导者,在美国经济走强之际都取得了很大的收益增长。我们在这三家公司拥有设备上的投资比他们的任何一个竞争者都要多,这让我们获得了回报。发挥自身长处是伯克希尔经久不衰的优势之一。

Kevin Clayton旗下Clayton Homes公司再次取得了行业领先业绩,成为美国第二大活动房屋制造商。去年该公司卖出了34,397套房屋,占全美活动房屋销售量的45%。2003年我们买下Clayton时,它的市场占有率只有14%

活动房屋让美国低收入人群实现了买房梦,Clayton卖出的46%的房屋都是通过我们的331家自营商店销售的,其它大部分销量是通过1395家独立零售商卖掉的。

Clayton盈利的关键是其所拥有的128亿美元的按揭贷款。其中35%贷款来源于活动房屋,37%来源于零售业务,大部分余额来源于独立零售商,其中有些会卖我们的房屋,还有一些只卖我们竞争对手的房屋。

从借方角度讲,Clayton是所有出借方中最可靠最长久的。有了伯克希尔的支持,Clayton能在2008年至2009年净金融危机期间稳定源源不断地向房屋购买者提供按揭贷款。在那段期间,Clayton确实也用其宝贵的资金向那些没有卖Clayton房屋的经销商提供了按揭贷款支持。那段时间我们为高盛集团和通用电气公司提供的资金支持占据了各大媒体头条;伯克希尔在背后默默向Clayton注入的资金让许多美国普通人拥有了自己的房子,同时也让许多非Clayton房屋经销商活了下来。

我们在Clayton房屋零售店都用了简单明了的宣传语,不断提醒消费者他们可以选择多种消费渠道,我们向消费者建议最多的就是让他们去当地银行申请贷款。同时我们从消费者也得到了他们确实收到了我们的提醒的反馈。

按揭贷款对于借方和整个社会都有极大好处。毫无疑问,导致2008年金融危机进而引发经济衰退的元凶之一就是不顾后果的滥放按揭贷款行为。危机发生之前,一个腐朽的按揭贷款模式往往是这样:(1)比方说加尼福利亚州的一家金融机构放了许多贷款(2)然后这家机构迅速把这些贷款卖给一家比方说是在纽约的投资银行或商业银行,这家银行会把积累许多贷款,把这些贷款抵押作为抵押贷款证券的抵押物(3)随后又把这些证券卖给世界各地不知情的机构或个人。

似乎上述的恶行还不足以引发坏结果,一些异想天开的投资银行有时还在此基础上炮制出第二层融资产品,这些产品的价值主要依赖于那些初次发行债券的垃圾部分。(如果华尔街声称他们发明了什么新产品,你可要当心!)上述这种情况就好像是要求投资者读几万页麻木无聊的散文,然后再评估要买的这支证券。

上述的贷款发放人和粉饰证券的银行真的都不要脸,他们的眼里只有钱。许多贷款屋主都指望着这笔贷款,而贷款发放人心里却打着另外的算盘。当然了风险最大的信贷产品会产生最大的收益。狡猾的华尔街销售员们依靠向顾客推销他们不懂的产品就能年入百万(同样地,为什么分级机构能够对比他们更复杂的机构进行评级呢?然而他们就这样做了)。

Barney Frank可能是2008金融危机期间最懂金融的国会议员了。最近他在评价2010年《多德弗兰克法案》时说,“我发现在该法案在执行过程中有一个巨大缺点,那就是监管者没有把风险自留强加给所有住房抵押贷款。”今天,一些立法者和评论家还在建议要让贷款发放方承担1%至5%的风险自留,以保障贷款发放方、贷款人和担保人的利益一致。

在Clayton,我们有100%的风险自留。我们每发放一笔贷款,就会一直持有它(除了少数有政府担保的贷款)。我们如果放贷不慎,那么我们自己承担代价。这笔代价着实不小,比我们的房屋原始销售利润都要多。去年我们取消了8,444笔活动房屋按揭贷款的抵押品赎回权,为此我们共计损失了1.57亿美元。

我们在2015年发放的贷款平均每笔是59,942美元,对于传统放贷者来说数额很小,但对于许多低收入贷款人来说意义非凡,他们能依靠这笔贷款获得一栋体面的房子,平均每月只需支付552美元的本息。看看我们在年会是那个展示的房子照片吧,多漂亮。

当然了,有些贷款人可能会失业,会离婚或者是去世。也有人会遭遇其它经济问题。遇到这种情况我们会损失钱,我们的贷款人会失去首付款。即便如此,但是我们的FICO评分、我们的贷款人的收入和他们在经济危机期间的偿还贷款情况都要比其它同类按揭贷款要好,而那一类按揭贷款的贷款人的收入往往是我们的贷款人的收入的好几倍。

贷款人对于拥有一个家的强烈的渴望是我们持续经营房屋按揭贷款业务的主要原因之一。同时我们可以浮息债券和短期固息债券为这些按揭贷款融资。最终我们在近年来极低的短期利率和按揭贷款收入之间操作范围越来越大,这就会催生固定利率。(有时候我们仅仅只购买长期债券然后以短期方式进行融资,那么我们也能得到类似的结果)

一般情况下,短期借入并以固定利率长期借出,是风险较高的行为,然而我们旗下克莱顿房产公司(Clayton)的营运模式却正是如此。过去几年来,几家以此模式运作的金融巨头纷纷不堪重负、关门大吉。而我们伯克希尔公司采取自然抵消策略,我们现金等价物的业务额始终维持在200亿美元以上,以此赚取短期利率。更多情况下,我们的短期投资额介于400亿至600亿美元之间。假如我们将600亿美元用于投资少于25%的股票,那么短期利率将会急剧上涨,我们便可以从中获利,这与我们投资在克莱顿的130亿美元抵押贷款组合相比,前者的赚头远大于后者所需承担的较高融资成本。在银行业务中,伯克希尔将保持一贯的资产高度敏感性,并会因此从上升的利率中获得收益。

现在我来谈谈令我引以为傲的一项业务,此业务需要谨慎守法地运作。当年的经济大萧条导致抵押贷款放贷商、服务商、包装商受到了极为严苛的监管,还遭受了巨额罚款。

这些监管显然波及到了克莱顿,其抵押贷款业务频频遭到检查,检查内容包括贷款发放、服务、汇集、宣传推广、法令遵循、内部管控等环节。至于联邦政府方面,我们要接受联邦贸易委员会、住房与城市发展部、消费者金融保护局等政府部门的监管。不胜枚举的各种州立法律也制约着我们。在过去2年里,联邦政府及来自25个州的相关机构常常造访克莱顿,以65种五花八门的理由调查其抵押贷款业务。调查结果如何?这段时间里我们总共被罚了3.82万美元,退还给顾客704678美元。此外,在过去的一年里,尽管我们不得不取消2.64%的活动房屋抵押品赎回权,但95.4%的借款者已接近年终还款期限,还清贷款后,他们的房产就不再背负抵押债务了。

美联集团(Marmon)的汽车零件业务扩张迅速,截至去年年底,已拥有13.322万个单位的零部件,自去年9月30日向通用电气公司购入25085台汽车后,其业务量便实现了显著增长。倘若将我们的各项业务比作一列火车,那么奥马哈市就是引擎,最后一节车厢位于缅因州的波特兰市。

截至去年年底,我们97%的轨道车已租出,其中15-17%的车辆需每年重新续租。尽管这些铁路油罐车听上去像是满载原油的货轮,但实际上只有7%的车辆用于运载原油,我们承运的主要是化工产品以及精炼石油。当列车从你面前徐徐驶过,请仔细寻找我们油罐车上的UTLX或者Procor标志。当你看到那个标志时,请挺起你的胸膛,作为股东,你也是那辆车的主人之一。

下图为此部分业务的收益概况:

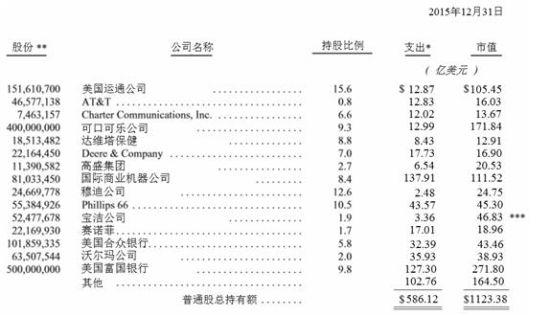

投资

下图为截至去年年底,我们投资的普通股中市场价值最大的15家公司。卡夫亨氏公司(Kraft Heinz)并未列入排名,因为我们实际上拥有公司控制权,根据“权益法”,我们对其盈亏需承担责任。

* 此为我们的实际买入价,且为课税基础;在某些情况下,一般公认会计原则中的“支出”科目不尽相同,在运用该原则时,账面价值依据需要而相应提高或降低。

** 不包括伯克希尔子公司名下养老基金所持有的股票。

*** 此金额依买卖合同约定。

表格中并未体现伯克希尔大量持股的另一家公司:在2021年9月之前,我们能够以50亿美元的价格随时买下美国银行的7亿支股票。截至去年年底,这些股票价值118亿美元。我们打算在约定到期日前再购入这些股票,如果我们乐意的话,还可以将占6%份额的这50亿美元美国银行股票用于优先投资这笔交易。同时,各位必须认识到,实际上,美国银行是我们持有普通股数额第四大的公司,而且我们十分看重这家公司。

生产力与成功

早些时候,我曾向各位汇报过,我们卡夫亨氏的合伙人是如何杜绝效率低下的现象,并因此提升了每小时的工作产量。此类生产力的进步是美国自1776年建国以来,生活水平大幅改善的秘诀。不幸的是,这“秘诀”知道的人还真不多:只有极少数美国人能真正悟出生产力与成功之间的关联性。要知道究竟关联在何处,先来看看美国最经典的实例——农业,再来通过伯克希尔的3个特殊投资领域进行验证。

1900年,美国有2800万劳动力。其中高达四成,即1100万人口,在农业领域进行劳作。当时的主要农作物与现在一样,是玉米。约9千万英亩的农田用于种植玉米,每英亩产量为30蒲式耳(1蒲式耳=35.238升),每年总产量为27亿蒲式耳。

后来,人们发明了拖拉机以及其他各式各样的农业工具,使农业生产力有了革命性的进步,种植、收割、灌溉、施肥、选种等流程的效率皆大大提升。如今,美国约8500万英亩的农田用于种植玉米。虽然面积并未增加,然而产量却翻了好几番,每英亩产量超过150蒲式耳,每年总产量为130-140亿蒲式耳。其他农作物的产量也不相上下。

美国人不仅仅在产量上有了突破,更掀起了一场劳动力的变革,农业劳动力大幅减少。如今仅剩3百万人口在田间劳作,仅占1.58亿总劳动力的2%。由此可见,农业技术的进步解放了成千上万的美国人,让他们得以将时间和才智投入到其他领域,人力资源的再分配使如今的美国人得以享受琳琅满目的商品和服务,如果不是生产力的提高,人们的生活只能停留在男耕女织时代。

回顾过去的115年历史,我们意识到,农业发明是多么的伟大、多么的有益,不仅仅减轻了农民的负担,更推动了整个社会的进步。如果我们当年不幸扼杀了生产力的进步空间,就不会有现在的美国。(幸好马儿们不会投票,否则它们要抗议了。)然而,在柴米油盐层面,跟那些失业的农场工人们大谈科技的美好无异于对牛弹琴,由于机器干起活来更利索,因此,工人们无用武之地,只好下岗。之后我们会进一步讨论生产力发展导致的失业问题。

现在,我们来谈谈伯克希尔子公司效率提升产生重大变化的3个实例。这类励志故事在美国商界已经是老生常谈了。

1947年,二战刚结束那会儿,美国共有4400万劳动力。约135万工人供职于铁路行业。当年由一级铁路承载的每吨英里运输量总计6550亿。

到了2014年,一级铁路每吨英里运载1.85兆货物,增幅达182%,而雇员人数仅为18.7万,相比1947年减少了86%。(包括部分乘务工作人员,但大部分被裁的是货运工作人员。)鉴于这一革命性的生产力发展,扣除物价上涨因素后,每吨英里的货运成本自1947年来降低了55%,按当下物价计算,每年为托运方节省了约900亿美元的开支。

再来看另一组令人震惊的数据:假如,今天的运输业发展停留在1947年的水平,我们需要300多万的铁路工人来负荷如今的运输量。(当然,如此多的人工成本将大大增加运输费用,运输行业也很难发展到今天这般规模。)

1995年,当时的伯林顿北方公司与圣塔菲公司合并,成立了我们的柏林顿北方圣塔菲公司。1996年,是这家新合并公司第一个完整营运的年份,4.5万名员工完成了4.11亿吨英里的运货量。2015年,这一数据达到了7.02亿吨英里(增幅达71%),而雇员人数为4.7万(仅增加4%)。生产力的提升不但惠及运输公司,也惠及托运方。同时,柏林顿北方圣塔菲公司的生产安全性也得到了提升:1996年上报的因工受伤人数为2.04人/每20万人工时数,而今下降了超过50%,仅为0.95人/每20万人工时数。

·在电力这块公共事业领域,伯克希尔哈撒韦能源(BHE)的运营模式正在改变。以已有的经验来看,效率并非地方电力企业生存的必要条件。事实上,从财政角度来看,“随便”一些的运营方式可能恰到好处。

这种经验是由于公共事业往往是某种产品的唯一供应商,并能够基于投入的资本,设定一个确保盈利的定价。业内有这样一个笑话,说公共事业是唯一比装修老板办公室更挣钱的行当。许多公共事业公司的执行总裁也确实是按着这个套路操作的。

但现在,这一切都改变了。享有美国联邦政府补贴的风能和太阳能发电有益于我们的长远利益,这已经成为了如今的社会共识。联邦政府通过税款抵免来落实这一政策,以支持特定地域内可再生能源价格的竞争力。这些针对可再生能源的税收抵免(或其他支持政策),最终可能会侵蚀现有的公共事业公司,尤其是那些运行成本较高的公司。长期以来,哪怕BHE公司并不需要依靠这一点确保收入,但公司一直都非常注重效益,而这种对效益的重视让BHE在如今的市场变得越发具有竞争力。更重要的是,这种竞争力在未来还会发挥更大的作用。

1999年,BHE公司获得了爱荷华州的公共事业代理权。而1998年时,该公共事业雇佣着3700名员工,电能产量只能达到1900万兆瓦/时。现在,在BHE的管理下,只需3500名员工,就可以达到2900兆瓦/时的产能。效益的巨大飞跃,让我们在这16年来的运营中费率从来没有增长过,而同期工业成本费率上涨了44%。我们在爱荷华州的公共事业公司的安全记录也非常出挑。2015年,员工的事故率只有0.79%,比我们接手前那家公司7%的记录优秀了太多。

2006年,BHE收购了俄勒冈州和犹他州的电力企业美国太平洋公司(PacifiCorp)。收购前一年,太平洋公司雇佣员工为6750人,产能效率为5260万兆瓦时。而去年,我们只用5700名员工就达到了5630万兆瓦时的产能效率。安全系数的提升也非常显著,2015年的事故率从2005年的3.4%下降到了0.85%。安全方面,BHE可以在行业排到前十。

这些杰出的表现都可以解释,为什么BHE希望收购某个地区的公共事业企业时,当地的监管机构会表现出如此大的欢迎。监管者们知道,我们的公司会带来高效、安全又可靠的生产操作,同时也会为各种有意义的项目带来无数的资金。(虽然BHE隶属伯克希尔,但从未向我们支付过股息。BHE对投资的热情在全美投资者所有的公共事业中都属绝无仅有。)

* * * * * * * * * * * *

我刚刚详细解释的生产能力的提升,以及其他方面的成就,都为社会带来了惊人的利益。这就是为什么我们的全体公民享受到的不仅仅是产品和服务。

出于这一点来看,这里头其实有一些抵消交易。首先,近年来的生产率提升让富人们收获颇丰。其次,生产力提升也常常会带来剧变:如果创新或新的效率颠覆了已有世界,不管是资本家还是劳动者,都将付出巨大的代价。资本家们(不论是私人拥有者还是组团的公众股东)都不需要我们的同情,他们可以顾好自己。正确的决定为投资者带去了大量的回报,那错误的决定带来巨大的损失也无可避免。此外,那些广泛地分散投资又静观其变的投资者们一定会成功:在美国,成功的投资回报往往高于失败带来的损失。(20世纪,道琼斯工业平均指数从66点飙升至11497点,所有的零部件企业始终享受着增长的分红。)

但工龄较长的工人所面临的问题却与他们截然不同。当创新与市场体系相互作用,提升生产效率,许多工人会因此失去价值,他们的能力会变得过时。或许有些人能在别的地方找到体面的就业机会,但其他人却别无选择。

当低成本竞争将鞋业生产的中心转向亚洲,我们曾经繁荣的德克斯特(Dexter)鞋业倒闭了,缅因州小镇1600名员工因此失业。许多人已经过了可以再学习另一门营生的年纪。我们失去了几乎所有的投资,但这是我们能够承受得起的,许多员工失去的是根本无可替代的生计。同样的场景也出现在我们原来的新英格兰纺织厂“慢性死亡”的过程中。这家纺织厂垂死挣扎了整整20年,许多新贝德福德厂的老员工就是活生生的例子——他们只会说葡萄牙语,有的能说一点点英语,几乎不会其他语言,他们没有第二个选择。

上述这些例子的解决方法不在于限制或禁止提高生产力。如果我们坚持1100万人口不应该失去农业上的工作,那么美国人将永远享受不到如今这样优渥的生活。

问题的解决方案在于,为那些愿意继续工作、但其才能却因为市场原因贬值的人提供多样而广泛的保护网络。(我个人非常赞成改革扩大劳动所得税减免制度,为那些愿意工作的人们提供最大的保障。)美国的大多数人享受着不断增长的繁荣,这不应当成为不幸的小部分承受贫困的理由。

重要的风险

和所有的上市公司一样,美国证券交易委员会要求我们每年都要在公开文件中登记自己的“风险因素”。然而,我并不记得阅读公开文件中的“风险”因素对于我评估业务有多大帮助。这并不是因为这些风险认定不真实,而是通常真正的风险因素是我们没有认知到的。

除此之外,公开文件中的风险因素也不是为了评估而提供的:1)真实发生威胁事故的概率;2)如果发生事故,将付出多大的成本;3)可能造成损失的时机有哪些。

50年后才可能浮现出来的问题可能会成为社会问题,但这并不属于如今的投资者们需要考虑的问题。

伯克希尔涉足的行业领域比我知道的其他任何公司都要多。我们的所有工作都拥有一些不同的问题和可能。列举容易评估难:我、查理还有我们其他的执行总裁计算各种可能带来的时机、成本和可能性的方式有很大的区别。

我可以举一些例子。我们从一个最显而易见的威胁开始吧:BNSF相较于其他铁路,未来十年很可能将失去大量的煤炭业务。而未来的某个时刻(虽然在我看来这不会太远了),无人自驾车可能会让政府雇员保险公司(Geico)的保单数量大规模萎缩。当然,这些趋势也会影响到我们的汽车经销商。印刷报纸的发行量还将继续下降,这是我们在收购时就非常清楚的事情。目前,可再生能源对我们的公共事业企业起到了帮助作用,但如果电力存储的能力得到实质提升,那么情况又将大有不同。在线零售已经威胁到了我们的零售企业的经营模式和消费品牌。这些都还只是我们面对的负面可能性的一小部分——但即便对商业新闻再漫不经心的人,也早已意识到了这些负面因素。

然而,这些问题都不会对伯克希尔的长远发展起到什么关键性的影响。1965年我们刚接手公司时,一句话就能概括当时的风险:“我们所有的资本都投到了北方的纺织公司里头,但纺织业注定将持续受损,直至消亡。”然而,这种发展趋势,并没有成为公司的丧钟。我们只是适应了它,未来也是如此。

每天,伯克希尔的经理人都在思考,他们该如何与这个变换不息的世界抗争。正如我和查理每天都在孜孜不倦地关注着,哪些领域值得我们源源不断地投入资金。在这一方面,我们比那些只涉足一个行业的公司更有优势——毕竟他们的选择更为有限。我一直坚信伯克希尔拥有足够的金钱、能力和文化,来突破上文提到的、或者其他的种种逆境,并形成愈发强大的盈利能力。

然而,伯克希尔有一个非常明确存在又非常持久的危险,让我和查理也感到束手无策。这也是我们的国民所面临的主要威胁:那就是入侵者口中针对美国“成功的”网络、生物、核能和化学袭击。这是伯克希尔与全美所有企业共同面临的危机。

对任何给定的年份而言,这种大规模杀伤袭击的概率都非常小。上一次《华盛顿邮报》头条报道美国投掷原子弹的新闻,已经是70多年前了。之后多年,我们常常与毁灭性的打击擦肩而过。对于这个结果,我们得感谢于我们的政府,当然,还有运气。

然而,短期内的小概率事件放到长远中看,就会变成必然。(如果某一年发生某一事件的概率为三十分之一,那放眼一个世纪,该事件至少发生一次的概率就会是96.6%。)更坏的消息是,总有个人或组织、甚至可能是国家,希望对我们的国家制造巨大的伤害。而他们达成这种目的的能力正在呈指数增长。可见,“创新”也有其阴暗面。

美国的公司和投资者无法摆脱这种风险。如果大规模破坏事件在美国发生,那么所有股票的投资都会濒临毁灭。

没有人知道“后一天”会是什么样子。然而,在我看来,1949年爱因斯坦的这句评价如今依然恰当:“我不知道第三次世界大战会是怎样,但是第四次世界大战时,人们手中的武器将是木棒和石块!”

* * * * * * * * * * * *

我之所以会写这篇文章,是因为今年的年度会议上,我们讨论了关于气候变化的代理提案。赞助商希望我们能提交一份报告,具体阐述气候变化可能会对我们的保险业务带来怎样的威胁,以及我们将如何应对这些挑战。

在我看来,气候变化很可能为我们的星球带来一个严峻的问题。我之所以说“很可能”,而不说“一定”会带来这个问题,是因为我没有相应的科学能力做出这个判断,并且我至今记得大多数“专家”们对千年虫问题的可怕预言。不过,如果所有人都认为这一结果大有可能,而即便立刻采取行动,能够成功制止危机到来的可能也非常小的话,不管是我还是谁,再要求100%确凿的证据来证明伤害即将到来,那也是非常愚蠢的。

这个问题与针对上帝是否存在的帕斯卡赌注有惊人的相似之处。帕斯卡曾经提出,如果有很小的可能上帝真实存在,那么以上帝确实存在的标准行事就是有意义的——因为这么做的回报可能是无限的,但不这么做却要冒着很痛苦的风险。同样,哪怕只有1%的可能这个星球真的面临一场巨大灾难,时机延误就意味着再无回寰的余地,那现在的无为就是真正的鲁莽。这可以叫做诺亚方舟法则:如果方舟对于生存可能是必不可少的,那么不论现在的天空有多么晴朗,应当立即开始建筑方舟。

代理提案的赞助商会认为气候变化将对伯克希尔带来巨大威胁也是可以理解的,因为我们是一家巨大的保险公司,覆盖了各种类型的风险。他们或许会担心,气候变化会使财产损失大幅上升。事实上,如果我们要为未来10-20年写下固定价格的保单,那么这种担忧是非常有必要的。但是,保单通常以一年为期来写,每年都会针对新暴露的问题重新定价。损失增加的可能性能够被及时转化到增长的保费中。

1951年,我刚开始对政府雇员保险公司(Geico)产生热情。该公司年均单个保单的损失为30美元。想象一下,如果我那会儿预测2015年损失成本将达到每单约1000美元,你会作何反应?你会问,如此暴涨的损失赔偿会不会造成灾难性的打击啊?好吧,答案是否定的。

过去几年中,通货膨胀导致了汽车维修和其他人身事故费用的激增。但这些增加的费用都及时反映到了增加的保费中。因此,与设想不同,在损失成本上升的过程中,保险公司的价值反而增加了。如果损失的成本一直维持不变,那现在伯克希尔旗下一家汽车保险公司的年均业务额将是6亿美元,永远无法达到如今230亿美元的庞大规模。

到目前为止,气候变化并没有带来更加频繁或损失更大的飓风或其他保险覆盖的气候事件。因此,最近几年美国的超级巨灾保险在持续下降,这也是我们放弃这一块业务的原因。如果超级巨灾变得更加频繁或损失更加惨重,那伯克希尔旗下的保险公司只会将这一块业务做得更大,也更有利可图。

作为公民,气候变化让你辗转反侧是在情理之中,如果你的房子地势比较低,想要搬家也是人之常情。但单单作为一个大型保险公司的股东,气候变化不应该是你担心的事情。

2014

伯克希尔2014年的净财富增加了183亿美元,公司A类和B类股票的每股账面价值增长8.3%。在过去50年中(即现有管理层接手公司开始),公司股票的每股账面价值由19美元增长至146,186美元。年复合增长率为19.4%。

在这半个世纪里,我们持续不断地将公司每股账面价值与标普500的年度回报相比较。账面价值虽然并不精准,但却是行之有效的追踪工具,可以衡量对企业来说真正重要的东西——企业内在商业价值。

我们接手伯克希尔的前几十年,账面价值与内在价值之间的关联性远比现在要强,那时的确如此,因为伯克希尔当时大部分资产的价值都能持续反映出当时的市场价格,用华尔街的说法就是,大部分资产是“按市价计算的(marked to market)”。

今天,我们的重心已经发生重大变化,转向拥有和运营大型商业资产。这其中不少企业的价值要远远超过他们基于成本计算的账面价值。但是无论这些企业的价值增长到多高,其账面价值从未向上修正过。结果就是,伯克希尔公司内在价值与账面价值的差距实质上拉大。

考虑到这一点,我们在首页增设了一项新数据——伯克希尔股价的历史记录。我想强调,市场价格在短期有局限性。月度或年度的股价波动通常不太稳定,并且无法反映公司内在价值的变化。如果将时间区间拉长,股价与内在价值最终会趋于接近。伯克希尔的副主席、我的伙伴查理·芒格和我都相信,伯克希尔过去50年的每股内在价值基本上等同于公司股票的市场价值,同样上涨了1,826,163%。

伯克希尔这一年

2014年伯克希尔在所有的主要指标上都表现尚佳,除了一项。以下是重要的发展情况:

1,我们的“五大发动机”——伯克希尔最大的五个非保险企业——在2014年的税前净利润达到了创纪录的124亿美元,较2013年增加了16亿美元,这些企业包括伯克希尔·哈撒韦能源公司(BHE;前身是MidAmerican能源公司)、伯灵顿北方圣太菲铁路运输公司(BNSF)、IMC、Lubrizol以及Marmon。

这五家企业中,只有BHE是我们在十年前买下的,这家公司当时的净利是3.93亿美元,随后我们以全现金的方式拿下了另外三家公司,在并购第五家公司BNSF的时候,我们支付了70%的现金,剩下的通过增发6.1%的股票实现。换句话说,过去十年这五家公司每年给伯克希尔贡献的120亿美元的收益是通过稀释少量股权实现的,这意味着我们实现了自己的目标,不仅增加了收益,还确保我们提高了每股价值。

如果美国经济今年持续改善,我们预计这五大发动机的盈利也将有所增加,增幅可能会达到10亿美元,部分原因在于这些企业另外的并购活动已经完成或者按照合同在进行。

2,2014年有一个不好的消息也是来自五大企业,但与盈利无关。这一年BNSF令许多顾客失望。这些运货商依赖我们,我们的服务出现问题可能会对他们的生意造成严重的伤害。

到目前为止,BNSF是伯克希尔最重要的非保险行业的子公司,为了提升业绩,我们将在2015年支出60亿美元用于工厂和设备,这比其他铁路公司一年花在这方面的费用高出将近50%,这的确是个巨大的数字,无论是与收入对比,还是与公司的净利润或者折旧费相比。

但是天气原因(去年格外恶劣)依然会给铁路带来各种各样的运营问题,我们的责任是尽一切可能将服务恢复到行业领先水平。这件事无法一夜之间达成,这需要增加系统运能,有时候会打断正在进行中的铁路营运。但是最近,我们巨额的支出已经开始显现效果。最近三个月,BNSF的业绩指标相较去年已经明显改善。

3,我们许多中小型非保险行业公司去年挣了51亿美元,2013年是47亿美元。与五大发动机相同,我们认为这部分公司今年的收益也会增长。在这些公司中,有两家公司去年净利润在4亿美元到6亿美元之间,6家在2.5亿美元到4亿美元之间,7家在1亿美元到2.5亿美元之间。这些企业的数量和收益都会增长,我们的雄心壮志没有极限。

4,伯克希尔体量巨大且在不断增长的保险业务在2014年再次取得承保盈利,这是连续12年做到这一点,而且保险浮存金(Float)实现增长。在这12年间,我们的浮存金从410亿美元增加到840亿美元。尽管这并不能体现伯克希尔的规模和浮存资金,但是我们可以用这些资金来投资,并由此带来了显著的投资收益。

同时我们的承保盈利在过去12年累计达到240亿美元,包括2014年的27亿美元。所有的这些都始于我们在1967年以860万美元的价格购入National Indemnity公司。

虽然我和查理·芒格不停的找寻并购机会,我们旗下的子公司也会经常自己做一些补强收购(bolt-on acquisition: 意指一项产品(或公司)收购交易很自然地符合收购方的现有业务范围或公司战略)。许多子公司去年做了大量的收购,成果是丰硕的:一共31起补强收购,总耗资78亿美元。这些收购的规模从40万美元至29亿美元不等。不过诸如金霸王(Duracell)之类的大型收购,可能要等到今年下半年才会结束。

如果价格合理,我和查理都鼓励子公司进行补强收购。因为这样能够有效地利用资金,对接我们的现有业务,将其纳入我们专业经理人团队的管理之下。这意味着我们不需要做太多额外的工作,就可以获得更多盈利。未来几年我们将会进行更多此类收购。

两年前,我的朋友Jorge Paulo Lemann问我,伯克希尔能否和他的3G资本集团联合收购亨氏(Heinz)公司。我毫不犹豫地答应了:我明白这种合作无论从人事还是财务的角度来看都是一桩好买卖。事实也正是如此。

我必须毫无愧色地承认,亨氏在其主席Alex Behring和CEO Bernardo的管理下表现的很好,我自己也做不到这么出色。他们对自己表现要求始终很高,远超同行,并且从不满足。

我们希望与3G集团进行更多合作。有的时候我们的合作仅限于财务层面,就像此前Burger King收购Tim Hortons那样。不过,我们更希望能够建立一种永久性的股权合作关系。不管合作形式如何,我们与Jorge Paulo都合作得很愉快。

伯克希尔还和Mars及Leucadia拥有良好的合作关系,我们也希望同其他人合作。我们的所有联合投资活动,无论是财务还是股权合作,都是建立在友好的基础上。

去年十月,我们收购了Van Tuyl Automotive集团。该集团有78家汽车经销商,运行得都很出色。我几年前见过这家公司的老板Larry Van Tuyl。他当时就决定,如果未来他想出售公司,伯克希尔将会是不二选择。最近,我们的交易完成了,我们如今也成了“汽车人”。

Larry和他的父亲Cecil花了62年打造了这家集团,他们的一贯策略是,把所有的当地经理都吸纳为公司的合伙人。正是这种互惠互利的制度安排让他们在竞争中成为赢家。Van Tuyl目前是美国第五大汽车集团,单店销售数据极为抢眼。

这几年来,Jeff Rachor一直和Larry并肩管理公司,这将确保好的制度安排得以延续。全美有17000家汽车经销商,在转手的时候,这些经销商的所有权需要获得汽车生产厂家的同意。伯克希尔要做的,就是让汽车生产商乐于将车卖给我们。如果我们做到这一点,我们就能以合理的价格买到更多的汽车经销权,就能在不久之后打造一个规模数倍于Van Tuyl现在90亿美元销售额的业务。

在收购了Van Tuyl后,伯克希尔如今拥有9.5家财富500强企业(那0.5个是亨氏)。池子里还有490.5条大鱼,我们的线已经放出去了。

2014年,我们旗下的公司在厂房和设备上投资了创纪录的150亿美元,这是他们折旧费用的两倍。这其中有90%的钱花在美国。尽管我们也经常在海外投资,但美国才是最大的淘金乐土。而且相比尚未开发的地方,已经被人们发掘的只是冰山一角。我和查理有幸出生在美国,我们永远对此心怀感激。

截至去年年底,伯克希尔的员工总数(包括亨氏)达到创纪录的340499人,较前一年增加了9754人。增加的数字里,并不包含总部的人(只有25人),对此我深感骄傲。

去年,伯克希尔在“四大”(美国运通、可口可乐、IBM和富国银行)投资中的持股比例均有提高。我们购买了更多的IBM股票,持股比例从2013年的6.3%增加至7.8%。同时,可口可乐、美国运通和富国银行均进行了股权回购,这也提升了我们的相对份额。我们在可口可乐的持股比例从9.1%提升至9.2%,在美国运通的持股比例从14.2%提升至14.8%,在富国银行的持股比例从9.2%提升至9.4%。如果你觉得百分之零点几算不了什么,你可以简单地做个算数题:如果将这四家公司合在一起,伯克希尔的持股比例每提高0.1%,每年的盈利就将净增加5000万美元。

这四家公司业务出众,管理团队既有天赋,又注重股东利益。在伯克希尔,我们更希望拥有一家好公司的部分非控制性股权,而不是拥有一家二流公司100%的股权。宁选“碎玉”,不要“全瓦”。

2014年,按照股份计算,我们在“四大”的总盈利为(包含非持续性收入)47亿美元(三年前为33亿美元)。不过,我们向各位股东通报的利润仅包含分红,为16亿美元(三年前为8.62亿美元)。但你要明白,对伯克希尔而言,这31亿美元没有通报的利润,每分钱都和那16亿美元一样值钱。

这些被“四大”留存的收益,通常都用来回购了公司自己的股票。这让伯克希尔不用花一分钱就可以提高持股比例,从而增加未来的盈利。这些留存收益还被用来投资新的商机,增加公司的竞争优势。所有这些都让我们相信,未来几年“四大”的每股收益将会大幅增长(不过2015年将是艰难的一年,部分是因为强势美元)。如果这些预期收益能够实现,伯克希尔获得的分红将会增加,更重要的是,我们还有很多未实现的资本收益(就“四大”而言,截至去年年底,我们未实现的资本收益高达420亿美元)。

我们愿意进行大量被动的非控股型投资,这种灵活的资产配置策略,让我们相比那些局限于进行控股型投资的公司具有很大优势。我们的投资机会是他们的两倍。

我以前曾提到,我经商的经验对我的投资大有裨益,而投资经验又让我成为一个更优秀的商人。二者总是能相互补充和促进。唯有实践才能出真知。

我很看重两个独立的能力:对投资估值的能力,以及管理业务的能力。所以,我认为我们的两个投资经理Todd Combs和Ted Weschler,每人至少应该管理我们旗下的一项业务。几个月前,他们的机会来了。我们收购了两家公司,虽然规模不大,但业务数据很漂亮。两家公司合计净资产为1.25亿美元,但每年盈利1亿美元。

我让Todd和Ted各挑一家公司去担任总裁。这样的安排可以为我省下一些工作量,更重要的是,这个岗位将让他们成为更加出色的投资者(也就是说,他们已经非常优秀了)。

2009年末,伴随着市场大衰退的阴影,我们决定收购BNSF,这是伯克希尔历史上最大手笔的收购。当时我将这笔交易称为“对于美国经济未来的最大押注”。

在1965年Buffett Partnership Ltd收购并控股伯克希尔之后,这种押注就屡见不鲜。查理和我总是对美国经济繁荣前景“打赌”,尽管这种繁荣几乎是板上钉钉的事。

事实上,在美国238年的历史上,那些看空的人谁最终受益了?如果将现在的美国和1776年的美国相比,你肯定也无法相信自己的眼睛。在我所经历的年代中,美国的人均产出已经翻了六倍。我的父母辈在1930年代时做梦也无法想象到我会经历什么。虽然许多人指责美国有这样那样的问题,但是我从没有见过谁希望从美国移民出去。(如果有人愿意那么做的话,我愿意出钱给他们买一张离开的单程票。)

美国金融市场的勃勃生机将继续延续下去。获取利润从来不会是一件一帆风顺的事情。有时候我们会对我们的政府有所抱怨,但是几乎可以肯定的是,美国的未来会更加光明。

为了完成这个目标,查理和我希望以下面的方式增加伯克希尔的内在价值:1)不断改善子公司基本的盈利能力;2)通过收购的方式提高子公司的盈利水平;3)采取投融方式;4)在公司价值被低估的时候回购股票;5)偶尔进行一次大规模的收购。偶尔情况下,我们也会出于对股东的考虑增发一些股票。

这些措施将会巩固公司的实力和地位,BNSF和伯克希尔在未来一个世纪里将依然对美国经济起到至关重要的作用。保险行业对个人和企业来说必不可少,家庭产业和汽车产业也会继续与日常生活息息相关。查理和我都相信,未来的世界将会由伯克希尔来定制,我们对此感到幸运并将不辱使命。

内在价值

查理和我已经多次讨论过商业内在价值,我们不可能告诉你一个确切的数字(事实上,其他公司也不可能做到)。在我们2010年年度报告中,我们曾经指出过三个关键因素,其中一个对于伯克希尔的内在价值起到决定性意义。

以下是其中两个关键因素的最新情况:2014年我们的每股投资增长了8.4%,达到了140123美元。我们在保险和投资之外的业务收益增长了19%,达到了每股10847美元。

自从1970年以来,我们的每股投资年化增长率达到了19%,盈利增长则为20.6%。这样的表现确保了伯克希尔股价过去44年来取得类似的增速。查理和我希望能够做到面面俱到,但我们首要目标还是增加营收。 也正因此,去年我们欣然用所持的Phillips 66及Graham Holdings公司股权交换了其资产,并计划在2015年对宝洁旗下的金霸王如法炮制。

*****************

下面,让我们来看看伯克希尔的四项主要业务。每一项的资产负债表和营收特点都与其他业务明显不同。所以我们将其当作四项独立业务来呈现,我和查理对此已有共识(尽管将它们放在同一个篮子里有显著且持久的优势)。如果你我位置对换,你是做报告的经理而我们是未到场的股东,我们想要获知的信息正是我们如今要为你提供的。(当然位置对换只是假设而已!)

保险

首先是保险业务,这是公司的核心业务。自从1967年以来,保险业务一直是公司业绩增长的关键引擎。当时我们以860万美元的价格收购了National Indemnity 和National Fire & Marine。这笔收购对于公司的意义十分深远,虽然其过程十分简单。

我的朋友——两家公司实际控股股东Jack Ringwalt来到我的办公室表示希望出售公司,15分钟后,我们就达成了一致。Jack的公司并没有接受外部公司的审计,我也没有对此做出任何要求。这是因为 1)Jack是一个诚实的人;2)如果收购过程过于繁琐的话,他可能就会放弃交易了。

收购合约就这样完成了,双方都没有请律师到场。这笔交易是伯克希尔最成功的一笔交易,至今为止National Indemnity的GAAP净值达到1110亿美元,超过了全球其他所有保险公司的总和。

公司介入财产意外险的一个重要原因是其独特的金融特性。保险公司可以先收取保费,然后支付赔偿金。在极端情况下,比如工伤赔偿,保险公司支付过程可能会持续数十年之久。这种先收钱后赔钱的模式可以让保险公司拥有大量的现金,也就是所谓的浮存金。

公司可以利用浮存金进行投资并获取收益。尽管个人保单处于不断变化的状态,但是整体浮存金规模通常都会和保费保持相对稳定的比例。因此长期来看,我们的业务和浮存金都持续增长。以下是1970-2014年公司浮存金增长情况:

Year Float (in $ millions)

1970 $ 39

1980 237

1990 1,632

2000 27,871

2010 65,832

2014 83,921

对于公司而言,浮存金进一步增长是个艰巨任务。不过从好的方面来看,GEICO和我们新的保险业务都会保持理想的增长速度。National Indemnity的再保险业务保单大幅减少导致浮存金在下降。但是即便我们的浮存金出现下滑,其速率也会十分平缓,每年下滑不会超过3%。保险业务的特性决定了我们拥有的现金资源肯定可以满足短期的偿付需求。这个优势是伯克希尔长盛不衰的关键。

如果我们的保费收入超过了费用和最终偿付金的总额,我们将获得承保利润。这增加了我们的保险浮存金产生的投资收入。当这种利润产生时,比使用这笔意外之财更棒的是,持有这些钱能带来额外收益。

不幸的是,所有保险公司都想实现这一令人愉悦的目标。这产生了激烈的竞争,其激烈程度常常让整个财产保险行业以巨额损失的代价进行运营。这个损失实际上就是保险行业为持有浮存金支付的成本。尽管保险公司享受着浮存金带来的好处,但竞争几乎保证了保险公司的收入会继续惨淡。和美国其他行业的公司相比,保险公司在有形净资产上获得的回报较低。美国长期的低利率让浮存金获得的利息收入有所减少,因此加剧了行业的利润下滑问题。

正如在报告第一部分所说的那样,伯克希尔现在已经连续12年在承保盈利的状况下运营。这段期间内,我们的税前利润达到240亿美元。展望未来,我相信我们将在许多年内继续在盈利的情况下承销保单。这是我们保险经理每日都要关注的事。这些经理知道浮存金是有价值的,但是不佳的承销结果可能会抵消掉浮存金带来的收益。虽然所有的保险公司都会提这一点,但伯克希尔把这一点奉为圭臬。

那么,我们的浮存金是如何影响内在价值的?当我们计算伯克希尔账面价值时,浮存金的总额被作为负债减掉,就好像我们明天就要将其全部支付,而无法补充。不过,将浮存金严格视作负债是错误的。它应该被看作一种循环基金。每天,我们支付旧的索赔和相关费用——2014年,我们向600万索赔人支付了227亿美元——这减少了我们的浮存金。但同时,我们每天获得新的业务,收取保费,增加浮存金。

如果我们的循环浮存金没有成本并且可以长期持久,那该负债的真正价值会显著低于会计上认定的价值。永远拥有1美元——因为新业务会替代旧的索赔——和拥有明天就将失去的1美元是两件完全不同的事。然而,在GAAP下,这两种类型的负债被认为是相同的。

155亿美元的“商誉”资产是对这被夸大负债的一种抵消。这些商誉资产在我们购买保险公司时产生,这增加了账面价值。这种商誉体现了我们为保险公司获得浮存金能力支付的价格。然而,商誉并没有实际的价值。举例来说,如果一个保险公司维持高额的、长期的承保损失,任何账面上的商誉资产都应被视作是毫无价值的,无论原始成本是多少。

幸运的是,伯克希尔并不是这样。查理和我相信,我们保险公司的商誉存在真正的经济价值,且远超其历史价值。当我们收购类似的保险公司时,我们会很乐意为它们的浮存金支付费用。在目前的会计制度下,这种价值永远不会进入账面价值。但我可以保证这是真的。这就是我们相信伯克希尔内在商业价值远高于其账面价值的一大原因。

*****************

伯克希尔吸引人的保险经济模式之所以存在,都是因为我们拥有杰出的经理。他们以严格的操作运营难以复制的商业模式。让我来向你们介绍几个主要的业务部门。

首先,浮存金规模最大的是由Ajit Jain管理的Berkshire Hathaway Reinsurance Group。Ajit为别人没有意愿或能力承担的风险投保。他的操作结合了能力、速度和果断。更重要的是,他的思维方式在保险界独一无二。然而,他从没将伯克希尔暴露在不适合我们资源的风险之中。

事实上,我们在规避风险上远比其他大型保险公司要谨慎。举例来说,如果保险行业因天灾而遭受2500亿美元的损失——这一损失大约为保险业经历过最大损失的三倍——伯克希尔作为整体依然将在该年度获得高额利润,因其业务线非常广泛。我们依然将拥有充足的现金,并将在波动的市场中寻找大的机会。而其他的主要保险公司,或是再保险公司将损失惨重,甚至面临破产。

Ajit的承销能力无人能及。他的大脑是一个创意工厂。他一直在寻找新的业务加入目前的组合中。去年,我向你们介绍了他建立的Berkshire Hathaway Specialty Insurance (BHSI)。这将我们带入了商业保险领域,并使我们立即受到了美国主要保险经纪和公司风险经理的欢迎。

BHSI现在由Peter Eastwood领导。他是一个富有经验的承销人,在保险行业受人尊重。在2014年,Peter扩大了他富有才华的部门,进军国际业务,扩大了保险业务条线。我们重申去年的预计,BHSI将会成为伯克希尔的重要资产,将在未来数年产生数十亿的业务。

*****************

我们还有另一个强大的再保险公司Gerneral Re,该公司由Tad Montross管理。

本质上,一个稳健的保险公司需要遵守四大规则:它必须(1)理解所有会让保单发生损失的风险;(2)谨慎的评估风险发生的可能性以及其可能造成的损失;(3)设定保费。平均而言,保费需要高于可能发生的损失以及运营费用的总和;(4)愿意在无法获得合适保费的情况下放手。

许多保险公司都遵守前三条规则,却忽视了第四条。他们无法拒绝竞争对手正在积极争取的业务。老话说:“别人在做,我们就必须做。”这个问题在许多行业都有所体现,但在保险行业尤为突出。

Tad遵守了这四条戒律,而这体现在了他的成果上。在他的管理下,General Re的巨额浮存金一直在产生额外收益,我们预计这种情况将大体继续。我们尤其热衷于General Re的国际人寿再保险业务。自我们1998年收购该公司以来,该业务就一直稳定增长且保持盈利。

在我们购买General Re后不久,它受到了一些问题的困扰。这让不少评论员——包括我自己——一度相信我犯了一个巨大的错误。但这已经过去很久了。General Re现在是一块宝石。

*****************

最后,还有GEICO。GEICO由Tony Nicely管理,他18岁就加入公司,到2014年已经为公司服务了53年。Tony在1993年成为公司CEO,之后该公司表现亮眼。没有比Tony更好的经理了。

GEICO的成本优势是让该公司持续扩大市场份额的主要原因(1995年伯克希尔·哈撒韦公司刚刚收购GEICO的时候,它的市场份额是2.5%,而2014年我们的市场份额达到了10.8%)。GEICO的低成本成为了一道竞争对手无法逾越的壕沟。我们的小壁虎(gecko;GEICO的广告形象是一只操着伦敦口音的绿色壁虎)不知疲倦地告诉美国人GEICO如何为他们省钱。我不得不说,小壁虎有一种让人产生好感的品质,即他工作不需要报酬。不同于任何一个人类发言人,他从不被自己的名誉冲昏头脑,也从不提醒我们他干得多么出色。我喜欢这个小家伙。

除了拥有三个主要的保险公司外,我们还有一些其他的小公司,他们大部分都还在保险业的角落辛勤地耕耘。总体而言,这些公司成长非常好,稳定地创造着承保利润。在过去十年中,他们从承保业务赚得了29.5亿美元收入,同时浮存金从17亿美元增长到了86亿美元。查理和我都非常珍惜这些公司和他们的经理人。

简单来说,保险业是销售承诺。“顾客”现在付钱,保险公司承诺,如果未来某件客户不希望发生的事情发生了,就向客户付钱。

有时候这些承诺可能几十年都不会兑现(比如一位客户在20多岁买了一份人寿保险)。因此,保险公司履行承诺的意愿和能力都很重要,即便是在付款期遇上经济危机。

伯克希尔·哈撒韦公司在履行承诺方面无人可比,这一点在近几年已经被世界上各个最大最资深的财产保险公司认可。这些公司都希望从规模巨大、时间超长的负债中摆脱出来。也就是说,这些保险公司希望将这些负债“割让”给再保险公司,由于大多数负债都是因索赔出现的损失,因此他们需要一个好的再保险公司:如果一个再保险公司不能履约,原先的保险公司就会有风险。因此,如果一个再保险公司陷入资金困难,将对那些负债累累的保险公司构成很大威胁。

去年,我们签下一个保费高达30亿美元的保单,这奠定了我们的行业领先地位。我相信这个保单只逊于我们自己在2007年拿下的Lloyd’s保单,其保费高达71亿美元。

事实上,据我所知历史上只有8个财险和意外险保单的单笔保费超过10亿美元。没错,全部都是伯克希尔·哈撒韦公司出具的。其中有些合约要求我们50年甚至更久之后赔付。当保险公司需要这种类型的赔付承诺时,伯克希尔·哈撒韦是唯一能够兑现的公司。

*****************

伯克希尔·哈撒韦公司伟大的经理人、卓越的金融能力、以及许多独特的商业模式在保险业中形成了门槛。这些优势是伯克希尔·哈撒韦公司的巨大财富,长远来看,会为股东们创造更大的利益。

受监管的资产密集型业务

我们主要有两家公司, 美国伯灵顿北方圣太菲铁路运输公司(BNSF)和伯克希尔·哈撒韦能源公司(BHE),他们拥有共同的特点,而这些特点又有别于我们的其他业务。所以,我们把他们的各项统计数据从我们GAAP的负债表和收益表中分离出来,在这封信中单独来谈。

这两家公司的一大共同点是对长期受监管资产进行大量投资。这些资产部分由大规模长期债务支撑,但不由伯克希尔·哈撒韦公司担保。这些资产并不需要我们的信贷支持,因为即使在经济状况恶化时,它们的盈利能力也远超其利率负担。比如,去年BNSF的利息偿付倍数是8比1。(我们对利息偿付率的定义是税前收益/利息,而不是税息折旧及摊销前利润/利息,尽管后者常用,但我们觉得有严重的纰漏。)

对于BHE而言,有两个因素保证公司能在所有情况下偿付债务支出。第一个对于所有公共事业项目很常见:抗衰退收益,这来自于这些公司提供的独家服务。第二个只有少数几个公共事业项目享有,即多样化的收入来源,这让我们免于因任何单一监管机构而遭受损失。最近,我们扩大了这一基础。我们用30亿美元收购了AltaLink,主营电力转换系统,为加拿大亚伯达省(Alberta)85%的人口提供服务。通过多样化收入来源,加上母公司的内在优势,BHE及其公共事业部门大幅度降低了负债。这种模式让我们的公司和客户受益。

每天,这两家子公司都在为美国经济提供重要动力:

BNSF承担了15%的城市间运输量(按吨公里计算),无论是公路、铁路、水路、航空或是管道。我们比以前的运输量更大,这让BNSF成为美国经济循环中最为重要的一部分。

像所有其他铁路运输一样,BNSF也提供高效环保的货物运输,一加仑柴油能将一吨货物运输500英里。卡车完成同样的任务要消耗4倍的能源。

BHE的公共事业项目在11个州为零售客户提供服务。没有别的公共事业公司比它服务范围更广。此外,我们在再生能源方面也是领先的:从十年前开始,BHE提供了美国6%的风能发电量和7%的太阳能发电量。除此之外,BHE还拥有两条管道,输送占美国消费量8%的天然气,还拥有最近收购的加拿大电力转换公司,以及在英国和菲律宾的大型电力公司。我们还将在未来数十年收购和建造更多的公共事业项目。

BHE之所以能做这些投资,是因为它能留存全部收益。事实上,目前来看,去年BHE留存的收益比美国其他任何一家电力公司都要多。我们和监管部门都认为这种100%留存收益政策(retention policy)具有很大优势。这也将让BHE未来数年内在行业中独领风骚。

当BHE完成这些目前在建的公共事业项目时,公司整个再生能源资产组合将花费150亿美元。同时,我们还有其他传统项目,也要花费数十亿美元。只要他们能带来合理回报,我们乐于做出这些投入。而且,我对未来的政府监管措施非常有信心。

我们的信心既来自于我们过去的经验,又来自于我们相信社会对交通和能源有永久的投资需求。确保资金稳定流入重要项目符合政府自身利益。同时,做这些项目投资对我们也是有利的,它让我们赢得了政府以及它所代表的人民的信任。

一如往常,去年BHE完全达到了该目标,我们的费率一直很低,我们的客户满意度很高,我们的员工保障也是行业内最好的。

BNSF方面的情况,就像我之前提过的一样,2014年表现的并不好,这一年的铁路行业令很多顾客失望,尽管BNSF近几年的资本支出创了纪录新高,远超其主要竞争对手——联合太平洋铁路公司(Union Pacific)。

两家铁路公司的收入规模基本相等,但我们的货运量更大。不过去年我们的服务还是出现了比Union Pacific更多的问题,结果就是我们失去了部分市场份额。而且Union Pacific去年比我们盈利高出的规模创下了历史记录。显然,我们还有很多工作要做。

但我们也没有浪费时间:就像我早先提到的,我们将在2015年支出60亿美元以改善我们的铁路运营。这笔钱预计将占到今年收入的26%。这么大规模的支出在整个铁路行业内都很罕见。我们2009-2013年平均支出占比是18%,而Union Pacific对未来的计划是16~17%。我们大规模的投资将很快带来更大的运力和更好的服务,盈利也会很快改善。

下面是伯克希尔·哈撒韦能源公司(BHE)和伯灵顿北方圣太菲铁路运输公司(BNSF)的一些主要财务数据:

制造业,服务业和零售业情况

伯克希尔这部分的经营我将尽可能全面地叙述,首先让我们看一下这些部门的财务摘要:

我们的收入和支出数据符合公认会计准则(GAAP)。但是上面的运营费用则是非公认会计准则的(non-GAAP),并且不包含一些采购会计项目(主要是一些无形资产的摊销)。我们用此方法呈现这些数据是因为我和查理都认为,这些调整过的数字可以更准确地反映真实支出和利润情况。

我不会一一解释所有的调整,因为其中一些变化微小且不易解释,但是一些严肃的投资者应该理解不同无形资产的性质。一些无形资产的价值会随着时间的推移而损耗殆尽,而另外一些的价值却完全不会出现损失。例如软件,其摊销费用就是实实在在的费用。而其它一些无形资产是不应被“摊销”的,比如客户关系。如果通过采购会计规则计算显然不能反映真实情况。

在报告49页的GAAP合规数据中,有11.5亿美元的摊销费用作为支出项被扣除。我们认为其中只有20%是“真实的”,“不真实”部分的费用曾经在伯克希尔是不存在的,但是随着我们不断收购公司,这些费用变得越来越大,之后也应该会延续这样的趋势。

在报告67页的GAAP合规表格中给出了目前我们的无形资产。我们目前还有74亿美元的无形资产有待摊销,其中41亿美元将在未来五年中摊销完毕。当然,最终所有非真实成本将全部被冲销。到时财报上的盈利将增长,尽管真实的盈利可能是持平的。

但我们想强调,折旧费是不同的:我们上报的每一分折旧费用都是真实成本。这一点也适用于其他大部分公司。如果公司CEO把EBITDA(未计利息、税项、折旧及摊销前利润)作为估值指南来兜售,他们多半是在说谎。

我们的公开收入报告仍将遵照GAAP准则。但为了贴近现实,你要记得把我们上报的大部分摊销费用加回来。

*****************

回到我们制造业、服务和零售业的众多业务上,我们出售的产品涵盖面甚广,从棒棒糖到飞机不等。以未加杠杆的有型资产净额计算,其中一些行业的业务受益于良好的经济形势,实现的税后利润高达25%至逾100%。其他一些行业的利润在12%至20%间。不过,有几家公司的回报非常差,这是我在资本配置时犯下的一些严重错误。我并未被误导,只是在评估公司和产业的经济动态时犯了错误。

幸运的是,我一般情况下只在相对较小的收购决定上犯错。我们的大宗收购案表现普遍不错,个别案例则是非常不错。但我在购买公司或股票时依然会犯错,并非所有事情都按计划运转。

若从单一公司实体来看,这一集团内的公司都是优秀企业。尽管他们持有大量超额现金,且几乎没有举债,但他们2014年平均有形资产净额达到240亿美元,税后挣得18.7%的利润。

当然,如果是在价格过高的时候买入,良好经济形势下所做的交易可能是一笔不佳投资。我们为大部分业务的有形资产净额支付了大量溢价,这笔开支在我们公布的数据中有所反映。不过我们为此投入的资本获得了可观的回报。而且,这些业务的内在价值总体来说超出了它们的账面价值,这部分溢价相当不错,而且很可能会扩大。即便如此,保险业和受监管行业的内在价值和账面价值差距还是很大。而这才产生了真正的大赢家。

*****************

在这个集团,我们有太多公司想要一一评论。而且他们目前与潜在的竞争对手都会读这份报告。在一些业务上,如果其他人知道了某些数字,我们可能失去竞争优势。因此对于那些对伯克希尔·哈撒韦估值没有实质性影响的业务,我们就不披露那些非必要数据了。不过你可以在97-100页上找到我们业务运营的大量细节。

金融和理财产品

今年这一领域包括了Marmon规模可观的租赁业务,其业务包括有轨车、集装箱和起重机租赁。我们还重述了过去两年的状况以反映该调整。我们为何这么做?我们一度拥有Marmon控股旗下大量的少数股权,因此我认为把公司的所有业务都放在一起更易理解。但如今我们实际上已拥有Marmon 100%的股权,因此我认为,把Marmon的租赁业务包含在这一章节里,能让你对我们不同业务有更多洞见。

我们其他的租赁业务是由CORT(家具)和XTRA(半挂车)进行的。这些公司都是行业先锋,且随着美国经济走强,他们的收入已大幅增加。这两家公司在新设备上投入的资金比他们许多竞争者都多,而这正带来回报。

Kevin Clayton再次带领全美最大的住房建筑商Clayton Homes取得了行业领先的成绩。去年,Clayton售出了30871套房,约占美国人购买预制房总数的45%。当我们在2003年以17亿美元价格买入Clayton时,其市场份额仅为14%。

Clayton收入的关键在于该公司拥有的130亿美元按揭贷款投资组合。在2008年和2009年金融危机时期,当房地产融资枯竭时,Clayton有能力维持放贷是因为有伯克希尔·哈撒韦的支持。事实上,在金融危机时期,我们为自己的公司提供资金的同时,还在持续为竞争对手的零售销售提供资金。

Clayton的许多借款人都是低收入者,信用一般。但因公司明智的放贷操作,其投资组合在经济衰退时期也表现良好,这也意味着我们的借款人中,相当高比例的人都保住了自己的房子。在许多情况下,我们蓝领借款人的信誉被证明要远好于高收入者。

在Marmon的有轨电车业务中,租赁利率在过去几年里显著改善。但该业务的性质是,我们每年仅有20%左右的租赁合同到期。因此,定价上涨只会在我们的收入上逐步反映出来。不过这是个强劲的趋势。我们总计10.5万辆车的车队包含大量的油罐车,但只有8%用于运输原油。

还有一件重要的事情你们需要知道:不像许多其他租赁商,我们自己生产油罐车,每年约生产6000辆。我们把油罐车从生产线转移至租赁线,不会计提任何利润。因此从财务报表上看,我们的车队价格低廉。该数字与“零售”价格的差距只会通过每年小额的折旧费用,慢慢反映在我们的收益中。因为上述及其他原因,Marmon车队的价值远高于财报上的50亿美元这个数字。

投资

以下是截至去年年末,伯克希尔投资的市值最大的15只普通股。

伯克希尔还有一个主要的股权投资并未计入上表:我们在2021年9月以前任何时间都可以以50亿美元的价格买入7亿股美国银行的股票。在去年年末,这些股票市值是125亿美元。我们可能会在期权到期日之前才行权。同时,我们的投资者必须意识到,美国银行实质上是我们的第四大股权投资,并且是我们极为重视的一项投资。

细心的读者将注意到,Tesco去年年末还在上面这个列表里,但现在已经不在了。我很惭愧,一个细心的投资者应该更早卖掉Tesco的股票。我们在Tesco股票上太拖拉,这是个巨大的错误。

到2012年年末,我们持有4.15亿股Tesco。Tesco在当时和今天都是英国最大的食品零售商,它在其他国家也做的不错。我们这项投资的成本是23亿美元,其市值和成本接近。

2013年,我遗憾的发现Tesco当时的管理层卖掉了1.14亿股自己持有的公司股票,赚了4300万美元。我的Tesco股票卖得太慢,造成很大的潜在损失。

2014年,Tesco的问题不断加剧。公司股价下跌、利润率下滑,财务问题显现。在商业世界里,坏消息总是连环出现:你在厨房里看到一只蟑螂;随着时间流逝,你就会看到这只蟑螂的亲戚。

我们去年全年卖光了Tesco的股票。我们税后的损失是4.44亿美元,约为伯克希尔净值的0.2%。过去50年,我们只有一次投资损失超过我们净值的2%;此外还有两次投资损失超过伯克希尔净值的1%。这三笔投资都发生在1974-1975年,当时我们将那些股票贱卖,以买入其他更便宜的股票。

我们的投资业绩一直不错,这搭了大环境的顺风车。1964-2014期间,标普500指数从84点涨到2059点。如果计算复利,标普500产生的总体回报是11,196%。同期,美元的购买力下跌了87%。

对于投资者而言,美元和美股表现的差异,传递出一个非常重要的信息。我们2011年年报中提到,投资就是把现在的购买力转移给别人,同时合理预期未来获得更多的购买力(扣除名义收益征税后)。

过去50年的经验显示,将钱投资在一系列分散的美国公司里比购买与美元相关的债券更为安全。再之前的50年里(包括大萧条和两次世界大战),这一经验也适用。投资者要记住历史。在某些意义上来说,这条经验也适用于下个世纪。

相对于现金而言,股票波动性总是更大。但长期来看,以货币为基础的投资工具,要比一个分散的股票投资组合风险高得多。当然,后者所需的管理费和手续费不能太高。在商学院里,很少有人教授这一观点。商学院多半将波动性和风险划等号。虽然这种书生气的假设让教学更容易,但这是错的:波动性和风险不是一回事。一些流行的公式,将学生和投资者领入歧途。

当然,短期持有股票(比如一天、一周或者一年),相对于持有现金相关的投资风险要高得多。这对于一些投资者而言是很重要的。比如,资产价格下降可能威胁到投行的生存,因为价格大跌可能迫使他们卖出证券,进一步打压市场。此外,任何对资金有短期需求的投资者都应该保留适当的钱在国债和银行存款里。

大部分投资者都可以、也应该把投资时限设置为数十年,短期的价格变动是不重要的。他们应该关注长期购买力的增加。对于这些投资者,在一段较长的时间里,购买一个分散的多样化投资组合,比持有美元债券要安全的多。

相反,如果投资者害怕价格波动,错误的把它视为某种风险,他反而可能会做一些高风险的事。你们回忆一下,六年前有权威人士警告股价会下跌,建议你投资“安全”的国债或者银行存单。如果你真的听了这些劝告,那么现在只有微薄的回报,很难愉快的退休了。(标普500指数当时低于700点,现在约为2100点。)如果他们不担心毫无意义的价格波动,当时买了一些低成本的指数基金,现在的回报能保证有不错的生活。因为这些基金不但股息在增加,本身的价格也在上涨(当然这其中也有很多起伏)。

投资者本身的行为可能会让持有股票变成某种高风险行为,许多人都有这个问题。积极的交易,试图“抓准”市场的波动,不充分的多元投资,向基金经理和顾问支付不必要且高昂的费用,用借来的钱做投资,这些行为都可能会摧毁你的丰厚回报。如果你一直持有的话就不会有这些风险。投资者不应该用借来的钱投资,因为市场中任何时候都有可能发生意想不到的事情。没有哪个经济学家、顾问、电视评论员——当然包括我和查理——能告诉你高风险事件什么时候发生。所谓的预测家能填满你的耳朵,但是永远不能填满你的钱包。

以上列出的“投资原罪”并不只是说给那些“小家伙们”听的。大型机构投资者群体,通常也会跑输简单的指数基金投资者。其中一个重要的原因就是费用:许多机构投资者向咨询机构支付巨额的费用,而这些机构推荐了费用高昂的经理。这是一场愚蠢者的游戏。

当然,也有一些投资经理非常优秀,但从短期看难以辨别是运气还是天才。许多投资顾问索取高额费用的本领远远高于提供高额回报,事实上他们的核心竞争力是销售能力。不管是大投资者还是小投资者,与其听他们的花言巧语,不如读一读Jack Bogle写的《The Little Book of Common Sense Investing》这本书。

几十年前,格雷厄姆在反省投资失败的教训时,引用了一句莎士比亚名言:“亲爱的布鲁图斯,错误不在星星,而在我们自己。”

2013

Berkshire’s gain in net worth during 2013 was $34.2 billion. That gain was after our deducting $1.8 billion of charges – meaningless economically, as I will explain later – that arose from our purchase of the minority interests in Marmon and Iscar. After those charges, the per-share book value of both our Class A and Class B stock increased by 18.2%. Over the last 49 years (that is, since present management took over), book value has grown from $19 to $134,973, a rate of 19.7% compounded annually.*

2013 年,伯克希尔的净值增长了 342 亿美元。这是抵消了 18 亿美元的账面冲销后的数据,账面冲销源于我们购买 Marmon 和 Iscar 的少数股权——这些冲销没有实质上的经济意义,我后面会解释。扣除上述摊销费用后,伯克希尔的 A 级和 B 级股票每股账面价值增长了 18.2%。过去的 49 年(即从现任的管理层接手以来),我们的每股账面价值从 19 美元增长到 134,973美元,复合增长率 19.7%。

On the facing page, we show our long-standing performance measurement: The yearly change inBerkshire’s per-share book value versus the market performance of the S&P 500. What counts, of course, is per share intrinsic value. But that’s a subjective figure, and book value is useful as arough tracking indicator. (An extended discussion of intrinsic value is included in our Owner-Related Business Principles on pages 103 – 108. Those principles have been included in

our reports for 30 years, and we urge new and prospective shareholders to read them.)封面上是我们的业绩衡量标准:每年伯克希尔每股账面价值的变动和标普 500 指数的比较。当然真正有意义的是每股内在价值。但内资价值是一个主观的数字,每股账面价值则是内在 价值一个有用的参考。(关于内在价值,更详细的讨论请参考我们的股东手册 103-108 页。30 多年来,这些原则一直印在我们的股东手册上,我们希望新加入的以及有兴趣成为股东 的投资者都阅读这部分内容。)

As I’ve long told you, Berkshire’s intrinsic value far exceeds its book value. Moreover, the difference has widened considerably in recent years. That’s why our 2012 decision to authorizethe repurchase of shares at 120% of book value made sense. Purchases at that level benefit continuing shareholders because per-share intrinsic value exceeds that percentage of book value by a meaningful amount. We did not purchase shares during 2013, however, because the stock price did not descend to the 120% level. If it does, we will be aggressive.我已经说过,伯克希尔的内在价值远超账面价值。并且两者之间的差距近年来显著扩大。这 也是我们在 2012 年以账面价值 120%的价格回购公司股票的原因。在这个价位回购股票有利 于继续持有的股东,因为公司的每股内在价值超过了账面价值一大截。2013 年我们没有回 购股票,原因是股价一直没有掉到账面价值 120%的价位。要不然我们会积极回购的。

Charlie Munger, Berkshire’s vice chairman and my partner, and I believe both Berkshire’s book value and intrinsic value will outperform the S&P in years when the market is down ormoderately up. We expect to fall short, though, in years when the market is strong – as we did in 2013. We have underperformed in ten of our 49 years, with all but one of our shortfalls occurring when the S&P gain exceeded 15%.公司的副董事长,我的合伙人,查理·芒格和我都相信,在市场下跌或者上涨缓慢的年份,伯克希尔的账面价值和内在价值增速都会战胜标普指数。在市场强势上涨的年份——比如刚 刚过去的 2013 年,我们一般会暂时落后。过去 49 年里,我们曾有 10 年跑输市场,其中只 有一次标普指数上涨不到 15%。

Over the stock market cycle between year ends 2007 and 2013, we overperformed the S&P. Through full cycles in future years, we expect to do that again. If we fail to do so, we will not have earned our pay. After all, you could always own an index fund and be assured of S&P results. 2007-2013 年这个周期里,我们成功跑赢了标普指数。在未来的周期中,我们也一样会跑赢 市场。如果没有做到这一点,我们将愧对于自己的工资。因为大家始终可以买一只指数基金 来获得和标普 500 一样的收益。

The Year at Berkshire今年的伯克希尔

On the operating front, just about everything turned out well for us last year – in certain cases very well. Let me count the ways:运营方面,过去的一年结果很不错——某些方面甚至非常棒。请看下文:

We completed two large acquisitions, spending almost $18 billion to purchase all of NV Energy and a major interest in H. J. Heinz. Both companies fit us well and will be prospering a century from now.

我们完成了两项大型收购,花了 180 亿美元完全买下 NV Energy,以及亨氏(H.J. Heinz)2的大笔股权。两家公司和我们都非常契合,而且它们的生意都还会红火一个世纪。

With the Heinz purchase, moreover, we created a partnership template that may be used by Berkshire in future acquisitions of size. Here, we teamed up with investors at 3G

Capital, a firm led by my friend, Jorge Paulo Lemann. His talented associates – Bernardo Hees, Heinz’s new CEO, and Alex Behring, its Chairman – are responsible for operations.在亨氏的收购中,我们创造了一个未来伯克希尔可能还会使用的合作模式。具体来说,我们和 3G Capital 的投资者合作完成了收购。3G Capital 是由我的朋友 Jorge Paulo Lemann3领导的一家公司。他的天才合伙人——Bernardo Hees,亨氏的新 CEO,以及Alex Behring,公司的董事长,将会负责公司未来的运营。

Berkshire is the financing partner. In that role, we purchased $8 billion of Heinz preferred stock that carries a 9% coupon but also possesses other features that should increase thepreferred’s annual return to 12% or so. Berkshire and 3G each purchased half of the Heinz common stock for $4.25 billion.伯克希尔扮演的角色是财务合伙人。作为财务合伙人,我们花 80 亿美元买下了亨氏 分红率 9%的优先股,并且有权利将每年优先回报提高到 12%。同时伯克希尔和 3G分别出资 42.5 亿美元各买下亨氏一半的普通股。

Though the Heinz acquisition has some similarities to a “private equity” transaction, thereis a crucial difference: Berkshire never intends to sell a share of the company. What we would like, rather, is to buy more, and that could happen: Certain 3G investors may sell some or all of their shares in the future, and we might increase our ownership at such times. Berkshire and 3G could also decide at some point that it would be mutually beneficial if we were to exchange some of our preferred for common shares (at an equity valuation appropriate to the time).我们对亨氏的收购看起来和“私募股权”投资的交易非常相似,但是有着本质的不同: 伯克希尔不打算卖出公司的任何股份。我们喜欢的是购买更多的股份,而且那很可能 发生:3G 的部分投资者将来会把他们的股份转让给我们,于是我们可以提高持股比 例。另外,伯克希尔可以和 3G 协商,在未来某个合适的时间,在对双方都有利的情 况下,将我们的优先股转换为普通股(以当时一个合理的估值)。

Our partnership took control of Heinz in June, and operating results so far are

encouraging. Only minor earnings from Heinz, however, are reflected in those we report for Berkshire this year: One-time charges incurred in the purchase and subsequent restructuring of operations totaled $1.3 billion. Earnings in 2014 will be substantial.(去年)6 月,我们的合作伙伴接手了亨氏,业绩喜人。但是在伯克希尔的报表上,来自亨氏的利润很小,这是由于收购和业务重组形成了 13 亿美元的一次性摊销。2014年的业绩数字就会变得非常明显。

With Heinz, Berkshire now owns 8.5 companies that, were they stand-alone businesses, would be in the Fortune 500. Only 491.5 to go.

有了亨氏以后,世界 500 强公司里,伯克希尔已经拥有了 8.5 家公司(忽略关联关系 将它们看作独立的公司)。现在还剩 491.5 家等着我们。

NV Energy, purchased for $5.6 billion by MidAmerican Energy, our utility subsidiary, supplies electricity to about 88% of Nevada’s population. This acquisition fits nicely intoour existing electric-utility operation and offers many possibilities for large investments in renewable energy. NV Energy will not be MidAmerican’s last major acquisition.NV Energy,由中美洲能源以 56 亿美元买下,隶属于我们的公共事业板块,为内华达 州 88%的人口供电。这笔收购和我们现有的电力事业相辅相成,并且给我们在可再生 能源的几个大项目提供了许多机会。NV Energy 不会是中美洲能源的最后一个大型收 购。

MidAmerican is one of our “Powerhouse Five” – a collection of large non-insurance businesses that, in aggregate, had a record $10.8 billion of pre-tax earnings in 2013, up $758 million from 2012. The other companies in this sainted group are BNSF, Iscar, Lubrizol and Marmon.MidAmerican Energy4(中美洲能源)是我们的“五驾马车”之一——我们最大的 5家非保险公司。2013 年中美洲能源税前利润创纪录地达到 108 亿美元,而 2012 年仅有 7.58 亿。其他的 4 架马车分别是 BNSF(伯灵顿北方圣特菲铁路公司)、Iscar(伊斯卡)6、Lubrizol(路博润)7和 Marmon8

Of the five, only MidAmerican, then earning $393 million pre-tax, was owned by Berkshire nine years ago. Subsequently, we purchased another three of the five on an all-cash basis. In acquiring the fifth, BNSF, we paid about 70% of the cost in cash, and, for the remainder, issued shares that increased the number outstanding by 6.1%. In other words, the $10.4 billion gain in annual earnings delivered Berkshire by the five companies over the nine-year span has been accompanied by only minor dilution. That satisfies our goal of not simply growing, but rather increasing per-share results.

5 架马车中,只有中美洲能源是 9 年前伯克希尔就已经拥有的,当时它税前利润 3.93亿。后来,我们相继以现金收购了另外 3 家。收购第五家,也就是 BNSF 的时候,我 们支付了 70%的现金,剩余部分通过增发股票支付,这样我们增发了 6.1%的股份。换句话说,现在 5 驾马车每年贡献给伯克希尔的 104 亿利润,而我们的股票这 9 年来 却只有轻微的稀释。这与我们不单单追求增长,而是要追求每股价值的增长这一目标 相符。

If the U.S. economy continues to improve in 2014, we can expect earnings of our Powerhouse Five to improve also – perhaps by $1 billion or so pre-tax.

如果 2014 年美国经济继续恢复,我们预计 5 驾马车的利润也会随之增长——大致会 增加 10 亿美元左右。

Our many dozens of smaller non-insurance businesses earned $4.7 billion pre-tax last year, up from $3.9 billion in 2012. Here, too, we expect further gains in 2014.非保险业务里,我们其他小一些的公司税前盈利从 2012 年的 39 亿增长到今年的 47亿。预计 2014 年它们也会持续增长。

Berkshire’s extensive insurance operation again operated at an underwriting profit in2013 – that makes 11 years in a row – and increased its float. During that 11-year stretch,our float – money that doesn’t belong to us but that we can invest for Berkshire’s benefit – has grown from $41 billion to $77 billion.

2013 年,伯克希尔最重要的保险业务再次实现了承保盈利——这是连续承保盈利的 第 11 个年头了,浮存金也还在继续增加。11 年来我们的浮存金——那些不属于伯克 希尔,但是我们可以投资并未伯克希尔赚取收益的钱,从 410 亿增加到了 770 亿。

Concurrently, our underwriting profit has aggregated $22 billion pre-tax, including $3 billion realized in 2013. And all of this all began with our 1967 purchase of National Indemnity for $8.6million.

与此同时,我们累计实现了 220 亿税前承保利润,其中 2013 年 30 亿。而这一切,都起始于我们 1967 年以 860 万美元收购了 National Indemnity。

We now own a wide variety of exceptional insurance operations. Best known is GEICO, the car insurer Berkshire acquired in full at yearend 1995 (having for many years prior owned

a partial interest). GEICO in 1996 ranked number seven among U.S. auto insurers. Now, GEICO is number two, having recently passed Allstate. The reasons for this amazing

growth are simple: low prices and reliable service. You can do yourself a favor by calling 1-800-847-7536 or checking Geico.com to see if you, too, can cut your insurance costs.

Buy some of Berkshire’s other products with the savings.现在我们已经拥有多家卓越的保险公司。最为人所熟知的,GEICO, 由 1955 年伯克希 尔完全收购的车险公司(在那之前很多年我们就持有它部分权益了)。1996 年 GEICO在美国车险企业里排名第七。现在它排第二,刚刚超过了 Allstate。它惊人增长的秘 密其实非常简单:便宜的价格和可靠的服务。大家应该打客服电话 1-800-847-7536,或者登录 Geico.com,看看 GEICO 的产品是不是能帮你节省一些保险支出。省下来的 钱可以买些其他伯克希尔的产品。

While Charlie and I search for elephants, our many subsidiaries are regularly making bolt-on acquisitions. Last year, we contracted for 25 of these, scheduled to cost $3.1 billion in aggregate. These transactions ranged from $1.9 million to $1.1 billion in size. Charlie and I encourage these deals. They deploy capital in activities that fit with our existing businesses and that will be managed by our corps of expert managers. The result is no more work for us and more earnings for you. Many more of these bolt-on deals will be made in future years. In aggregate, they will be meaningful.查理和我一直在猎象,我们的公司也在不断进行补强型收购。去年我们一共有 25 笔,总计 31 亿美元的此类收购。这些收购从 190 万到 11 亿美元不等。查理和我都支持这 些收购。它们把资本用在了契合我们现有业务的地方,并且将由我们优秀的经理人团 队管理。结果就是,我们不用干活,大家却在赚钱。未来还会有更多类似的补强型收 购。整体而言,它们带来的意义非凡。

Last year we invested $3.5 billion in the surest sort of bolt-on: the purchase of additional shares in two wonderful businesses that we already controlled. In one case – Marmon –our purchases brought us to the 100% ownership we had signed up for in 2008. In the other instance – Iscar – the Wertheimer family elected to exercise a put option it held, selling us the 20% of the business it retained when we bought control in 2006.去年我们投资了 35 亿,用于确定无疑的补强型投资:购买了两家我们已经拥有控制 权公司的剩余股权。第一个是 Marmon,根据 2008 年的协议我们获得了 Marnon 100%的权益。另一个是 Iscar,Wertheimer 家族决定行使它的卖出权,将其持有公司的 20%股份转让给我们。2006 年我们已经获得了公司的控制权。

These purchases added about $300 million pre-tax to our current earning power and also delivered us $800 million of cash. Meanwhile, the same nonsensical accounting rule that Idescribed in last year’s letter required that we enter these purchases on our books at $1.8 billion less than we paid, a process that reduced Berkshire’s book value. (The charge wasmade to “capital in excess of par value”; figure that one out.) This weird accounting, youshould understand, instantly increased Berkshire’s excess of intrinsic value over book value by the same $1.8 billion.

两笔收购让我们增加了 3 亿的税前利润,带来 8 亿的现金流。但是去年的信中已经讲 过的,“虚幻”的会计准则要求我们以低于支付金额 18 亿的价格对它入账,于是减少 了伯克希尔的账面价值。(这项费用应该记在“超过账面价值的资本”项目下;一个 报表上没有的项目)。大家应该明白,这条怪异的会计要求使得伯克希尔内在价值和 账面价值的差距增加了 18 亿。

Our subsidiaries spent a record $11 billion on plant and equipment during 2013, roughly twice our depreciation charge. About 89% of that money was spent in the United States. Though we invest abroad as well, the mother lode of opportunity resides in America. 2013 年,伯克希尔所属企业在厂房、设备上的资本开支达到 110 亿,几乎是折旧额 的 2 倍。大约 89%的钱投在了美国。我们也在国外投资,但是投资机会的主矿脉还是 在美国。

In a year in which most equity managers found it impossible to outperform the S&P 500, both Todd Combs and Ted Weschler handily did so. Each now runs a portfolio exceeding$7 billion. They’ve earned it.

去年多数投资经理没能战胜标普 500,但是 Todd Combs 和 Ted Weschler 轻松做到了。他们各自管理的组合都超过了 70 亿美元。他们应得的。

I must again confess that their investments outperformed mine. (Charlie says I should add“by a lot.”) If such humiliating comparisons continue, I’ll have no choice but to ceasetalking about them.我不得不坦白,他们的投资业绩超过了我。(查理提醒我应该加上“超过了一大截”。) 如果这种令人惭愧的对比继续下去,我就只好闭口不提他俩了。

Todd and Ted have also created significant value for you in several matters unrelated to their portfolio activities. Their contributions are just beginning: Both men have Berkshire blood in their veins.除了投资赚钱以外,Todd 和 Ted 还在诸多方面为大家创造了价值。他们带来的价值 只是小荷才露尖尖角:他们都流淌着伯克希尔的血。

Regulated, Capital-Intensive Businesses受管制的、资本密集型业务

“Though there are many regulatory restraints in the utility industry, it’s possible that we will makeadditional commitments in the field. If we do, the amounts involved could be large.”

— 1999 Annual Report

“虽然公用事业充满管制,我们还是有机会进行一些投资。一旦我们决定投资,一定是大手 笔。”

——1999 年年报

We have two major operations, BNSF and MidAmerican Energy, that share important characteristics distinguishing them from our other businesses. Consequently, we assign them their own section in this letter and split out their combined financial statistics in our GAAP balance sheet and income statement.这个版块主要有两家公司,BNSF(伯灵顿北方圣特菲铁路公司)和 MidAmercian Energy(中 美洲能源),它们有一些重要共同特点区别于我们其他的公司。所以,我们在这里把它们单 独归为一类进行讨论,并在 GAAP 会计报表中单独列示它们的合并资产负债表和营收表。

A key characteristic of both companies is their huge investment in very long-lived, regulated assets, with these partially funded by large amounts of long-term debt that is not guaranteed by Berkshire. Our credit is in fact not needed because each company has earning power that even under terrible economic conditions will far exceed its interest requirements. Last year, forexample, BNSF’s interest coverage was 9:1. (Our definition of coverage is pre-tax

earnings/interest, not EBITDA/interest, a commonly-used measure we view as seriously flawed.)它们的一个重要特征是,两家公司都有巨额的长期受管制的资产投资,这些资产部分由大额 长期账务支持,伯克希尔并不承担相关的债务责任。它们实际上并不需要我们的信用支持,因为它们具备良好的盈利能力,即使在恶劣的环境下也能覆盖它们的债务利息。比如在去年 疲软的经济中,BNSF 的利息覆盖倍数是 9:1(。我们对覆盖倍数的定义应该是税前利润/利息,而不是 EBITDA(息税折旧摊销前利润)/利息,一项我们认为被普遍使用的错误指标。)

At MidAmerican, meanwhile, two factors ensure the company’s ability to service its debt underall circumstances. The first is common to all utilities: recession-resistant earnings, which result from these companies exclusively offering an essential service. The second is enjoyed by few other utilities: a great diversity of earnings streams, which shield us from being seriously harmed by any single regulatory body. Now, with the acquisition of NV Energy, MidAmerican’s earnings base has further broadened. This particular strength, supplemented by Berkshire’s ownership,has enabled MidAmerican and its utility subsidiaries to significantly lower their cost of debt. This advantage benefits both us and our customers.在中美洲能源,有两个因素确保它在各种情形下都具有还本付息的能力。第一个因素与其他 公用事业企业相同:抗周期的盈利能力,这源于公司垄断地提供社会必需的服务。第二个因 素则只有少数公用事业公司才具备:多元化的利润来源,这保护我们不会因为监管部门的某 一项措施而遭受重创。收购了 NV Energy 以后,中美洲能源的利润来源进一步扩大了。同时,由于伯克希尔的股东背景,中美洲能源和它的分支机构可以以显著低于同行的利率借债。这 种优势即有利于我们也有利于我们的顾客。

Every day, our two subsidiaries power the American economy in major ways: 每天,我们的两家公司都在驱动着美国经济:

BNSF carries about 15% (measured by ton-miles) of all inter-city freight, whether it is transported by truck, rail, water, air, or pipeline. Indeed, we move more ton-miles of

goods than anyone else, a fact establishing BNSF as the most important artery in oureconomy’s circulatory system. Its hold on the number-one position strengthened in 2013. BNSF 承担了全国 15%(以吨-英里衡量)的城际间货运量,包括公路、铁路、水路、航空以及管道运输。BNSF 的吨-英里运量超过其他任何公司,这个事实意味着 BNSF是全国经济循环系统最重要的大动脉。2013 年它依然保持着其龙头地位。

BNSF, like all railroads, also moves its cargo in an extraordinarily fuel-efficient and environmentally friendly way, carrying a ton of freight about 500 miles on a single gallon of diesel fuel. Trucks taking on the same job guzzle about four times as much fuel.和其他铁路公司一样,BNSF 还以一种非常节约能源和环境友好的方式在运输着货物,它运输一顿货物 500 英里只需一加仑柴油。卡车实现同样的运力大约要使用 4 倍的能 源。

MidAmerican’s utilities serve regulated retail customers in eleven states. No utilitycompany stretches further. In addition, we are the leader in renewables: From a standing start nine years ago, MidAmerican now accounts for 7% of the country’s wind generationcapacity, with more on the way. Our share in solar – most of which is still in construction –is even larger.

中美洲能源的电力设施为 11 个州的零售客户服务。没有任何公用事业公司服务范围 比我们更广。另外,我们是再生能源方面的领导者: 9 年前开始涉足,到目前我们 已经占全国风力发电量的 7%,未来还会更多。我们在太阳能上的份额——虽然大部 分还在建设当中,甚至更高。

MidAmerican can make these investments because it retains all of its earnings. Here’s alittle known fact: Last year MidAmerican retained more dollars of earnings – by far – than any other American electric utility. We and our regulators see this as an important advantage – one almost certain to exist five, ten and twenty years from now.中美洲能源之所以能进行上述投资是因为它留存了所有利润。事实上:去年中美洲能 源迄今为止累计留存的利润超过美国任何其他电力公司。我们和监管部门都把这看作一项重要的优势——一项还会持续 5 年、10 年、20 年的优势。

When our current projects are completed, MidAmerican’s renewables portfolio will have cost $15billion. We relish making such commitments as long as they promise reasonable returns. And, on that front, we put a large amount of trust in future regulation.等我们的在建项目完工后,中美洲能源的可再生能源投资将达到 150 亿。只要这些投资的预 期回报合理,我们都喜欢这样的投资。在这方面,我们给予了未来的监管极大的信任。

Our confidence is justified both by our past experience and by the knowledge that society will forever need massive investments in both transportation and energy. It is in the self-interest of governments to treat capital providers in a manner that will ensure the continued flow of funds

to essential projects. It is meanwhile in our self interest to conduct our operations in a way that earns the approval of our regulators and the people they represent.我们的信心来源于过往的经验,也来源于社会在交通和能源方面会一直需要大量投资的认识。政府为了自己的利益将会合理对待资本提供者,以保证有持续的资金来满足必须的公共项目。从我们自身的利益出发,我们愿意去争取监管者和它们所代表的人民的认可和批准。

Tangible proof of our dedication to that duty was delivered last year in a poll of customer satisfaction covering 52 holding companies and their 101 operating electric utilities. Our MidAmerican group ranked number one, with 95.3% of respondents giving us a “very satisfied” vote and not a single customer rating us “dissatisfied.” The bottom score in the survey, incidentally, was a dismal 34.5%.

去年一份消费者对 52 家控股公司和它们的 101 家电力公司满意度调查的结果,是我们投资 于未来这一决心的有力证明。我们的中美洲能源排名第一,95.3%的被调查者表示“非常满 意”,并且没有一个被调查者表示“不满意”。调查中垫底的公司,仅有 34.5%的满意度。

All three of our companies were ranked far lower by this measure before they were acquired by MidAmerican. The extraordinary customer satisfaction we have achieved is of great importance

as we expand: Regulators in states we hope to enter are glad to see us, knowing we will be responsible operators.我们现有的三家公司在被中美洲能源收购以前的调查中排名远低于现在。优异的消费者满意 度在我们扩张的时候发挥着重要作用:我们希望进入地区的监管部门愿意看到我们的到来,因为他们知道我们是负责任的公司。

Our railroad has been diligent as well in anticipating the needs of its customers. Whatever you may have heard about our country’s crumbling infrastructure in no way applies to BNSF or railroads generally. America’s rail system has never been in better shape, a consequence of huge investments by the industry. We are not, however, resting: BNSF spent $4 billion on the railroad in 2013, double its depreciation charge and a single-year record for any railroad. And, we will spend considerably more in 2014. Like Noah, who foresaw early on the need for dependabletransportation, we know it’s our job to plan ahead.预见到消费者的需求增长,我们的铁路板块也在兢兢业业的工作。你听说的任何关于我们国 家基础设施建设的怨言,都不适用于 BNSF 和铁路行业。美国的铁路系统从未有过今天这样 良好的状态,这是行业巨额投资的成果。当然我们也没闲着:2013 年 BHSF 在铁路上投资了40 亿,是折旧额的两倍,也是有史以来最高的单年投资额。我们可能在 2014 年投资更多。就好像预见到未来交通需求的诺亚一样,我们明白必须未雨绸缪。

Leading our two capital-intensive companies are Greg Abel, at MidAmerican, and the team of Matt Rose and Carl Ice at BNSF. The three are extraordinary managers who have my gratitude and deserve yours as well.

领导我们两家重资本公司的是中美洲能源的 Greg Abel,还有 BNSF 的 Matt Rose 和 Carl Ice团队。他们三人都是卓越的经理人,应该受到我和大家的感谢。

Here are the key figures for their businesses: 以下是他们公司的业务数据:

Ron Peltier continues to build HomeServices, MidAmerican’s real estate brokerage subsidiary.Last year his operation made four acquisitions, the most significant being Fox & Roach, a Philadelphia-based company that is the largest single-market realtor in the country.

Ron Peltire 在继续打造 HomeServices,中美洲能源的房地产经济业务。去年他进行了四次收 购,最主要的是对 Fox & Roach 的收购,一家总部位于费城、全国最大的地区性经纪公司。

HomeServices now has 22,114 agents (listed by geography on page 112), up 38% from 2012. HomeServices also owns 67% of the Prudential and Real Living franchise operations, which are in the process of rebranding their franchisees as Berkshire Hathaway HomeServices. If you haven’tyet, many of you will soon be seeing our name on “for sale” signs.

HomeServices 现在有 22,114 名经纪人(各地区的名单见 112 页),比 2012 年增加 38%。HomeServices 还拥有 Prudential and Real Living 67%的特许经营权业务,它正在更名为Berkshire Hathaway HomeServices。大家很快就会在“待售”的房屋广告上看到我们的名字。

Manufacturing, Service and Retailing Operations制造、服务和零售业务

“See that store,” Warren says, pointing at Nebraska Furniture Mart. “That’s a really good business.”

“Why don’t you buy it?” I said.

“It’s privately held,” Warren said.

“Oh,” I said.

“I might buy it anyway,” Warren said. “Someday.”

—Supermoney by Adam Smith (1972)“

看那间超市”,沃伦指着内布拉斯加家具超市说,“那真是个好公司。”

“那你为什么不买下它?”我说。

“它是家私有企业”沃伦说。

“哦”,我说。

“我一定会买下它的”,沃伦说,“总有一天”。 ——Supermoney,作者 Adam Smith (1972)

Our activities in this part of Berkshire cover the waterfront. Let’s look, though, at a summarybalance sheet and earnings statement for the entire group.我们在这部分的业务种类繁多。我们将通过一个合并的资产负债表和营收表来了解整个部门。

Our income and expense data conforming to Generally Accepted Accounting Principles (“GAAP”)is on page 29. In contrast, the operating expense figures above are non-GAAP and exclude some purchase-accounting items (primarily the amortization of certain intangible assets). We present the data in this manner because Charlie and I believe the adjusted numbers more accurately reflect the true economic expenses and profits of the businesses aggregated in the table than do GAAP figures.

符合美国通用会计准则(GAAP)的收入和支出数据列示在 29 页。上表中的运营成本剔除了 一些并购会计项目,是不符合 GAAP 准则的(主要是某些无形资产的摊销)。我们列示这些 数据是因为查理和我认为调整后的数字比 GAAP 下显示的数字更准确地反映了整块业务真 实的成本和利润。

I won’t explain all of the adjustments – some are tiny and arcane – but serious investors should understand the disparate nature of intangible assets: Some truly deplete over time while others in no way lose value. With software, for example, amortization charges are very real expenses. Charges against other intangibles such as the amortization of customer relationships, however, arise through purchase-accounting rules and are clearly not real costs. GAAP accounting draws no distinction between the two types of charges. Both, that is, are recorded as expenses when earnings are calculated – even though from an investor’s viewpoint they could not be more different.我不打算逐一解释所有的调整——有些是细微并且晦涩的——但是认真的投资者必须要理 解不同无形资产之间的本质区别:一些无形资产的价值随时间消耗殆尽,但是另外一些的价 值从不耗减。比如说软件,其摊销额是真是的成本支出。但对于某些无形资产,例如对客户 关系,购买法会计准则下的摊销则显然不是真实的成本。GAAP 会计准则并不对这两者进行 区分。尽管从投资者的角度看,它们完全不同,但在会计上计算利润是它们都会被记作成本。

In the GAAP-compliant figures we show on page 29, amortization charges of $648 million for the companies included in this section are deducted as expenses. We would call about 20% of these“real,” the rest not. This difference has become significant because of the many acquisitions we have made. It will almost certainly rise further as we acquire more companies.

在 29 页列示的 GAAP 会计准则的数据下,该部门 6.48 亿美元的摊销费用被计入了成本。我 们大致认为其中的 20%是“真实”的——这也是我们上面的表格包括的部分——其他的则不 是。这种差别因为我们做了非常多的收购而变得影响巨大。我们未来进行的收购越多,这样 的差别还会越来越大。

Eventually, of course, the non-real charges disappear when the assets to which they’re relatedbecome fully amortized. But this usually takes 15 years and – alas – it will be my successor whose reported earnings get the benefit of their expiration.当对应的资产没摊销完之后,相应的账面成本也就没有了。但这通常需要 15 年,哎,我的 继承人才能享受到摊销完之后报表上增加的利润了。

Every dime of depreciation expense we report, however, is a real cost. And that’s true at almostall other companies as well. When Wall Streeters tout EBITDA as a valuation guide, button your wallet.

我们报告的折旧,才是真正的成本支出。对其他任何公司来说也是这样。当华尔街人士用EBITDA 作为估值指标时,捂紧你的钱包。

Our public reports of earnings will, of course, continue to conform to GAAP. To embrace reality, however, remember to add back most of the amortization charges we report.当然我们公开的财报依然会遵循 GAAP 会计准则。但是请认清现实,记得把我们报告的摊销 加回来。

************

The crowd of companies in this section sells products ranging from lollipops to jet airplanes.

Some of these businesses, measured by earnings on unleveraged net tangible assets, enjoy terrific economics, producing profits that run from 25% after-tax to far more than 100%. Others generate good returns in the area of 12% to 20%. A few, however, have very poor returns, a result of some serious mistakes I made in my job of capital allocation. I was not misled: I simply was wrong in my evaluation of the economic dynamics of the company or the industry in which it operated.这个版块的公司销售的产品从棒棒糖到喷气式飞机,无所不包。有些公司有非常好的经济特 性,它们无杠杆条件下的税后有形资产回报率从 25%到 100%多。其他一些产品的回报率介 于 12%-20%。但也有少数公司回报率很糟糕,这是我们在资产配置上所犯下的严重错误。我 并没有受到误导:我只是错误地估计了公司或者其所在行业的经济形势。

Fortunately, my blunders usually involved relatively small acquisitions. Our large buys have generally worked out well and, in a few cases, more than well. I have not, however, made my last mistake in purchasing either businesses or stocks. Not everything works out as planned.幸运的是我们犯得错误一般是小型的收购。我们的大型收购都运行的很好,有些甚至非常好。但以上不会是我犯得最后一个错误。并非事事都如我所料。

Viewed as a single entity, the companies in this group are an excellent business. They employed an average of $25 billion of net tangible assets during 2013 and, with large quantities of excess cash and little leverage, earned 16.7% after-tax on that capital.把整个板块看作一个公司的话,这家公司业务非常优秀。2013 年它们运作 250 亿的净资产,大量的现金和极低的杠杆,实现了 16.7%的税后收益。

Of course, a business with terrific economics can be a bad investment if the purchase price is excessive. We have paid substantial premiums to net tangible assets for most of our businesses, a cost that is reflected in the large figure we show for goodwill. Overall, however, we are getting a decent return on the capital we have deployed in this sector. Furthermore, the intrinsic value of these businesses, in aggregate, exceeds their carrying value by a good margin. Even so, the difference between intrinsic value ad carrying value in the insurance and regulated-industry segments is far greater. It is there that the truly big winners reside.当然,如果出价过高,买入一些具有良好经济特性的公司也可能成为一笔糟糕的投资。我们 大多数的收购里都支付了远超有形净资产的溢价,这些成本反映在财报巨额的无形资产数据 中。不过总体来说,我们收获了与投资额相称的回报。而且,这些公司的内在价值,远超它们的账面价值。需要说明的是,在保险板块和受管制的行业板块,内在价值和账面价值之间 的差距更加巨大。那里才是真正的大赢家所在之处。

************

We have far too many companies in this group to comment on them individually. Moreover, both

current and potential competitors read this report. In a few of our businesses we might be disadvantaged if they knew our numbers. So, in some of our operations that are not of a size material to an evaluation of Berkshire, we only disclose what is required. You can find a good bit of detail about many of our operations, however, on pages 80-84.这个版块内的公司太多,我们不能一一道来。而且它们现有和潜在的竞争对手都能看到这份 报告。公开某些公司的数据将会对它们不利。所以,对伯克希尔来说,规模不是非常大的公 司我们仅按要求披露信息。不过,在 80-84 的内容里,大家可以找到更多详细内容。

I can’t resist, however, giving you an update on Nebraska Furniture Mart’s expansion into Texas. I’m not covering this event because of its economic importance to Berkshire – it takes more than a new store to move the needle on Berkshire’s $225 billion equity base. But I’ve now worked 30years with the marvelous Blumkin family, and I’m excited about the remarkable store – truly Texas-sized – it is building at The Colony, in the northern part of the Dallas metropolitan area.我还是忍不住要像大家汇报一下内布拉斯加家具超市在德克萨斯扩张的最新进展。我把它拿 出来说,是因为它对伯克希尔来说不仅仅是新开了一家店那么简单,虽然相比伯克希尔 2250亿的资产规模来说这微不足道。我和 Blumkin 家族合作 30 多年了,我为这家新店而兴奋,一家真正德克萨斯式的超市,它开在达拉斯市区北面的 The Colony。

When the store is completed next year, NFM will have – under one roof, and on a 433-acre site –1.8 million square feet of retail and supporting warehouse space. View the project’s progress at网页链接 NFM already owns the two highest-volume home furnishings stores in the country (in Omaha and Kansas City, Kansas), each doing about $450 million annually. I predict the Texas store will blow these records away. If you live anywhere near Dallas, come check us out.明年 NFM 建成以后,它将会在 433 英亩的地基上拥有 180 万平方英尺的零售和仓储空间。可以在 网页链接 查询项目的进展情况。NFM 已经拥有全国销售额最大的两家店铺 了(分别位于奥马哈和堪萨斯市),两家的年销售额分别达到 4.5 亿左右。我预计德克萨斯 的新店将会刷新上述纪录。如果大家住在达拉斯附近,欢迎大家来看看。

I think back to August 30, 1983 – my birthday – when I went to see Mrs. B (Rose Blumkin), carrying a 1 1 ⁄4-page purchase proposal for NFM that I had drafted. (It’s reproduced on pages114 – 115.) Mrs. B accepted my offer without changing a word, and we completed the deal without the involvement of investment bankers or lawyers (an experience that can only bedescribed as heavenly). Though the company’s financial statements were unaudited, I had no worries. Mrs. B simply told me what was what, and her word was good enough for me.

回想起 1983 年 8 月 30 日,那天刚好是我的生日,我拿着自己起草的 1 页半不到的收购意 向书(114-115 页有复印版)去见 B 夫人(Rose Blumkin)。B 夫人在没有改动一个字,在没 有投资银行家和律师在场的情况下接受我的收购协议(这是专业人士觉得在天堂才会发生的 事)。虽然公司的财务报告并没有经过审计,我也毫不担心。B 夫人告诉我实际情况,她的 话对我来说足够了。

Mrs. B was 89 at the time and worked until 103 – definitely my kind of woman. Take a look atNFM’s financial statements from 1946 on pages 116 – 117. Everything NFM now owns comes from (a) that $72,264 of net worth and $50 –no zeros omitted – of cash the company then possessed, and (b) the incredible talents of Mrs. B, her son, Louie, and his sons Ron and Irv.那时候 B 夫人 89 岁了,后来一直工作到 103——绝对是我们风格的女强人。大家看一看116-117 页上 NFM 从 1946 年以来的财务报告。NFM 现在所有的一切都从当初 72,264 美元 净资产、50 美元的现金,以及 B 夫人、她的儿子 Louie、孙子 Ron 和 Irv 难以置信的天才衍 化而来。

The punch line to this story is that Mrs. B never spent a day in school. Moreover, she emigrated from Russia to America knowing not a word of English. But she loved her adopted country: At

Mrs. B’s request, the family always sang God Bless America at its gatherings.故事里最秒的地方是,B 夫人从来没上过学。而且她从俄国移民到美国时甚至连英文都不会 说。但是她热爱这个接纳它的国家:家庭聚会时他们经常应 B 夫人的要求合唱上帝保佑美国。

Aspiring business managers should look hard at the plain, but rare, attributes that produced Mrs.B’s incredible success. Students from 40 universities visit me every year, and I have them start the day with a visit to FM. If they absorb Mrs. B’s lessons, they need none from me.有抱负的经理人应该好好学习让 B 夫人成功的那些朴素却稀有的品质。每年都有超过 40 所 大学的学生们来拜访我,我以带领他们参观 FM 作为开场。如果他们吸收了 B 夫人的经验,他们不需要向我学任何东西。

Finance and Financial Products金融和金融产品

“Clayton’s loan portfolio will likely grow to at least $5 billion in not too many years and, withsensible credit standards in place, should deliver significant earnings.”

— 2003 Annual Report

“Clayton 的贷款规模不用几年就会达到 50 亿美元,它们信用质量良好,将会产生巨额利润。” ——2003 年年报

This sector, our smallest, includes two rental companies, XTRA (trailers) and CORT (furniture), as well as layton Homes, the country’s leading producer and financer of manufactured homes. Asidefrom these 100%-owned subsidiaries, we also include in this category a collection of financial assets and our 50% interest in erkadia Commercial Mortgage.这是我们最小的业务版块,包括两家租赁公司,XTRA(拖车租赁)和 CORT(家具租赁),以及Clayton Home,国内领先的预置房生产商和金融租赁商。除了这些 100%拥有的子公司外,我们还有其他一些金融资产以及 Berkadia Commerical Mortgage 公司 50%的权益。

Clayton is placed in this section because it owns and services 326,569 mortgages, totaling $13.6 billion. In recent years, as manufactured home sales plummeted, a high percentage of Clayton’searnings came from this mortgage business.

Clayton 被归入这个版块,是因为它有 326,569 笔抵押贷款,合计 136 亿美元。近几年,由 于预置房销量的下跌,公司大部分的盈利都来自于抵押贷款业务。

In 2013, however, the sale of new homes began to pick up and earnings from both manufacturing and retailing are again becoming significant. Clayton remains America’s number one homebuilder:Its 2013 output of 29,547 homes accounted for about 4.7% of all single-family residences built in the country. Kevin Clayton, Clayton’s CEO, has done a magnificent job of guiding the company through the severe housing depression. Now, his job – definitely more fun these days – includes the prospect of another earnings gain in 2014.

但是 2013 年,新房的销售开始回升,制造和零售两部分的利润恢复。Clayton 依然是美国最 大的房屋建筑商:2013 年它建造了 29,457 套房屋,占全国新建住宅总数的 4.7%。公司的CEO,Kevin Clayton 成功领导公司度过了房地产市场的衰退。现在他的工作——一定比之前 轻松多了——就是在 2014 年实现盈利。

CORT and XTRA are leaders in their industries as well. And Jeff Pederson and Bill Franz will keep them on top. We are backing their plans through purchases of equipment that enlarge their rental potential.

CORT 和 XTRA 也是各自行业中的佼佼者。Jeff Pederson 和 BillFranz 依然会维持它们的领先地 位。我们支持他们购置设备扩大租赁规模的计划。

Here’s the pre-tax earnings recap for this sector:

下面是这个版块的税前收入:

Investments投资

“Our stock portfolio. . . was worth approximately $17 million less than its carrying value

[cost] . . . it is our belief that, over a period of years, the overall portfolio will prove to be worth more than its cost.”

— 1974 Annual Report

“我们的股票投资……大约比他们的账面价值(投资成本)要低 1700 万美元……但我们相 信,几年以后,整个组合的价值将会远超投资成本。”

——1974 年年报

Below we list our fifteen common stock investments that at yearend had the largest market value.

下面列出了我们市值前 15 的股票投资:

Berkshire has one major equity position that is not included in the table: We can buy 700 million shares of Bank of America at any time prior to September 2021 for $5 billion. At yearend these shares were worth $10.9 billion. We are likely to purchase the shares just before expiration of our option. In the meantime, it is important for you to realize that Bank of America is, in effect, our fifth largest equity investment and one we value highly.伯克希尔有一项重要的股票投资没有列在表上:在 2021 年以前的任何时候,我们都可以以50 亿美元购买美国银行 7 亿股股票。截至年底,这些股票价值 109 亿。我们倾向于在购买 权到期前行权购买。大家应该了解,美国银行的投资是我们的第五大股票投资,并且我们非 常看好。

In addition to our equity holdings, we also invest substantial sums in bonds. Usually, we’ve donewell in these. But not always.除了股票以外,我们也会大额投资债券。通常我们业绩都不错。但也并非时时如此。

Most of you have never heard of Energy Future Holdings. Consider yourselves lucky; I certainly wish I hadn’t. The company was formed in 2007 to effect a giant leveraged buyout of electricutility assets in Texas. The equity owners put up $8 billion and borrowed a massive amount in addition. About $2 billion of the debt was purchased by Berkshire, pursuant to a decision I made without consulting with Charlie. That was a big mistake.

大家应该没有听说过 Energy Future Holdings 这家公司。请相信你们是幸运的;我宁愿自己也 没听过这家公司。它是 2007 年为杠杆收购一家德克萨斯的电力公司而成立的。权益投资者提供 80 亿美元同时借入大量债务实现收购。债务中的大约 20 亿由伯克希尔提供,我没有咨 询查理的情况下做了这个决定。这真是个巨大的错误。

Unless natural gas prices soar, EFH will almost certainly file for bankruptcy in 2014. Last year, we sold our holdings for $259 million. While owning the bonds, we received $837 million in cash interest. Overall, therefore, we suffered a pre-tax loss of $873 million. Next time I’ll call Charlie.

尽管天然气价格大幅上涨,EFH 还是注定要在 2014 年申请破产。去年我们以 2.59 亿卖出了 我们的债权。持有债权期间,我们收到了 8.37 亿现金利息。所以我们税前一共亏了 8.73 亿。下次我一定会先问问查理。