您的购物车目前是空的!

巴菲特致股东的信2021-

2025

To the Shareholders of Berkshire Hathaway Inc.:

这封信是伯克希尔年度报告的一部分。作为一家上市公司,我们需要定期向你们披露许多具体的事实和数据。

This letter comes to you as part of Berkshire’s annual report. As a public company, we are required to periodically tell you many specific facts and figures.

然而,“报告” 一词意味着更大的责任。除了规定的数据外,我们认为还应该向你们提供关于你们所拥有的资产以及我们的想法的额外评论。我们的目标是以一种换位思考的方式与你们沟通 —— 也就是说,如果你们是伯克希尔的首席执行官,而我和我的家人是被动投资者,将我们的积蓄托付给你们,我们希望你们也能以这样的方式与我们交流。

“Report,” however, implies a greater responsibility. In addition to the mandated data, we believe we owe you additional commentary about what you own and how we think. Our goal is to communicate with you in a manner that we would wish you to use if our positions were reversed – that is, if you were Berkshire’s CEO while I and my family were passive investors, trusting you with our savings.

这种方式使我们每年都会讲述你们通过持有伯克希尔股票间接拥有的众多企业的发展情况,包括好的和坏的方面。不过,在讨论特定子公司的问题时,我们会遵循汤姆・墨菲 60 年前给我的建议:“表扬要指名道姓,批评则应笼统概括”。

This approach leads us to an annual recitation of both good and bad developments at the many businesses you indirectly own through your Berkshire shares. When discussing problems at specific subsidiaries, we do, however, try to follow the advice Tom Murphy gave to me 60 years ago: “praise by name, criticize by category.”

错误 —— 没错,伯克希尔也会犯错

Mistakes – Yes, We Make Them at Berkshire

有时,我在评估伯克希尔收购的企业的未来经济前景时会犯错,这都是资本配置不当的例子。无论是对可交易股票的判断(我们将这些视为企业的部分所有权),还是对公司的全资收购,都可能出现这种情况。

Sometimes I’ve made mistakes in assessing the future economics of a business I’ve purchased for Berkshire – each a case of capital allocation gone wrong. That happens with both judgments about marketable equities – we view these as partial ownership of businesses – and the 100% acquisitions of companies.

其他时候,我在评估伯克希尔聘请的管理人员的能力或忠诚度时也会犯错。忠诚度方面的失望带来的伤害可能不止于财务影响,那种痛苦堪比婚姻破裂。

At other times, I’ve made mistakes when assessing the abilities or fidelity of the managers Berkshire is hiring. The fidelity disappointments can hurt beyond their financial impact, a pain that can approach that of a failed marriage.

在人事决策上,能有一个不错的成功率就已经很不错了。最严重的错误是拖延纠正错误,或者像查理・芒格所说的 “犹豫不决”。他常对我说,问题不会凭空消失,需要采取行动,尽管这可能让人不太舒服。

A decent batting average in personnel decisions is all that can be hoped for. The cardinal sin is delaying the correction of mistakes or what Charlie Munger called “thumb-sucking.” Problems, he would tell me, cannot be wished away. They require action, however uncomfortable that may be.

在 2019 – 2023 年期间,我在给你们的信中使用了 16 次 “错误” 或 “失误” 这个词。许多其他大型公司在这期间从未使用过这两个词。我得承认,亚马逊在 2021 年的信中做了一些非常坦诚的自我剖析。在其他地方,通常都是一片乐观的言论和画面。

During the 2019 – 23 period, I have used the words “mistake” or “error” 16 times in my letters to you. Many other huge companies have never used either word over that span. Amazon, I should acknowledge, made some brutally candid observations in its 2021 letter. Elsewhere, it has generally been happy talk and pictures.

我也曾担任大型上市公司的董事,在这些公司的董事会会议或分析师电话会议上,“错误” 或 “失误” 是禁忌词汇。这种禁忌暗示着管理层的完美,这总是让我感到不安(不过,有时可能存在法律问题,使得有限的讨论更为明智。我们生活在一个诉讼频发的社会)。

I have also been a director of large public companies at which “mistake” or “wrong” were forbidden words at board meetings or analyst calls. That taboo, implying managerial perfection, always made me nervous (though, at times, there could be legal issues that make limited discussion advisable. We live in a very litigious society.)

我现在94岁了,格雷格·阿贝尔很快就会接替我成为首席执行官,并撰写年度信件。格雷格认同伯克希尔的信条,即一份“报告”是伯克希尔首席执行官每年对股东应尽的义务。他也明白,如果你开始欺骗股东,很快你就会相信自己的鬼话,进而欺骗自己。

At 94, it won’t be long before Greg Abel replaces me as CEO and will be writing the annual letters. Greg shares the Berkshire creed that a “report” is what a Berkshire CEO annually owes to owners. And he also understands that if you start fooling your shareholders, you will soon believe your own baloney and be fooling yourself as well. #

皮特·利格尔——独一无二的人才

Pete Liegl – One of a Kind

让我给你们讲一讲皮特·利格尔的非凡故事。大多数伯克希尔股东都不认识他,但他为股东们的总财富贡献了数十亿美元。皮特于11月去世,享年80岁,直到去世他仍在工作。

Let me pause to tell you the remarkable story of Pete Liegl, a man unknown to most Berkshire shareholders but one who contributed many billions to their aggregate wealth. Pete died in November, still working at 80.

我第一次听说森林河公司(Forest River)是在2005年6月21日。这家位于印第安纳州的公司由皮特创立并管理,是一家休闲车(RV)制造商。那天,我收到一位中间人来信,详细介绍了该公司的相关数据。写信人说,森林河公司的唯一所有者皮特别希望将公司卖给伯克希尔。他还告诉了我皮特期望的售价。我喜欢这种直截了当的方式。

I first heard of Forest River – the Indiana company Pete founded and managed – on June 21, 2005. On that day I received a letter from an intermediary detailing relevant data about the company, a recreational vehicle (“RV”) manufacturer. The writer said that Pete, the 100% owner of Forest River, specifically wanted to sell to Berkshire. He also told me the price that Pete expected to receive. I liked this no-nonsense approach.

我向一些休闲车经销商做了些调查,对了解到的情况很满意,于是安排了6月28日在奥马哈会面。皮特带着他的妻子莎伦和女儿丽莎一起来了。见面时,皮特向我保证,他想继续经营这家企业,但如果能确保家人的财务安全,他会更安心。

I did some checking with RV dealers, liked what I learned and arranged a June 28th meeting in Omaha. Pete brought along his wife, Sharon, and daughter, Lisa. When we met, Pete assured me that he wanted to keep running the business but would feel more comfortable if he could assure financial security for his family.

皮特接着提到,他拥有一些出租给森林河公司的房地产,这在6月21日的信中并未提及。几分钟内,我们就确定了这些资产的价格,因为我表示伯克希尔无需进行评估,我会直接接受他的估值。

Pete next mentioned that he owned some real estate that was leased to Forest River and had not been covered in the June 21 letter. Within a few minutes, we arrived at a price for those assets as I expressed no need for appraisal by Berkshire but would simply accept his valuation.

然后我们谈到了另一个需要明确的问题。我问皮特他的薪酬应该是多少,并补充说,无论他说多少,我都会接受。(我得补充一句,这不是我推荐普遍使用的方法。)

Then we arrived at the other point that needed clarity. I asked Pete what his compensation should be, adding that whatever he said, I would accept. (This, I should add, is not an approach I recommend for general use.)

皮特停顿了一下,他的妻子、女儿和我都倾身向前。然后他让我们大吃一惊:“嗯,我看了伯克希尔的委托书,我不想挣得比我的老板还多,所以给我年薪10万美元吧。” 我惊讶得差点从椅子上掉下来,这时皮特又说:“但我们今年会赚到X(他说了一个数字),我希望每年能从公司超出目前业绩的收益中获得10%的奖金。” 我回答说:“好的,皮特,但如果森林河公司进行任何重大收购,我们会根据所使用的额外资本进行适当调整。” 我没有定义 “适当” 或 “重大” 的含义,但这些模糊的表述从未引发过问题。

Pete paused as his wife, daughter and I leaned forward. Then he surprised us: “Well, I looked at Berkshire’s proxy statement and I wouldn’t want to make more than my boss, so pay me $100,000 per year.” After I picked myself off the floor, Pete added: “But we will earn X (he named a number) this year, and I would like an annual bonus of 10% of any earnings above what the company is now delivering.” I replied: “OK Pete, but if Forest River makes any significant acquisitions we will make an appropriate adjustment for the additional capital thus employed.” I didn’t define “appropriate” or “significant,” but those vague terms never caused a problem.

随后,我们四人去奥马哈的快乐山谷俱乐部共进晚餐,之后一直合作得很愉快。在接下来的19年里,皮特表现出色,没有竞争对手能与他的业绩相媲美。

The four of us then went to dinner at Omaha’s Happy Hollow Club and lived happily ever after. During the next 19 years, Pete shot the lights out. No competitor came close to his performance.

并非每家公司都有易于理解的业务,也很少有像皮特这样的所有者或管理者。当然,我在评估伯克希尔收购的业务时也会犯错,有时在评估合作对象时也会失误。

Every company doesn’t have an easy-to-understand business and there are very few owners or managers like Pete. And, of course, I expect to make my share of mistakes about the businesses Berkshire buys and sometimes err in evaluating the sort of person with whom I’m dealing.

但我也在业务潜力以及管理者的能力和忠诚度方面收获了许多惊喜。我们的经验是,一个成功的决策随着时间推移能带来惊人的改变。(想想收购政府雇员保险公司(GEICO)这个商业决策,选择阿吉特·贾恩作为管理者的决策,还有我幸运地找到查理·芒格这位独一无二的合作伙伴、私人顾问和忠实朋友。)错误会逐渐淡化,而成功的决策会不断开花结果。

But I’ve also had many pleasant surprises in both the potential of the business as well as the ability and fidelity of the manager. And our experience is that a single winning decision can make a breathtaking difference over time. (Think GEICO as a business decision, Ajit Jain as a managerial decision and my luck in finding Charlie Munger as a one-of-a-kind partner, personal advisor and steadfast friend.) Mistakes fade away; winners can forever blossom.

在选择首席执行官方面,我还有一点要补充:我从不看候选人的毕业院校。从不!One further point in our CEO selections: I never look at where a candidate has gone to school. Never!

当然,有很多优秀的管理者毕业于名校。但也有很多像皮特这样的人,他们可能受益于就读不太知名的院校,甚至没有完成学业。看看我的朋友比尔·盖茨,他认为在一个正在改变世界的新兴行业中起步,远比为了一张能挂在墙上的文凭留在学校重要得多。(读一读他的新书《源代码》。)

Of course, there are great managers who attended the most famous schools. But there are plenty such as Pete who may have benefitted by attending a less prestigious institution or even by not bothering to finish school. Look at my friend, Bill Gates, who decided that it was far more important to get underway in an exploding industry that would change the world than it was to stick around for a parchment that he could hang on the wall. (Read his new book, Source Code.)

不久前,我通过电话结识了杰西卡·图恩克尔,她的继父本·罗斯纳曾长期为查理和我经营一家企业。本是一位零售天才,在准备这份报告时,我向杰西卡确认本的学历,我记得他学历有限。杰西卡回复说:“本只读到六年级。”

Not long ago, I met – by phone – Jessica Toonkel, whose step-grandfather, Ben Rosner, long ago ran a business for Charlie and me. Ben was a retailing genius and, in preparing for this report, I checked with Jessica to confirm Ben’s schooling, which I remembered as limited. Jessica’s reply: “Ben never went past 6th grade.”

我很幸运能在三所优秀的大学接受教育。我坚信终身学习。然而,我观察到,很大一部分商业才能是天生的,先天因素比后天培养更重要。

I was lucky enough to get an education at three fine universities. And I avidly believe in lifelong learning. I’ve observed, however, that a very large portion of business talent is innate with nature swamping nurture.

皮特·利格尔就是一个天生的商业奇才。

Pete Liegl was a natural.

去年的业绩

Last Year’s Performance

2024 年,伯克希尔的表现超出了我的预期,尽管我们 189 家运营公司中有 53% 的公司收益出现了下降。由于美国国债收益率提高,且我们大幅增加了对这些高流动性短期证券的持有量,投资收益实现了大幅增长,这对我们起到了推动作用。

In 2024, Berkshire did better than I expected though 53% of our 189 operating businesses reported a decline in earnings. We were aided by a predictable large gain in investment income as Treasury Bill yields improved and we substantially increased our holdings of these highly-liquid short-term securities.

我们的保险业务收益也大幅增长,这主要得益于政府雇员保险公司(GEICO)的出色表现。在过去五年里,托德・库姆斯对 GEICO 进行了重大改革,提高了效率,并使承保业务与时俱进。GEICO 是一颗长期持有的 “宝石”,需要大力打磨,而托德一直在不懈努力完成这项工作。虽然改革尚未完成,但 2024 年取得的进展非常显著。

Our insurance business also delivered a major increase in earnings, led by the performance of GEICO. In five years, Todd Combs has reshaped GEICO in a major way, increasing efficiency and bringing underwriting practices up to date. GEICO was a long-held gem that needed major repolishing, and Todd has worked tirelessly in getting the job done. Though not yet complete, the 2024 improvement was spectacular.

总体而言,2024 年财产意外险(“P/C”)的定价有所提高,这反映出对流风暴造成的损失大幅增加。气候变化的影响可能已经显现。然而,2024 年并未发生 “灾难性” 事件。但总有一天,可能随时会发生极其严重的保险损失,而且无法保证每年只会发生一次。

In general, property-casualty (“P/C”) insurance pricing strengthened during 2024, reflecting a major increase in damage from convective storms. Climate change may have been announcing its arrival. However, no “monster” event occurred during 2024. Someday, any day, a truly staggering insurance loss will occur – and there is no guarantee that there will be only one per annum.

财产意外险业务对伯克希尔至关重要,本信件后面将对其进行更深入的讨论。

The P/C business is so central to Berkshire that it warrants a further discussion that appears later in this letter.

伯克希尔的铁路和公用事业业务,这是我们除保险业务外最大的两个业务板块,其总收益有所改善。不过,这两个业务仍有很大的提升空间。

Berkshire’s railroad and utility operations, our two largest businesses outside of insurance, improved their aggregate earnings. Both, however, have much left to accomplish.

在去年年底,我们以约 39 亿美元的价格将公用事业业务的持股比例从约 92% 提高到了 100%,其中 29 亿美元以现金支付,其余部分以伯克希尔 “B” 股支付。

Late in the year we increased our ownership of the utility operation from about 92% to 100% at a cost of roughly $3.9 billion, of which $2.9 billion was paid in cash with a balance in Berkshire “B” shares.

总体而言,我们在 2024 年实现了 474 亿美元的运营收益。我们经常(可能有些读者会厌烦地说 “没完没了”)强调这一指标,而不是第 K – 68 页上按照通用会计准则(GAAP)规定报告的收益。

All told, we recorded operating earnings of $47.4 billion in 2024. We regularly – endlessly, some readers may groan – emphasize this measure rather than the GAAP-mandated earnings that are reported on page K-68.

我们的衡量指标不包括我们持有的股票和债券的资本利得或损失,无论这些利得或损失是否实现。从长期来看,我们认为收益很可能占上风(不然我们为什么要购买这些证券呢?),尽管每年的数据会有大幅波动且难以预测。我们进行此类投资的期限几乎总是远远超过一年。在很多情况下,我们的投资决策考虑的是几十年的时间跨度。这些长期投资有时会带来丰厚的回报。

Our measure excludes capital gains or losses on the stocks and bonds we own, whether realized or unrealized. Over time, we think it highly likely that gains will prevail – why else would we buy these securities? – though the year-by-year numbers will swing wildly and unpredictably. Our horizon for such commitments is almost always far longer than a single year. In many, our thinking involves decades. These long-termers are the purchases that sometimes make the cash register ring like church bells.

以下是我们对 2023 – 2024 年收益的详细分析。所有计算均扣除了折旧、摊销和所得税。息税折旧摊销前利润(EBITDA)是华尔街偏爱的一个指标,但存在缺陷,我们并不采用。

Here’s a breakdown of the 2023 – 2024 earnings as we see them. All calculations are after depreciation, amortization and income tax. EBITDA, a flawed favorite of Wall Street, is not for us.

令人惊讶!一项重要的美国记录被打破

Surprise, Surprise! An Important American Record is Smashed

六十年前,现任管理层接手了伯克希尔。这一举措是个错误 —— 是我的错误,它困扰了我们二十年。我要强调的是,查理立刻就发现了我这个明显的错误:虽然我收购伯克希尔的价格看起来很便宜,但它的业务 —— 一家位于美国北部的大型纺织企业 —— 正走向衰落。

Sixty years ago, present management took control of Berkshire. That move was a mistake – my mistake – and one that plagued us for two decades. Charlie, I should emphasize, spotted my obvious error immediately: Though the price I paid for Berkshire looked cheap, its business – a large northern textile operation – was headed for extinction.

美国财政部在某种程度上已经提前察觉到了伯克希尔的命运。1965 年,该公司一分钱的所得税都未缴纳,这种情况在公司已持续了大约十年,这实在令人尴尬。对于那些极具魅力的初创公司来说,这种经济表现或许可以理解,但对于一家美国工业的老牌支柱企业而言,这就像是一个闪烁的黄灯,警示着问题的存在。伯克希尔正走向衰落。

The U.S. Treasury, of all places, had already received silent warnings of Berkshire’s destiny. In 1965, the company did not pay a dime of income tax, an embarrassment that had generally prevailed at the company for a decade. That sort of economic behavior may be understandable for glamorous startups, but it’s a blinking yellow light when it happens at a venerable pillar of American industry. Berkshire was headed for the ash can.

六十年后的今天,想象一下当美国财政部发现,还是这家公司 —— 仍以伯克希尔哈撒韦的名义运营 —— 缴纳的公司所得税比美国政府从任何其他公司(甚至是那些市值高达数万亿美元的美国科技巨头)收到的都要多时,他们会有多惊讶。

Fast forward 60 years and imagine the surprise at the Treasury when that same company – still operating under the name of Berkshire Hathaway – paid far more in corporate income tax than the U.S. government had ever received from any company – even the American tech titans that commanded market values in the trillions.

确切地说,伯克希尔去年向美国国税局(IRS)缴纳了四笔税款,总计 268 亿美元。这约占美国企业总纳税额的 5%。(此外,我们还向外国政府和 44 个州缴纳了相当数额的所得税。)

To be precise, Berkshire last year made four payments to the IRS that totaled $26.8 billion. That’s about 5% of what all of corporate America paid. (In addition, we paid sizable amounts for income taxes to foreign governments and to 44 states.)

请注意,实现这一创纪录纳税额的一个关键因素是:在1965 – 2024年期间,伯克希尔股东仅收到过一次现金股息。1967年1月3日,我们进行了唯一一次股息支付 —— 总额为101,755美元,即每股A类股支付10美分。(我都记不起来为什么会向伯克希尔董事会提议这一举措了。现在回想起来,就像一场噩梦。)

Note one crucial factor allowing this record-shattering payment: Berkshire shareholders during the same 1965 – 2024 period received only one cash dividend. On January 3, 1967, we disbursed our sole payment – $101,755 or 10¢ per A share. (I can’t remember why I suggested this action to Berkshire’s board of directors. Now it seems like a bad dream.)

六十年来,伯克希尔股东支持持续再投资,这使得公司的应税收入不断增加。向美国财政部支付的现金所得税在最初十年微乎其微,如今累计已超过 1010 亿美元,而且这个数字还在不断增加。

For sixty years, Berkshire shareholders endorsed continuous reinvestment and that enabled the company to build its taxable income. Cash income-tax payments to the U.S. Treasury, miniscule in the first decade, now aggregate more than $101 billion . . . and counting.

庞大的数字可能让人难以直观理解。让我换个方式来描述我们去年支付的268亿美元。

Huge numbers can be hard to visualize. Let me recast the $26.8 billion that we paid last year.

如果在 2024 年全年,伯克希尔每 20 分钟就向美国财政部开出一张 100 万美元的支票(想象一下,2024 年是闰年,全年有 366 个日日夜夜),到年底我们仍会欠联邦政府一大笔钱。实际上,要到 1 月下旬,美国财政部才会告诉我们可以稍作喘息,睡上一觉,然后准备 2025 年的纳税事宜。

If Berkshire had sent the Treasury a $1 million check every 20 minutes throughout all of 2024 – visualize 366 days and nights because 2024 was a leap year – we still would have owed the federal government a significant sum at yearend. Indeed, it would be well into January before the Treasury would tell us that we could take a short breather, get some sleep, and prepare for our 2025 tax payments.

你的钱都投在哪里了

Where Your Money Is

伯克希尔的股权投资活动具有两面性。一方面,我们控制着许多企业,至少持有被投资公司 80% 的股份,通常情况下我们持有 100% 的股份。这 189 家子公司与可交易普通股有相似之处,但又不尽相同。这些子公司的总价值高达数千亿美元,其中包括一些罕见的 “瑰宝”,许多表现良好但远称不上卓越的企业,还有一些令人失望的落后者。我们没有投资会造成重大拖累的业务,但也有一些是我本不该收购的。

Berkshire’s equity activity is ambidextrous. In one hand we own control of many businesses, holding at least 80% of the investee’s shares. Generally, we own 100%. These 189 subsidiaries have similarities to marketable common stocks but are far from identical. The collection is worth many hundreds of billions and includes a few rare gems, many good-but-far-from-fabulous businesses and some laggards that have been disappointments. We own nothing that is a major drag, but we have a number that I should not have purchased.

另一方面,我们持有十几家大型高盈利企业的少量股份,这些企业家喻户晓,如苹果、美国运通、可口可乐和穆迪等。这些公司中的许多企业在运营所需的有形净资产上获得了极高的回报率。截至年底,我们的部分持股价值为 272 亿美元。可以理解的是,真正出色的企业很少会整体出售,但这些 “瑰宝” 的一小部分股份在周一至周五可以在华尔街买到,而且偶尔还能以优惠的价格购得。

In the other hand, we own a small percentage of a dozen or so very large and highly profitable businesses with household names such as Apple, American Express, Coca-Cola and Moody’s. Many of these companies earn very high returns on the net tangible equity required for their operations. At yearend, our partial-ownership holdings were valued at $272 billion. Understandably, really outstanding businesses are very seldom offered in their entirety, but small fractions of these gems can be purchased Monday through Friday on Wall Street and, very occasionally, they sell at bargain prices.

我们在选择股权工具时不偏袒任何一方,根据哪里能更好地配置你们(以及我家人)的储蓄来进行投资。通常情况下,没有什么投资看起来很有吸引力;极少数情况下,我们会发现自己面临众多投资机会。格雷格和查理一样,在这种时候都能果断行动。

We are impartial in our choice of equity vehicles, investing in either variety based upon where we can best deploy your (and my family’s) savings. Often, nothing looks compelling; very infrequently we find ourselves knee-deep in opportunities. Greg has vividly shown his ability to act at such times as did Charlie.

对于可交易股票,如果我犯了错误,调整起来相对容易。需要强调的是,伯克希尔目前的规模削弱了这一宝贵的选择灵活性。我们不能随意进出市场。有时,建立或退出一项投资需要一年或更长时间。此外,作为少数股东,我们无法在需要时更换管理层,也无法在对资金使用决策不满意时控制资金流向。

With marketable equities, it is easier to change course when I make a mistake. Berkshire’s present size, it should be underscored, diminishes this valuable option. We can’t come and go on a dime. Sometimes a year or more is required to establish or divest an investment. Additionally, with ownership of minority positions we can’t change management if that action is needed or control what is done with capital flows if we are unhappy with the decisions being made.

对于控股公司,我们可以决定这些决策,但在处理错误投资时,灵活性要小得多。实际上,除非面临我们认为无法解决的问题,否则伯克希尔几乎从不出售控股企业。不过,有些企业主因为我们的坚定态度而选择与伯克希尔合作。偶尔,这对我们来说是一个明显的优势。

With controlled companies, we can dictate these decisions, but we have far less flexibility in the disposition of mistakes. In reality, Berkshire almost never sells controlled businesses unless we face what we believe to be unending problems. An offset is that some business owners seek out Berkshire because of our steadfast behavior. Occasionally, that can be a decided plus for us.

尽管一些评论人士认为伯克希尔目前持有大量现金,但你们的大部分资金仍然投资于股票。这种偏好不会改变。虽然我们去年持有的可交易股票价值从354亿美元降至272亿美元,但我们非上市控股股票的价值有所增加,并且仍然远远高于可交易股票投资组合的价值。

Despite what some commentators currently view as an extraordinary cash position at Berkshire, the great majority of your money remains in equities. That preference won’t change. While our ownership in marketable equities moved downward last year from $354 billion to $272 billion, the value of our non-quoted controlled equities increased somewhat and remains far greater than the value of the marketable portfolio.

伯克希尔的股东可以放心,我们将永远把大部分资金投资于股票,主要是美国股票,尽管其中许多公司都有重要的国际业务。伯克希尔永远不会偏好持有现金等价资产,而放弃拥有优质企业,无论是全资控股还是部分持股。

Berkshire shareholders can rest assured that we will forever deploy a substantial majority of their money in equities – mostly American equities although many of these will have international operations of significance. Berkshire will never prefer ownership of cash-equivalent assets over the ownership of good businesses, whether controlled or only partially owned.

如果财政政策不当,纸币的价值可能会蒸发。在一些国家,这种鲁莽的做法已经习以为常,而在我们美国短暂的历史中,也曾经接近过这种边缘。固定息票债券无法抵御货币失控带来的风险。

Paper money can see its value evaporate if fiscal folly prevails. In some countries, this reckless practice has become habitual, and, in our country’s short history, the U.S. has come close to the edge. Fixed-coupon bonds provide no protection against runaway currency.

然而,只要企业的产品或服务受到国民的需求,企业以及拥有所需才能的个人通常都能找到应对货币不稳定的方法。个人技能也是如此。由于我缺乏诸如卓越的运动天赋、美妙的歌喉、医疗或法律技能等资产,在我的一生中,我不得不主要依靠股票投资。实际上,我一直依赖美国企业的成功,并且还会继续这样做。

Businesses, as well as individuals with desired talents, however, will usually find a way to cope with monetary instability as long as their goods or services are desired by the country’s citizenry. So, too, with personal skills. Lacking such assets as athletic excellence, a wonderful voice, medical or legal skills or, for that matter, any special talents, I have had to rely on equities throughout my life. In effect, I have depended on the success of American businesses and I will continue to do so.

无论如何,公民明智(更理想的是富有想象力)地配置储蓄,是推动社会不断增加所需商品和服务产出的必要条件。这种经济体系被称为资本主义。它有自身的缺陷和弊端(在某些方面,现在比以往任何时候都更加严重),但它也能创造出其他经济体系无法比拟的奇迹。

One way or another, the sensible – better yet imaginative – deployment of savings by citizens is required to propel an ever-growing societal output of desired goods and services. This system is called capitalism. It has its faults and abuses – in certain respects more egregious now than ever – but it also can work wonders unmatched by other economic systems.

美国就是最好的例子。自 1789 年美国宪法通过、国家活力得以释放以来,这个国家在仅仅 235 年的时间里取得的进步,即使是最乐观的殖民者也无法想象。

America is Exhibit A. Our country’s progress over its mere 235 years of existence could not have been imagined by even the most optimistic colonists in 1789, when the Constitution was adopted and the country’s energies were unleashed.

诚然,美国在建国初期有时会从国外借款以补充国内储蓄。但与此同时,我们需要许多美国人持续储蓄,然后需要这些储蓄者或其他美国人明智地配置这些资金。如果美国人把生产的所有东西都消费掉,这个国家就会原地踏步。

True, our country in its infancy sometimes borrowed abroad to supplement our own savings. But, concurrently, we needed many Americans to consistently save and then needed those savers or other Americans to wisely deploy the capital thus made available. If America had consumed all that it produced, the country would have been spinning its wheels.

美国的发展历程并不总是一帆风顺的,我们国家一直有许多无赖和骗子,试图利用那些错误地将储蓄托付给他们的人。但即便存在这种不法行为(如今这种现象依然猖獗),以及由于激烈的竞争或颠覆性创新,许多资金配置最终失败,但美国人的储蓄还是带来了远超殖民者梦想的产出数量和质量。

The American process has not always been pretty – our country has forever had many scoundrels and promoters who seek to take advantage of those who mistakenly trust them with their savings. But even with such malfeasance – which remains in full force today – and also much deployment of capital that eventually floundered because of brutal competition or disruptive innovation, the savings of Americans has delivered a quantity and quality of output beyond the dreams of any colonist.

从最初仅有 400 万人口,尽管早期还经历了一场残酷的内战,美国在转瞬之间改变了世界。

From a base of only four million people – and despite a brutal internal war early on, pitting one American against another – America changed the world in the blink of a celestial eye.

在某种程度上,伯克希尔的股东通过放弃股息,选择再投资而非消费,参与了美国的这一奇迹。最初,这种再投资微不足道,几乎可以忽略不计,但随着时间的推移,它如滚雪球般增长,这得益于持续的储蓄文化,以及长期复利的魔力。

In a very minor way, Berkshire shareholders have participated in the American miracle by foregoing dividends, thereby electing to reinvest rather than consume. Originally, this reinvestment was tiny, almost meaningless, but over time, it mushroomed, reflecting the mixture of a sustained culture of savings, combined with the magic of long-term compounding.

伯克希尔的业务如今已遍布美国各个角落。而且我们并未就此满足。许多公司会因各种原因倒闭,但与人类不同的是,企业的老化本身并非致命因素。如今的伯克希尔比 1965 年时要年轻得多。

Berkshire’s activities now impact all corners of our country. And we are not finished. Companies die for many reasons but, unlike the fate of humans, old age itself is not lethal. Berkshire today is far more youthful than it was in 1965.

不过,正如查理和我一直承认的那样,伯克希尔如果换个地方,就不可能取得如今的成就,但即便伯克希尔从未存在,美国也依然会取得现在的成功。

However, as Charlie and I have always acknowledged, Berkshire would not have achieved its results in any locale except America whereas America would have been every bit the success it has been if Berkshire had never existed.

所以,谢谢你,山姆大叔(美国的拟人化称呼)。有一天,伯克希尔的后辈们希望能向你缴纳比 2024 年更多的税款。请明智地使用这些钱。照顾好那些在生活中运气不佳的人们,这并非他们的过错,他们理应得到更好的生活。永远不要忘记,我们需要你维持稳定的货币,而这需要你具备智慧并保持警惕。

So thank you, Uncle Sam. Someday your nieces and nephews at Berkshire hope to send you even larger payments than we did in 2024. Spend it wisely. Take care of the many who, for no fault of their own, get the short straws in life. They deserve better. And never forget that we need you to maintain a stable currency and that result requires both wisdom and vigilance on your part.

财产意外险业务

Property-Casualty Insurance

财产意外险仍然是伯克希尔的核心业务。该行业遵循一种在大型企业中极为罕见的财务模式。

P/C insurance continues to be Berkshire’s core business. The industry follows a financial model that is rare – very rare – among giant businesses.

通常情况下,公司在销售产品或服务之前(或同时)会产生劳动力、材料、库存、厂房和设备等成本。因此,它们的首席执行官在销售产品之前就能很好地了解产品的成本。如果售价低于成本,管理者很快就会意识到问题。现金的大量流失是难以忽视的。

Customarily, companies incur costs for labor, materials, inventories, plant and equipment, etc. before – or concurrently with – the sale of their products or services. Consequently, their CEOs have a good fix on knowing the cost of their product before they sell it. If the selling price is less than its cost, managers soon learn they have a problem. Hemorrhaging cash is hard to ignore.

在承保财产意外险时,我们先收取保费,很久之后才会知道我们的产品成本是多少 —— 有时这个 “真相时刻” 会延迟 30 年甚至更久。(我们仍在为 50 多年前发生的石棉相关风险支付大量赔款。)

When writing P/C insurance, we receive payment upfront and much later learn what our product has cost us – sometimes a moment of truth that is delayed as much as 30 or more years. (We are still making substantial payments on asbestos exposures that occurred 50 or more years ago.)

这种运营模式的好处是,在产生大部分费用之前,财产意外险公司就能获得现金,但也存在风险,即在首席执行官和董事们意识到发生了什么之前,公司可能已经在亏损,有时甚至是巨额亏损。

This mode of operations has the desirable effect of giving P/C insurers cash before they incur most expenses but carries with it the risk that the company can be losing money – sometimes mountains of money – before the CEO and directors realize what is happening.

某些保险业务可以最大程度地减少这种时间差,比如农作物保险或冰雹损失保险,这些保险的损失能很快被报告、评估和赔付。然而,其他一些保险业务可能会让公司在走向破产的同时,还让高管和股东们沉浸在喜悦之中。想想医疗事故保险或产品责任险等。在 “长尾” 保险业务中,一家财产意外险公司可能会多年甚至数十年向所有者和监管机构报告大量但虚假的利润。如果首席执行官是个乐观主义者或骗子,这种会计处理方式可能会特别危险。这些情况并非凭空想象:历史上有大量这样的例子。

Certain lines of insurance minimize this mismatch, such as crop insurance or hail damage in which losses are quickly reported, evaluated and paid. Other lines, however, can lead to executive and shareholder bliss as the company is going broke. Think coverages such as medical malpractice or product liability. In “long-tail” lines, a P/C insurer may report large but fictitious profits to its owners and regulators for many years – even decades. The accounting can be particularly dangerous if the CEO is an optimist or a crook. These possibilities are not fanciful: History reveals a large number of each species.

近几十年来,这种 “先收钱,后赔付” 的模式使伯克希尔能够投资大量资金(“浮存金”),同时总体上实现了我们认为的小额承保利润。我们对 “意外情况” 进行预估,到目前为止,这些预估是足够的。

In recent decades, this “money-up-front, loss-payments-later” model has allowed Berkshire to invest large sums (“float”) while generally delivering what we believe to be a small underwriting profit. We make estimates for “surprises” and, so far, these estimates have been sufficient.

我们不会被业务中不断增加的巨额赔付所吓倒。(在我写这封信时,想想野火造成的损失。)合理定价以承担这些损失,并在意外发生时冷静接受损失,这是我们的工作。我们还有责任对不合理的判决、无理的诉讼和公然的欺诈行为提出质疑。

We are not deterred by the dramatic and growing loss payments sustained by our activities. (As I write this, think wildfires.) It’s our job to price to absorb these and unemotionally take our lumps when surprises develop. It’s also our job to contest “runaway” verdicts, spurious litigation and outright fraudulent behavior.

此外,格雷格、我们的董事们和我个人在伯克希尔都有大量投资,这与我们获得的任何薪酬相比都要多得多。我们不使用期权或其他单边补偿形式;如果你们亏损,我们也会亏损。这种方式鼓励谨慎行事,但并不能确保我们有先见之明。

Under Ajit, our insurance operation has blossomed from an obscure Omaha-based company into a world leader, renowned for both its taste for risk and its Gibraltar-like financial strength. Moreover, Greg, our directors and I all have a very large investment in Berkshire in relation to any compensation we receive. We do not use options or other one-sided forms of compensation; if you lose money, so do we. This approach encourages caution but does not ensure foresight.

财产意外险业务的增长依赖于经济风险的增加。没有风险,就不需要保险。

P/C insurance growth is dependent on increased economic risk. No risk – no need for insurance.

回想 135 年前,那时世界上还没有汽车、卡车或飞机。如今,仅美国就有 3 亿辆汽车,庞大的车队每天都造成巨大的破坏。飓风、龙卷风和野火造成的财产损失巨大,而且还在不断增加,其发生模式和最终成本越来越难以预测。

Think back only 135 years when the world had no autos, trucks or airplanes. Now there are 300 million vehicles in the U.S. alone, a massive fleet causing huge damage daily. Property damage arising from hurricanes, tornadoes and wildfires is massive, growing and increasingly unpredictable in their patterns and eventual costs.

为这些风险提供 10 年期保单是愚蠢的,甚至可以说是疯狂的,但我们认为,一般来说,承担一年期的此类风险是可控的。如果我们改变主意,我们会改变提供的合同。在我有生之年,汽车保险公司通常已经放弃了一年期保单,转而采用六个月期保单。这种改变减少了浮存金,但有助于更明智地进行承保。

It would be foolish – make that madness – to write ten-year policies for these coverages, but we believe one-year assumption of such risks is generally manageable. If we change our minds, we will change the contracts we offer. During my lifetime, auto insurers have generally abandoned one-year policies and switched to the six-month variety. This change reduced float but allowed more intelligent underwriting.

没有任何一家私人保险公司愿意承担伯克希尔所能承受的风险规模。有时,这一优势非常重要。但当价格不合理时,我们也需要缩减业务。我们绝不能为了继续参与市场而承保定价过低的保单。这无异于企业自杀。

No private insurer has the willingness to take on the amount of risk that Berkshire can provide. At times, this advantage can be important. But we also need to shrink when prices are inadequate. We must never write inadequately-priced policies in order to stay in the game. That policy is corporate suicide.

合理为财产意外险定价既需要艺术,也需要科学,而且绝对不适合乐观主义者。招募阿吉特的伯克希尔高管迈克・戈德堡说得好:“我们希望我们的承保人员每天上班时都保持警惕,但不要畏缩不前。”

Properly pricing P/C insurance is part art, part science and is definitely not a business for optimists. Mike Goldberg, the Berkshire executive who recruited Ajit, said it best: “We want our underwriters to daily come to work nervous, but not paralyzed.”

综合各方面因素,我们喜欢财产意外险业务。伯克希尔在财务和心理上都能从容应对极端损失。我们也不依赖再保险公司,这为我们带来了实质性且持久的成本优势。最后,我们拥有出色的管理人员(他们都不是乐观主义者),并且特别适合利用财产意外险业务带来的大量资金进行投资。

All things considered, we like the P/C insurance business. Berkshire can financially and psychologically handle extreme losses without blinking. We are also not dependent on reinsurers and that gives us a material and enduring cost advantage. Finally, we have outstanding managers (no optimists) and are particularly well-situated to utilize the substantial sums P/C insurance delivers for investment.

在过去二十年里,我们的保险业务从承保中获得了 320 亿美元的税后利润,约为每美元销售额 3.3 美分的税后利润。与此同时,我们的浮存金从 460 亿美元增长到了 1710 亿美元。随着时间的推移,浮存金可能会略有增长,如果承保明智(再加上一些运气),浮存金有望实现零成本。

Over the past two decades, our insurance business has generated $32 billion of after-tax profits from underwriting, about 3.3 cents per dollar of sales after income tax. Meanwhile, our float has grown from $46 billion to $171 billion. The float is likely to grow a bit over time and, with intelligent underwriting (and some luck), has a reasonable prospect of being costless.

伯克希尔增加对日本的投资

Berkshire Increases its Japanese Investments

我们投资重点虽在美国,但对日本的投资逐渐增加,这是一个虽小却重要的例外。

A small but important exception to our U.S.-based focus is our growing investment in Japan.

自伯克希尔开始购买五家日本公司的股票以来,已过去近六年。这五家公司的运营模式与伯克希尔自身有相似之处,且都非常成功。按字母顺序,这五家公司分别是伊藤忠商事株式会社(ITOCHU)、丸红株式会社(Marubeni)、三菱商事株式会社(Mitsubishi)、三井物产株式会社(Mitsui)和住友商事株式会社(Sumitomo)。这些大型企业各自在众多业务领域拥有权益,许多业务立足日本,同时也有遍布全球的业务。

It’s been almost six years since Berkshire began purchasing shares in five Japanese companies that very successfully operate in a manner somewhat similar to Berkshire itself. The five are (alphabetically) ITOCHU, Marubeni, Mitsubishi, Mitsui and Sumitomo. Each of these large enterprises, in turn, owns interests in a vast array of businesses, many based in Japan but others that operate throughout the world.

伯克希尔在 2019 年 7 月首次对这五家公司进行投资。我们简单查看了它们的财务记录,就对其股票的低价格感到惊讶。随着时间的推移,我们对这些公司的钦佩与日俱增。格雷格多次与他们会面,我也定期关注他们的进展。我们俩都欣赏他们的资本配置、管理层以及对待投资者的态度。

Berkshire made its first purchases involving the five in July 2019. We simply looked at their financial records and were amazed at the low prices of their stocks. As the years have passed, our admiration for these companies has consistently grown. Greg has met many times with them, and I regularly follow their progress. Both of us like their capital deployment, their managements and their attitude in respect to their investors.

这五家公司都会在适当的时候增加股息,在合理的情况下回购股票,而且它们的高管薪酬计划比美国同行更为克制。

Each of the five companies increase dividends when appropriate, they repurchase their shares when it is sensible to do so, and their top managers are far less aggressive in their compensation programs than their U.S. counterparts.

我们对这五家公司的持股是长期的,并且我们致力于支持它们的董事会。从一开始,我们也同意将伯克希尔对每家公司的持股比例保持在 10% 以下。不过,当我们接近这一限制时,这五家公司同意适度放宽上限。随着时间的推移,你可能会看到伯克希尔对这五家公司的持股比例都会有所增加。

Our holdings of the five are for the very long term, and we are committed to supporting their boards of directors. From the start, we also agreed to keep Berkshire’s holdings below 10% of each company’s shares. But, as we approached this limit, the five companies agreed to moderately relax the ceiling. Over time, you will likely see Berkshire’s ownership of all five increase somewhat.

截至年底,伯克希尔对这五家公司的总投资成本(以美元计)为 138 亿美元,持股的总市值达到 235 亿美元。

At yearend, Berkshire’s aggregate cost (in dollars) was $13.8 billion and the market value of our holdings totaled $23.5 billion.

与此同时,伯克希尔一直在(但并非依据任何公式)增加日元计价的借款。所有借款都是固定利率,没有 “浮动利率” 借款。格雷格和我对未来的外汇汇率没有看法,因此我们寻求近似货币中性的头寸。然而,根据通用会计准则(GAAP)的规定,我们必须定期在收益中确认所借日元的任何收益或损失。截至年底,由于美元走强,我们已计入 23 亿美元的税后收益,其中 8.5 亿美元是在 2024 年实现的。

Meanwhile, Berkshire has consistently – but not pursuant to any formula – increased its yen-denominated borrowings. All are at fixed rates, no “floaters.” Greg and I have no view on future foreign exchange rates and therefore seek a position approximating currency-neutrality. We are required, however, under GAAP rules to regularly recognize in our earnings a calculation of any gains or losses in the yen we have borrowed and, at yearend, had included $2.3 billion of after-tax gains due to dollar strength of which $850 million occurred in 2024.

我预计格雷格和他未来的继任者将在未来几十年内继续持有这一日本投资头寸,并且伯克希尔未来还会找到其他方式与这五家公司进行富有成效的合作。

I expect that Greg and his eventual successors will be holding this Japanese position for many decades and that Berkshire will find other ways to work productively with the five companies in the future.

我们也喜欢目前日元平衡策略的收益情况。在我写这封信时,预计 2025 年来自日本投资的年度股息收入总计约 8.12 亿美元,而我们日元计价债务的利息成本约为 1.35 亿美元。

We like the current math of our yen-balanced strategy as well. As I write this, the annual dividend income expected from the Japanese investments in 2025 will total about $812 million and the interest cost of our yen-denominated debt will be about $135 million.

奥马哈年度股东大会

The Annual Gathering in Omaha

我希望你能在 5 月 3 日来到奥马哈参加我们的股东大会。今年我们的日程安排略有变化,但基本内容保持不变。我们的目标是让你得到许多问题的答案,让你与朋友们相聚,并让你对奥马哈留下良好的印象。这座城市期待着你的到来。

I hope you will join us in Omaha on May 3rd. We are following a somewhat changed schedule this year, but the basics remain the same. Our goal is that you get many of your questions answered, that you connect with friends, and that you leave with a good impression of Omaha. The city looks forward to your visits.

我们将有一群热情的志愿者,为你提供各种各样的伯克希尔产品,让你在购物的同时也能收获快乐。和往常一样,我们将在周五中午至下午 5 点开放,有可爱的 Squishmallows 玩偶、Fruit of the Loom 的内衣、Brooks 跑鞋以及许多其他物品等你来选购。

We will have much the same group of volunteers to offer you a wide variety of Berkshire products that will lighten your wallet and brighten your day. As usual, we will be open on Friday from noon until 5 p.m. with lovable Squishmallows, underwear from Fruit of the Loom, Brooks running shoes and a host of other items to tempt you.

同样,我们今年只出售一本书。去年我们推出了《穷查理宝典》(Poor Charlie’s Almanack),全部售罄,周六营业结束前 5000 本就销售一空。

Again, we will have only one book for sale. Last year we featured Poor Charlie’s Almanack and sold out – 5,000 copies disappeared before the close of business on Saturday.

今年我们将推出《伯克希尔哈撒韦 60 年》(60 Years of Berkshire Hathaway)。2015 年,我请负责管理年会诸多事务的卡丽・索瓦(Carrie Sova)尝试编写一本关于伯克希尔的轻松历史书。我让她充分发挥想象力,她很快就创作出了一本书,其创意、内容和设计都让我惊叹不已。

This year we will offer 60 Years of Berkshire Hathaway. In 2015, I asked Carrie Sova, who among her many duties managed much of the activity at the annual meeting, to try her hand at putting together a light-hearted history of Berkshire. I gave her full reign to use her imagination, and she quickly produced a book that blew me away with its ingenuity, contents and design.

随后,卡丽离开伯克希尔去组建家庭,现在她有三个孩子。但每年夏天,伯克希尔的员工们都会聚在一起观看奥马哈风暴追逐者队(Omaha Storm Chasers)与美国职业棒球大联盟三级联盟对手的比赛。我会邀请一些老员工参加,卡丽通常也会带着家人一起来。在今年的活动中,我厚着脸皮问她是否愿意为伯克希尔成立 60 周年再出一版,重点展示查理的照片、语录和鲜为人知的故事。

Subsequently, Carrie left Berkshire to raise a family and now has three children. But each summer, the Berkshire office force gets together to watch the Omaha Storm Chasers play baseball against a Triple A opponent. I ask a few alums to join us, and Carrie usually comes with her family. At this year’s event, I brazenly asked her if she would do a 60th Anniversary issue, featuring Charlie’s photos, quotes and stories that have seldom been made public.

即便要照顾三个年幼的孩子,卡丽还是立刻答应了。因此,我们将在周五下午以及周六上午 7 点至下午 4 点出售 5000 本新书。

Even with three young children to manage, Carrie immediately said “yes.” Consequently, we will have 5,000 copies of the new book available for sale on Friday afternoon and from 7 a.m. to 4 p.m. on Saturday.

卡丽拒绝为她在这本新 “查理” 版书籍上所做的大量工作收取任何报酬。我提议我和她共同签名 20 本书,捐赠给为奥马哈南部无家可归的成年人和儿童提供服务的斯蒂芬中心(Stephen Center),任何向该中心捐款 5000 美元的股东都可获得一本。基泽家族(Kizer family)从我的老朋友、卡丽的祖父老比尔・基泽(Bill Kizer, Sr.)开始,几十年来一直在支持这个有意义的机构。通过出售这 20 本签名书筹集的任何款项,我都会进行等额匹配捐赠。

Carrie refused any payment for her extensive work on the new “Charlie” edition. I suggested she and I co-sign 20 copies to be given to any shareholder contributing $5,000 to the Stephen Center that serves homeless adults and children in South Omaha. The Kizer family, beginning with Bill Kizer, Sr., my long-time friend and Carrie’s grandfather, have for decades been assisting this worthy institution. Whatever is raised through the sale of the 20 autographed books, I will match.

贝基・奎克(Becky Quick)将在周六报道我们经过重新安排的股东大会。贝基对伯克希尔了如指掌,她总是能安排与管理层、投资者、股东以及偶尔的名人进行有趣的访谈。她和她所在的 CNBC 团队在将我们的会议传播到全球以及存档大量与伯克希尔相关的资料方面做得非常出色。这一存档创意要归功于我们的董事史蒂夫・伯克(Steve Burke)。

Becky Quick will cover our somewhat re-engineered gathering on Saturday. Becky knows Berkshire like a book and always arranges interesting interviews with managers, investors, shareholders and an occasional celebrity. She and her CNBC crew do a great job of both transmitting our meetings worldwide and archiving much Berkshire-related material. Give our director, Steve Burke, credit for the archive idea.

今年我们不会播放电影,而是会提前一点在上午 8 点开始会议。我会做一些开场发言,然后我们会立即进入问答环节,由贝基和现场观众轮流提问。

We will not have a movie this year but rather will convene a bit earlier at 8 a.m. I will make a few introductory remarks, and we will promptly get to the Q&A, alternating questions between Becky and the audience.

格雷格和阿吉特将和我一起回答问题,上午 10:30 我们会休息半小时。11 点重新开始时,只有格雷格会和我一起留在台上。今年我们将在下午 1 点结束会议,但展览区会一直开放到下午 4 点供大家购物。

Greg and Ajit will join me in answering questions and we will take a half-hour break at 10:30 a.m. When we reconvene at 11:00 a.m., only Greg will join me on stage. This year we will disband at 1:00 p.m. but stay open for shopping in the exhibit area until 4:00 p.m.

随后,卡丽离开伯克希尔去组建家庭,现在她有三个孩子。但每年夏天,伯克希尔的员工们都会聚在一起观看奥马哈风暴追逐者队(Omaha Storm Chasers)与美国职业棒球大联盟三级联盟对手的比赛。我会邀请一些老员工参加,卡丽通常也会带着家人一起来。在今年的活动中,我厚着脸皮问她是否愿意为伯克希尔成立 60 周年再出一版,重点展示查理的照片、语录和鲜为人知的故事。

Subsequently, Carrie left Berkshire to raise a family and now has three children. But each summer, the Berkshire office force gets together to watch the Omaha Storm Chasers play baseball against a Triple A opponent. I ask a few alums to join us, and Carrie usually comes with her family. At this year’s event, I brazenly asked her if she would do a 60th Anniversary issue, featuring Charlie’s photos, quotes and stories that have seldom been made public.

即便要照顾三个年幼的孩子,卡丽还是立刻答应了。因此,我们将在周五下午以及周六上午 7 点至下午 4 点出售 5000 本新书。

Even with three young children to manage, Carrie immediately said “yes.” Consequently, we will have 5,000 copies of the new book available for sale on Friday afternoon and from 7 a.m. to 4 p.m. on Saturday.

卡丽拒绝为她在这本新 “查理” 版书籍上所做的大量工作收取任何报酬。我提议我和她共同签名 20 本书,捐赠给为奥马哈南部无家可归的成年人和儿童提供服务的斯蒂芬中心(Stephen Center),任何向该中心捐款 5000 美元的股东都可获得一本。基泽家族(Kizer family)从我的老朋友、卡丽的祖父老比尔・基泽(Bill Kizer, Sr.)开始,几十年来一直在支持这个有意义的机构。通过出售这 20 本签名书筹集的任何款项,我都会进行等额匹配捐赠。

Carrie refused any payment for her extensive work on the new “Charlie” edition. I suggested she and I co-sign 20 copies to be given to any shareholder contributing $5,000 to the Stephen Center that serves homeless adults and children in South Omaha. The Kizer family, beginning with Bill Kizer, Sr., my long-time friend and Carrie’s grandfather, have for decades been assisting this worthy institution. Whatever is raised through the sale of the 20 autographed books, I will match.

贝基・奎克(Becky Quick)将在周六报道我们经过重新安排的股东大会。贝基对伯克希尔了如指掌,她总是能安排与管理层、投资者、股东以及偶尔的名人进行有趣的访谈。她和她所在的 CNBC 团队在将我们的会议传播到全球以及存档大量与伯克希尔相关的资料方面做得非常出色。这一存档创意要归功于我们的董事史蒂夫・伯克(Steve Burke)。

Becky Quick will cover our somewhat re-engineered gathering on Saturday. Becky knows Berkshire like a book and always arranges interesting interviews with managers, investors, shareholders and an occasional celebrity. She and her CNBC crew do a great job of both transmitting our meetings worldwide and archiving much Berkshire-related material. Give our director, Steve Burke, credit for the archive idea.

今年我们不会播放电影,而是会提前一点在上午 8 点开始会议。我会做一些开场发言,然后我们会立即进入问答环节,由贝基和现场观众轮流提问。

We will not have a movie this year but rather will convene a bit earlier at 8 a.m. I will make a few introductory remarks, and we will promptly get to the Q&A, alternating questions between Becky and the audience.

格雷格和阿吉特将和我一起回答问题,上午 10:30 我们会休息半小时。11 点重新开始时,只有格雷格会和我一起留在台上。今年我们将在下午 1 点结束会议,但展览区会一直开放到下午 4 点供大家购物。

Greg and Ajit will join me in answering questions and we will take a half-hour break at 10:30 a.m. When we reconvene at 11:00 a.m., only Greg will join me on stage. This year we will disband at 1:00 p.m. but stay open for shopping in the exhibit area until 4:00 p.m.

你可以在第16页找到周末活动的完整详细信息。特别要注意的是周日上午一直很受欢迎的布鲁克斯跑步活动(我会睡个懒觉)。

You can find the full details regarding weekend activities on page 16. Note particularly the always-popular Brooks run on Sunday morning. (I will be sleeping.)

我那位睿智又漂亮的妹妹伯蒂(Bertie),我去年写信提到过她,她将和她的两个女儿一起参加这次会议,她的两个女儿也很漂亮。观察者们都认为,产生这种出色基因的源头只在家族女性一方(真让人难过)。

My wise and good-looking sister, Bertie, of whom I wrote last year, will be attending the meeting along with two of her daughters, both good-looking as well. Observers all agree that the genes producing this dazzling result flow down only the female side of the family. (Sob.)

伯蒂现在91岁了,我们每周日都会用老式电话聊天。我们会聊聊老年生活的乐趣,讨论一些有趣的话题,比如我们各自拐杖的优缺点。对我来说,拐杖的作用仅限于防止我摔倒。

Bertie is now 91 and we talk regularly on Sundays using old-fashion telephones for communications. We cover the joys of old age and discuss such exciting topics as the relative merits of our canes. In my case, the utility is limited to the avoidance of falling flat on my face.

但伯蒂经常会让我自愧不如,她声称自己还能享受到一个额外的好处:她告诉我,当一个女人拄着拐杖时,男人就不会再对她 “献殷勤” 了。伯蒂的解释是,男性的自尊心使得他们不会把拄着拐杖的小老太太当作合适的追求对象。目前,我还没有数据来反驳她的说法。

But Bertie regularly one-ups me by asserting that she enjoys an additional benefit: When a woman uses a cane, she tells me, men quit “hitting” on her. Bertie’s explanation is that the male ego is such that little old ladies with canes simply aren’t an appropriate target. Presently, I have no data to counter her assertion.

但我对此有所怀疑。在会议上我在台上看不清太多东西,如果参会者能帮我留意一下伯蒂,我将不胜感激。如果拐杖真的起作用了,就告诉我一声。我打赌她会被男士们团团围住。对于上了一定年纪的人来说,这一幕会让人想起《乱世佳人》中斯嘉丽·奥哈拉(Scarlett O’Hara)和她那群男性爱慕者的场景。

But I have suspicions. At the meeting I can’t see much from the stage, and I would appreciate it if attendees would keep an eye on Bertie. Let me know if the cane is really doing its job. My bet is that she will be surrounded by males. For those of a certain age, the scene will bring back memories of Scarlett O’Hara and her horde of male admirers in Gone with the Wind.

伯克希尔的董事们和我都非常高兴你们来到奥马哈,我预计你们会度过一段愉快的时光,还可能交到一些新朋友。

The Berkshire directors and I immensely enjoy having you come to Omaha, and I predict that you will have a good time and likely make some new friends.

2025年2月22日 February 22, 2025

沃伦·E·巴菲特 Warren E. Buffett

董事会主席 Chairman of the Board

2024

查理·芒格——伯克希尔哈撒韦的建筑师

查理·芒格于11月28日去世,离他的百岁生日只有33天。虽然他在奥马哈出生和长大,但他一生中80%的时间都住在美国其他地方。因此,直到1959年他35岁时,我才第一次见到他。1962年,他决定从事资金管理工作。

三年后他告诉我——没错!——我做了一个愚蠢的决定,买下伯克希尔的控股权。但是,他向我保证,既然我已经迈出了这一步,他会告诉我如何改正我的错误。

在我接下来要讲的事情中,请记住,查理和他的家人没有一分钱投资于我当时管理的小型投资合伙企业,而我用他们的钱购买了伯克希尔。此外,我们谁也没想到查理会拥有伯克希尔的股票。

然而,查理在1965年立即建议我:“沃伦,别再想买伯克希尔这样的公司了。但现在你控制了伯克希尔,加上以合理价格收购的优秀企业,放弃以优惠的价格购买公平的企业。换句话说,抛弃你从你的英雄本·格雷厄姆那里学到的一切。它是有效的,但只有在小规模的实践中。”后来,我反复地听从了他的指示。

许多年后,查理成为我经营伯克希尔的合伙人,当我的旧习惯浮现时,他不断地把我拉回理智。直到他去世,他一直扮演着这个角色,我们一起,还有那些早期投资我们的人,最终取得了比查理和我所梦想的要好得多的成就。

实际上,查理是现在的伯克希尔的“建筑师”,而我则是“总承包商”,为他的愿景日复一日地进行建设。

查理从未试图把自己作为创作者的功劳揽在自己身上,而是让我来领奖。在某种程度上,他和我的关系既是哥哥,又是慈爱的父亲。即使他知道自己是对的,他也会把缰绳给我,当我犯错时,他从不——从不——提醒我我犯的错误。

在现实世界中,伟大的建筑与他们的建筑师联系在一起,而那些浇筑混凝土或安装窗户的人很快就被遗忘了。伯克希尔已经成为一家伟大的公司。虽然我长期负责施工队;查理应该永远被认为是建筑师。

致伯克希尔哈撒韦公司股东:

伯克希尔有300多万个股东。我负责每年写一封信,这封信将对这个多样化和不断变化的股东群体有用,他们中的许多人希望更多地了解他们的投资。

查理-芒格一直是我管理伯克希尔几十年过程中的合作伙伴,他对我的这一义务有着和我同样的看法,并希望我今年能像往年一样与您沟通。他和我对伯克希尔股东的责任意见完全一致。

* * * * * * * * * * * *

作家们发现,在头脑中描绘他们所寻求的读者群很有用,而且他们通常希望吸引大量读者。 在伯克希尔,我们的目标群体十分有限:他们是那些将自己的储蓄托付给伯克希尔,并不期望转售伯克希尔股票的投资者(类似于那些为了买农场或物业而储蓄的人,而不是那些更愿意用自己的多余资金购买彩票或“热门”股票的人)。

多年来,伯克希尔吸引了数量非同寻常的“终身”股东及其继承人。我们珍惜他们的存在,认为他们每年都有权利,直接从他们的首席执行官那里听到好消息和坏消息,而不是从一个永远提供乐观和糖浆的投资者关系官员或沟通顾问那里得到消息。

在知道伯克希尔的股东是什么样的人后,我很幸运有一个完美的心智模型。我的妹妹伯蒂。让我来介绍她。

首先,伯蒂聪明、睿智,喜欢挑战我的思维。然而,我们从来没有吵过架,我们的关系也从未破裂过。我们永远不会。

此外,伯蒂和她的三个女儿也有很大一部分积蓄购买了伯克希尔的股票。它们的所有权跨越了几十年,每年伯蒂都会读我要说的话。我的工作是预测她的问题,并给她诚实的回答。

伯蒂和你们大多数人一样,了解许多会计术语,但她还没有准备好参加注册会计师考试。她关注商业新闻——每天阅读四份报纸——但并不自认为是经济专家。她很理智——非常理智——本能地知道专家永远应该被忽视。毕竟,如果她能够可靠地预测明天的赢家,她会自由地分享她的宝贵见解,从而增加竞争性的买方吗?这就像找到黄金,然后把宝图递给邻居,指出黄金所在的位置。

伯蒂了解激励的力量——无论好坏——人性的弱点,以及在观察人类行为时可以识别的“信息”。她知道谁在“卖”,谁可以信任。简而言之,她不会受到任何人的愚弄。

那么,伯蒂今年会对什么感兴趣呢?

经营业绩、事实和虚构

让我们从数字开始。官方年度报告从K-1报告开始,长达124页。它充满了大量的信息——有些重要,有些微不足道。

在其披露中,许多所有者以及财经记者将关注K-72页。在那里,他们会找到众所周知的“底线”,标有“净收益(亏损)”。这些数字显示,2021年的净收益为900亿美元,2022年为230亿美元,2023年为960亿美元。

这到底是怎么回事?

你在寻求指导,并被告知计算这些“收益”的程序是由一个清醒和有资质的财务会计准则委员会(以下简称“FASB”)颁布的,由一个敬业和勤奋的美国证券交易委员会(以下简称“SEC”)授权,并由德勤(以下简称“D&T”)的世界级专业人士进行审计。在K-67页上,德勤毫不留情:“我们认为,财务报表......在所有重大方面(斜体字)公平地呈现公司的财务状况。及其运营结果 . .截至2023年12月31日止三年中的每一年......

如此神圣,这个一点用也没有的“净收入”数字,很快就通过互联网和媒体传播到世界各地。各方都认为他们已经完成了自己的工作——而且从法律上讲,他们已经完成了。

然而,我们感到不舒服。在伯克希尔,我们的观点是,“收益”应该是一个明智的概念,伯蒂会发现在评估企业时会有一些用处,但只是作为一个起点。因此,伯克希尔还向伯蒂和你报告我们所说的“运营收益”。以下是他们讲述的故事:2021年的运营收益为276亿美元;2022年为309亿美元,2023年为374亿美元。

伯克希尔公司所偏好的规定数字与强制规定数字之间的主要区别在于,我们排除了有时可能超过每天50亿美元的未实现资本收益或损失。具有讽刺意味的是,我们的偏好在2018年之前基本上是规则,当时才被强制规定的“改进”所取代。几个世纪前,伽利略的经历本应教会我们不要随意改变来自高层的规定。但在伯克希尔,我们可能会很固执。

* * * * * * * * * * * *

毫无疑问,资本收益的重要性不容忽视:我预计在未来几十年,它们将是伯克希尔价值增值的一个非常重要的组成部分。否则,我们为什么要像我一直以来对自己的资金所做的那样,将您的大量资金(包括伯蒂的)投入到可交易的股票中呢?

自1942年3月11日(我第一次购买股票的日期)以来,我记不得有任何时期,我没有将大部分净资产投入到股票中,而且是美国的股票。到目前为止,一切都很顺利。那个命运多舛的1942年那一天,道琼斯工业平均指数跌破了100点,而我“扣动扳机”时,我的亏损大约为5美元。很快,情况就好转了,现在这个指数已经稳定在了大约38000点。美国对投资者来说是一个了不起的国家。他们所需要做的就是安静地坐着,不听任何人的话。

然而,基于“收益”来判断伯克希尔的投资价值,考虑到这些“收益”包含了变幻莫测的日日夜夜、甚至年复一年的股市波动,这种做法远远不够理智。正如本·格雷厄姆教导我的,“短期内市场行为如同一台投票机;而长期来看,它会变成一台称重机。”

我们的做法

我们在伯克希尔的目标很简单:我们希望拥有享有良好、基本和持久经济效益的企业,要么全部拥有,要么持有一部分股份。在资本主义体系中,一些企业将会长期蓬勃发展,而另一些则会被证明是无底洞。要预测哪些企业会成为赢家、哪些会成为输家比你想象的要困难得多。那些声称他们知道答案的人通常要么是自欺欺人,要么是江湖郎中。

在伯克希尔,我们特别青睐那些未来能够以高回报率投入额外资本的稀有企业。拥有一家这样的公司,然后静静地坐着,几乎可以创造无法估量的财富。甚至这样的持有者的继承人也有时可以过上终身的悠闲生活。

我们也希望这些受青睐的企业由能干和值得信赖的管理者运营,尽管这是一个更难做出的判断,然而,伯克希尔也曾经历过一些失望。

1863年,美国第一任主计长(Comptroller)Hugh McCulloch给所有国家银行写了一封信。他的指示中包括这样的警告:“永远不要指望你能阻止一个流氓欺骗你。”许多自认为可以“管理”这个无赖问题的银行家,已经从McCulloch的建议中学到了智慧我也一样。人不是那么容易读懂的。诚意和同理心很容易伪装。与1863年一样,现在也是如此。

我所描述的收购业务的两个必备条件的结合,长期以来一直是我们收购的目标,有一段时间,我们有大量的候选者需要评估。

如果我错过了一个我错过了很多另一个总是会出现。

那些日子早已一去不复返了;规模让我们筋疲力尽,尽管收购竞争加剧也是一个因素。

到目前为止,伯克希尔哈撒韦的GAAP(美国通用会计准则)净资产是美国企业中最高的。创纪录的营业利润和强劲的股市导致年底的数字达到5610亿美元。而其他499家标普500指数公司2022年的净资产规模为8.9万亿美元。(2023年的数字尚未统计,但不太可能大幅超过9.5万亿美元。)

按照这一衡量标准,伯克希尔哈撒韦目前占据了近6%的份额。在五年内将我们的庞大基数翻一番是不可能的,特别是因为我们非常反对发行股票(这一行为会立即增加净值)。

在这个国家,能够真正改变伯克希尔哈撒韦公司命运的公司屈指可数,而且它们一直被我们和其他公司没完没了地挑中。有些我们可以估价,有些我们不能。而且,如果我们可以的话,它们的价格必须要有吸引力。在美国以外的地方,伯克希尔哈撒韦公司基本上没有对资本配置有意义的候选目标。总而言之,我们不可能有令人瞠目结舌的表演。

尽管如此,管理伯克希尔哈撒韦公司基本上是一件有趣的事情,而且总是很有趣。积极的一面是,经过59年的整合,我们现在拥有各种业务的一部分或100%,按加权计算,这些业务的前景略好于大多数美国大公司。凭借运气和勇气,从大量的数十个决定中涌现出几个巨大的赢家。我们现在有一小群长期担任经理的人,他们从来不会考虑去其他地方,他们把65岁仅仅视为另一个生日。

* * * * * * * * * * * *

伯克希尔受益于不同寻常的坚定不移和明确的目标。虽然我们强调保护好我们的员工、社区和供应商谁不想这样做呢?但我们将永远忠于我们的国家和我们的股东。我们永远不会忘记,虽然你的钱和我们的钱在一起,但它不属于我们。

有了这样的重点,再加上我们目前的业务组合,伯克希尔应该比一般的美国公司做得好一点,更重要的是,在运营中,资本永久损失的风险也应该大大降低。不过,任何超出“稍微好一点”的东西都是一厢情愿的想法。当伯蒂把全部赌注押在伯克希尔的时候,这种谦虚的愿望还没有实现——但现在已经实现了。

我们并不那么秘密的武器

偶尔,市场和/或经济会导致一些基本面良好的大型企业的股票和债券出现惊人的错误定价。的确,市场能够——也必将——不可预测地失灵,甚至消失,就像1914年的4个月和2001年的几天那样。如果你认为美国投资者现在比过去更稳定,那就回想一下2008年9月的情况。通信的速度和技术的奇迹使世界范围内的即时瘫痪成为可能,自烟雾信号以来,我们已经走了很长一段路。这种即时的恐慌不会经常发生——但它们会发生。

伯克希尔能够以巨额资金和业绩的确定性迅速应对市场动荡,这可能会给我们提供偶尔的大规模机会。虽然股票市场比我们早年大得多,但今天的活跃参与者既没有比我在学校时情绪更稳定,也没有比我在学校时受过更好的教育。不管出于什么原因,现在的市场表现出比我年轻时更像赌场的行为。赌场现在存在于许多家庭中,每天都在诱惑着住户。

金融生活中的一个事实永远不应该被忘记。华尔街——用这个词的比喻意义来说——希望它的客户赚钱,但真正让它的客户热血沸腾的是狂热的活动。在这种时候,任何可以推销的愚蠢的东西都会被大力推销——不是每个人都这么做,但总是有人这么做。

偶尔,场面也会变得丑陋。政客们被激怒了;最明目张胆的犯罪分子逍遥法外,有钱而不受惩罚;而你隔壁的朋友会变得困惑、贫穷,有时还想要报复。他了解到,金钱压倒了道德。

伯克希尔的一条投资规则没有也不会改变:永远不要冒资本永久损失的风险。多亏了美国的顺风和复利的力量,如果你在一生中做出了几个正确的决定,避免了严重的错误,那么我们经营的领域一直是——而且将会——得到回报。

我相信伯克希尔能够应对前所未有的金融灾难。我们不会放弃这种能力。当经济动荡发生时,伯克希尔的目标将是成为国家的一笔资产——就像它在2008- 2009年以一种非常微小的方式发挥作用一样——并帮助扑灭金融大火,而不是成为众多无意或有意点燃大火的公司之一。

我们的目标是现实的。伯克希尔的优势来自于它在扣除利息成本、税收和大量折旧及摊销费用(“EBITDA”在伯克希尔是被禁止使用的衡量标准)后巨大多样化的收益。我们对现金的要求也很低,即使国家遭遇长期的全球经济疲软,恐惧和几乎瘫痪。

伯克希尔目前不支付股息,股票回购是100%的自由裁量权。年度债务到期日从来都不重要。

你们的公司持有的现金和美国国债数量也远远超出了传统观点所认为的必要水平。在2008年的恐慌中,伯克希尔从运营中获得现金,没有以任何方式依赖商业票据、银行贷款或债券市场。我们没有预测到发生经济危机的准确时间,但我们总是为此做好准备。

极端的财政保守主义是我们对那些加入我们伯克希尔所有权的人做出的企业承诺。在大多数年份里——实际上是在漫长的几十年里——我们的谨慎很可能被证明是不必要的行为——就像对一座被认为是防火的堡垒式建筑的保险政策一样。但伯克希尔并不想对伯蒂或任何信任我们的个人造成永久性的财务损失——长期的收益缩水是无法避免的。

伯克希尔希望长盛不衰。

让我们感到舒适的非受控企业

去年我提到了伯克希尔长期持有的两只股票,可口可乐和美国运通。这些都不像我们对苹果的持仓那么大。每只股票只占伯克希尔公司公认会计准则净值的4-5%。但它们是有价值的资产,也说明了我们的想法。

美国运通于1850年开始运营,可口可乐于1886年在亚特兰大的一家药店诞生。(伯克希尔不太喜欢新公司)。多年来,两家公司都试图向不相关的领域扩张,但都没有取得什么成功。在过去——但现在肯定不是——两者甚至都管理不善。

但两家公司都在其主营业务上取得了巨大成功,并根据情况在各地进行了重塑。而且,最重要的是,他们的产品“四处旅行”。可口可乐和美国运通的核心产品都在世界范围内家喻户晓,而现金流和对毋庸置疑的金融信任的需求是我们这个世界永恒的必需品。

在2023年,我们没有买卖美国运通或可口可乐的股票——延续了我们自己的《李伯大梦》式的沉睡期(《李伯大梦》是美国小说之父华盛顿·欧文的小说“Rip Van Winkle”的中文译名)。这种沉睡期现在已经持续了二十多年。去年,这两家公司再次通过提高盈利和股息来奖励我们的不作为。事实上,在2023年,我们从美国运通获得的收益份额,已经大大超过了我们很久以前购买的13亿美元成本。

美国运通和可口可乐几乎肯定会在2024年提高股息——美国运通的股息可能提高16%——而且我们肯定会全年保持我们的持股不变。我能创造一个比这两家公司更好的全球业务吗?正如伯蒂会告诉你的那样:“不可能。

尽管伯克希尔在2023年没有增持这两家公司的股票,但由于我们在伯克希尔进行的股票回购,您去年对可口可乐和美国运通的间接所有权有所增加。这种回购有助于增加您对伯克希尔拥有的每一项资产的参与。对于这个显而易见但经常被忽视的事实,我补充了我通常的警告:所有股票回购都应该取决于价格。以商业价值为折价回购的明智之举,如果以溢价回购,就会变得愚蠢。

持有可口可乐和美国运通股票的得失教训?当你找到一个真正出色的企业时,请坚持下去。耐心是有回报的,一项出色的业务可以抵消许多不可避免的平庸决定。

* * * * * * * * * * * *

今年,我想描述另外两项我们预计无限期维持的投资。与可口可乐和美国运通公司一样,这些承诺相对于我们的资源而言并不大。然而,它们是值得的,我们能够在2023年增加这两个仓位。

截至年底,伯克希尔拥有西方石油公司27.8%的普通股,还拥有认股权证,在五年多的时间里,这些认股权证使我们能够选择以固定价格大幅增加我们的所有权。尽管我们非常喜欢我们的所有权和选择权,但伯克希尔对收购或管理西方石油公司没有兴趣。我们特别喜欢它在美国拥有的大量石油和天然气,以及它在碳捕获计划方面的领导地位,尽管这种技术的经济可行性尚未得到证实。这两项活动都非常符合我国的利益。

不久前,美国严重依赖外国石油,碳捕获没有有意义的支持者。事实上,在1975年,美国的石油产量为每天800万桶油当量(以下简称“BOEPD”),远远低于本国的需求。依靠在二战中动员起来的有利能源地位,美国已经退缩成为严重依赖外国(可能不稳定)的供应商。预计石油产量将进一步下降,未来使用量将会增加。

很长一段时间以来,悲观主义似乎是正确的,到2007年,产量下降到了500万桶油当量/日。与此同时,美国政府在1975年建立了战略石油储备(“SPR”)以缓解(尽管并没有完全消除)美国自给自足能力的削弱。

然后——哈利路亚!——页岩油经济在2011年变得可行,我们的能源依赖结束了。现在,美国的产量超过了1300万桶油当量/日,而石油输出国组织不再占据上风。西方石油自身的美国年产油量每年都接近于SPR的整个库存。如果美国国内产量保持在500万桶油当量/日,并且发现自己极度依赖非美国来源,我们的国家今天将会非常——非常——紧张。在那个水平上,如果外国石油不可用,SPR将在几个月内被耗尽。

在Vicki Hollub的领导下,西方石油正在为国家和所有者做正确的事情。没有人知道未来一个月、一年或十年油价会怎么样。但Vicki知道如何将石油从岩石中分离出来,这是一种不寻常的才能,对她的股东和她的国家都是有价值的。

* * * * * * * * * * * *

此外,伯克希尔继续持有对非常大的五家日本公司的被动和长期利益,每家公司都以一种高度多样化的方式经营,有些类似于伯克希尔自身的经营方式。去年,格雷格·艾伯尔和我前往东京与这些公司的管理层进行了会谈后,我们增加了对这五家公司的持股。

伯克希尔现在对每家公司持股约为9%。(一个小细节:日本公司计算未流通股的方式与美国的做法不同)伯克希尔还向每家公司承诺,不会购买使我们的持股超过9.9%的股份。我们对这五家公司的成本总计为1.6万亿日元,而这五家公司年末的市值为2.9万亿日元。然而,日元近年来已经贬值,我们年末的未实现收益以美元计算为61%,即80亿美元。

格雷格和我都不相信我们能够预测主要货币的市场价格。我们也不相信我们能够雇佣具备这种能力的人。因此,伯克希尔用1.3万亿日元债券的收益为其在日本的头寸提供了大部分资金。这笔债务在日本受到了很好的接受,我相信伯克希尔拥有的日元计价债务比其他任何美国公司都多。日元贬值使伯克希尔年末获得了19亿美元的收益,根据GAAP规定,这笔款项已在2020-23年期间定期计入收入。

在某些重要方面,伊藤忠、丸红、三菱、三井和住友这五家公司都采取了对股东友好的政策,这些政策远远优于美国通常实行的政策。自从我们开始购买日本股票以来,这五家公司中的每一家都以有吸引力的价格减少了其未流通股的数量。

与此同时,与美国的典型情况相比,这五家公司的管理层对自己的薪酬远没有那么激进。还要注意的是,这五家公司中的每一家都只将其收益的约1/3用于股息。这五家公司保留的大笔资金既用于建立许多业务,也用于回购股票,但程度较小。和伯克希尔一样,这五家公司也不愿发行股票。

伯克希尔的另一个好处是,我们的投资可能会为我们带来机会,让我们与五家管理良好、备受尊敬的大型公司在世界各地建立合作伙伴关系。他们的利益比我们的广泛得多。就他们而言,让日本的CEO们感到欣慰的是,伯克希尔哈撒韦公司将永远拥有巨大的流动性资源,这些资源可以立即用于此类合作伙伴关系,无论它们的规模如何。

我们在日本的购买从2019年7月4日开始。考虑到伯克希尔哈撒韦公司目前的规模,通过公开市场收购建立头寸需要极大的耐心和较长时间的“友好”价格。这个过程就像是让一艘战舰转弯。这是一个较大的劣势,我们在伯克希尔的早期没有面临过。

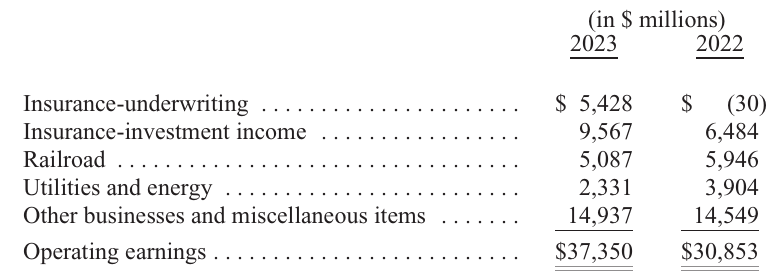

2023年的记分卡

我们每个季度都会发布一份新闻稿,以类似于下面所示的方式报告我们汇总的运营收益(或亏损)。以下是全年数据:

2023年2022年

保险-承保……54.28亿美元亏损3000万美元

保险-投资收益……95.67亿美元64.84亿美元

铁路……50.87亿美元59.46亿美元

公用事业和能源……23.31亿美元39.04亿美元

其他业务及杂……149.37亿美元145.49亿美元

运营利润……373.50亿美元308.53亿美元

在2023年5月6日的伯克希尔年会上,我展示了当天一大早发布的第一季度业绩。然后我对全年的前景做了一个简短的总结:(1)我们的大多数非保险业务在2023年面临收益下降;(2)我们最大的两个非保险业务BNSF和伯克希尔哈撒韦能源公司的良好业绩将缓解这种下降,这两家公司加起来占2022年营业利润的30%以上;(3)我们的投资收入肯定会大幅增长,因为伯克希尔持有的巨额美国国债头寸终于开始开始回报,且远远超过我们一直收到的微薄收入;(4)保险可能会做得很好,这既是因为它的承保收益与经济中其他领域的收益没有相关性,而且,除此之外,财产意外伤害保险的价格已经走强。

保险如期通过了。然而,我对BNSF和BHE的期望都错了。让我们分别来看看。

铁路对美国经济的未来至关重要。从成本、燃料使用量和碳排放强度来衡量,这显然是将重型材料运往遥远目的地的最有效方式。卡车运输在短途运输中获胜,但美国人需要的许多货物必须运送到数百甚至数千英里以外的客户那里。这个国家离不开铁路,而铁路行业的资金需求永远是巨大的。的确,与大多数美国企业相比,铁路消耗资本。

BNSF是覆盖北美的六大铁路系统中最大的。我们的铁路拥有23,759英里的主干线,99条隧道,13,495座桥梁,7,521台机车和其他各种固定资产,资产负债表上的资产总额为700亿美元。但我的猜测是,复制这些资产至少需要5000亿美元,完成这项工作需要数十年。

BNSF每年的支出必须超过折旧费用,以维持其目前的业务水平。无论投资于哪个行业,这种现实对所有者都是不利的,但对资本密集型行业尤其不利。

在BNSF,自我们14年前收购以来,超出GAAP折旧费用的支出总计达到了惊人的220亿美元,即每年超过15亿美元。哎哟!这种差距意味着,除非我们定期增加这条铁路的债务,否则BNSF支付给其所有者伯克希尔哈撒韦公司的股息将经常大大低于BNSF公布的盈利。这是我们不打算做的。

因此,伯克希尔在收购价格上获得了可接受的回报,尽管可能比它看起来的要少,而且在房产的重置价值上也微不足道。这对我和伯克希尔董事会来说并不奇怪。这就解释了为什么我们可以在2010年以其重置价值的一小部分收购BNSF。

北美的铁路系统单程长途运输大量的煤炭、粮食、汽车、进出口货物等,而这些旅行往往会给回程带来收入问题。极端的天气条件经常阻碍甚至阻碍轨道、桥梁和设备的使用。洪水可能是一场噩梦。这些都不足为奇。虽然我坐在一间舒适的办公室里,但铁路是一项户外活动,许多员工在艰难、有时甚至危险的条件下工作。

一个不断演变的问题是,越来越多的美国人不再寻求一些铁路运营中固有的困难、往往孤独的就业条件。工程师们必须面对这样一个事实:在美国3.35亿人口中,一些孤独或精神失常的美国人会选择躺在100节车厢前自杀,这是一列非常沉重的火车,在不到一英里或更远的距离都停不下来。你想成为那个无助的工程师吗?这种创伤在北美大约每天发生一次;它在欧洲更为普遍,并将永远伴随着我们。

铁路行业的工资谈判最终可能掌握在总统和国会手中。此外,美国铁路被要求每天运送许多危险的货物,而这些货物是铁路行业宁愿避免的。“公共承运人”一词定义了铁路的责任。

去年,由于营收下降,BNSF的盈利下滑幅度超出了我的预期。尽管燃料成本也有所下降,但华盛顿公布的工资涨幅远远超出了国家的通胀目标。这种差异可能会在未来的谈判中再次出现。

尽管BNSF运输的货物和资本支出比北美其他五大铁路公司中的任何一家都多,但自我们收购以来,它的利润率相对于其他五大铁路公司都有所下滑。我相信我们广阔的服务领域是首屈一指的,因此我们的利润率可以而且应该提高。

我特别为BNSF对国家的贡献感到自豪,也为那些在北达科他州和蒙大拿州冬天在零下的户外工作以保持美国商业动脉畅通的人们感到自豪。铁路在运行时不会受到太多关注,但如果铁路无法使用,整个美国都会立即注意到这个这里。

一个世纪后,BNSF仍将是国家和伯克希尔的重要资产。你可以放心。

* * * * * * * * * * * *

去年,我们第二次也是更严重的盈利失望发生在BHE。其大部分大型电力公用事业业务,以及其广泛的天然气管道,表现与预期相符。但一些州的监管环境已经引发了零盈利甚至破产的可能(加州最大的公用事业公司已经破产,夏威夷公用事业公司目前面临破产威胁)。

在这样的司法管辖区,很难预测曾经被认为是美国最稳定的行业之一的收益和资产价值。

一个多世纪以来,电力公司通过各州承诺固定的股本回报率(有时对业绩优优者还会有少量奖金),筹集了巨额资金,为其增长提供资金。通过这种方法,大量的投资被用于未来几年可能需要的产能。这一前瞻性规定反映了一个现实,即公用事业公司建设发电和输电资产往往需要多年时间。BHE在西部广泛的多州输电项目于2006年启动,距离完成还有几年时间。最终,它将服务于10个州,占美国大陆面积的30%。

私人和公共电力系统都采用了这种模式,即使人口增长或工业需求超出预期,电力供应也不会增长。对监管机构、投资者和公众来说,“安全边际”方法似乎是明智的。现在,固定但令人满意的回报协议已经在一些州被打破,投资者开始担心这种破裂可能会蔓延。气候变化增加了他们的担忧。地下输电可能是必需的,但在几十年前,谁愿意为这种建设支付惊人的费用呢?

在伯克希尔,我们对已经发生的损失金额做出了最佳估计。这些成本来自森林火灾,如果对流风暴变得更加频繁,森林火灾的频率和烈度都会变得更加严重,并且可能还会愈演愈烈。

我们还需要很多年,才有可能知道巴菲特旗下伯克希尔哈撒韦能源公司(BHE)遭受森林火灾损失的最终数字,才能明智地决定未来在脆弱的西部州进行投资的可取性。其他地方的监管环境是否会发生变化还有待观察。

其他电力公司可能面临类似于太平洋瓦电公司以及夏威夷电力公司的生存问题。以没收的方式解决我们目前的问题,显然对伯克希尔哈撒韦能源公司不利,但公司和伯克希尔本身的结构,都能在负面的意外中幸存下来。我们在保险业务中经常遇到这些,我们的基本产品是风险承担,它们将在其他地方发生。伯克希尔可以承受财务意外,但我们不会花冤枉钱。

无论伯克希尔的情况如何,公用事业行业的最终结果可能是不祥的:某些公用事业公司可能再也无法吸引到美国公民的储蓄,从而被迫采用公共电力模式。内布拉斯加州在1930年代做出了这个选择,而在全美,有许多公共电力业务在运行。最终,选民、纳税人和用户将决定他们更喜欢哪种模式。

当尘埃落定时,美国的电力需求和随之而来的资本支出将是惊人的。我没有预料到甚至没有考虑监管回报的不利发展,我和伯克希尔在伯克希尔哈撒韦能源公司的两位合伙人都没有这样做,我们一起犯了一个代价高昂的错误。

* * * * * * * * * * * *

问题已经够多了:我们的保险业务去年表现异常出色,在销售、保费和承保利润方面都创下了纪录。财产险与意外伤害保险(以下简称“P/C”)是伯克希尔福祉和增长的核心。我们已经从事这项业务57年,尽管我们的业务量增长了近5000倍——从1700万美元增加到830亿美元——但我们仍有很大的增长空间。

除此之外,我们经常痛苦地了解到很多关于什么类型的保险业务和什么样的人应该避免。最重要的教训是,我们的承销商可以是瘦的、胖的、男性的、女性的、年轻的、老年人的、外国的或国内的。但他们不能在办公室里成为乐观主义者,无论生活中的质量通常多么令人向往。

财产险与意外伤害保险业务的意外情况——可能在六个月或一年保单到期几十年后发生——几乎总是负面的。这个行业的会计应该认识到这一现实,但估计错误的程度可能大得离谱。当碰到江湖骗子时,识别过程通常既缓慢又昂贵。伯克希尔将始终试图准确估计未来的损失,但通货膨胀——包括货币和“合法”的通货膨胀——会产生不可预知但巨大的影响。

我已经讲述了我们的保险业务的故事很多次,所以我只会把新手们引向第18页(注:这是一种玩笑说法,本年股东信共17页)。在这里,我只会重申,如果阿吉特·贾因在1986年没有加入伯克希尔,我们的地位就不会是现在这样。在那个幸运的日子之前,除了1951年初开始并永远不会结束的与GEICO几乎难以置信的美妙经历之外,我在努力建立我们的保险业务时基本上是在茫茫荒野中徘徊。

自加入伯克希尔以来,阿吉特的成就得到了我们各种财产/意外保险业务中一大批极具才华的保险高管的支持。他们大多数人的名字和面孔对大多数新闻界和公众来说是未知的。然而,伯克希尔的管理团队对于财产/意外保险业来说就像库珀斯敦(注:Cooperstown位于纽约州中北部,坐落着大名鼎鼎的美国棒球名人堂)的荣誉得主对于棒球一样。

伯蒂,你可以为拥有一家在全球范围内运营、拥有无与伦比的财务资源、声誉和人才的不可思议的财产/意外保险业务而感到自豪。它在2023年取得了胜利。

奥马哈股东会进展如何?

来参加2024年5月4日的伯克希尔年度股东会。在台上,你将看到三位现在负责带领你的公司的主要经理。你可能会想,这三个人有什么共同之处?他们看起来肯定不像。让我们深入挖掘一下。

格雷格·艾伯尔负责伯克希尔的所有非保险业务,从各个方面来看,他都已经准备好明天就成为伯克希尔的CEO。他出生并成长在加拿大(他现在还打曲棍球)。然而,在20世纪90年代,格雷格在奥马哈住了六年,就在离我几个街区的地方。在那段时间里,我从未见过他。

大约十年前,出生、成长和接受教育都在印度的阿吉特·贾因和他的家人住在奥马哈,距离我的家只有一英里左右(我自1958年以来一直住在那里)。阿吉特和他的妻子Tinku在奥马哈有很多朋友,尽管他们搬到纽约已经有三十多年了(为了身处再保险业务的主要活动地点)。

今年舞台上缺少的是查理。他和我都出生在奥马哈,距离你在五月的聚会上坐的地方大约两英里。在他的前十年里,查理住在伯克希尔长期作为办公室的地方大约半英里远。查理和我都在奥马哈的公立学校度过了童年,并且我们的童年在奥马哈的影响是深刻的。然而,我们直到很晚才见面。(一个可能让你惊讶的注脚:在美国45位总统中查理经历了15位。人们称拜登总统为第46位,但这个编号系统将格罗弗·克利夫兰计为第22和第24位,因为他的任期不是连续的。美国是一个非常年轻的国家。)

在公司层面上,伯克希尔于1970年从在新英格兰待了81年的地方搬迁到奥马哈定居,把麻烦抛在身后,在新址蓬勃发展。

作为“奥马哈效应”的最后一个标点,伯蒂——是的,就是伯蒂——早年在奥马哈的一个中产阶级社区度过,几十年后则成为了美国最伟大的投资者之一。(译者注:伯蒂为巴菲特的妹妹)

你可能会想,她把所有的钱都投到了伯克希尔,然后就跟着“躺赢”。但事实并非如此。1956年组建家庭后,伯蒂在金融领域活跃了20年:她持有债券,将1/3的资金投资于一家公开持有的共同基金,并偶尔交易股票。她的潜力没有被注意到。

1980年,46岁的伯蒂不顾哥哥的任何催促,决定搬家。在接下来的43年里,她只保留了共同基金和伯克希尔,没有进行任何新的交易。在此期间,她变得非常富有,即使是在做了大量慈善捐赠(想想有九位数)之后。

数以百万计的美国投资者本可以遵循她的推理,这些推理只涉及她小时候在奥马哈不知怎么吸收的常识。伯蒂没有冒险,每年5月都会回到奥马哈再充充电。

* * * * * * * * * * * *

那么到底是怎么回事呢?这是奥马哈(Omaha)的水吗?是奥马哈的空气吗?这是不是某种奇怪的行星现象,类似于牙买加短跑运动员、肯尼亚马拉松运动员或俄罗斯国际象棋专家的诞生?我们一定要等到有一天AI给出这个谜题的答案吗?

保持开放的心态。五月来到奥马哈,呼吸空气,喝水,和伯蒂及她漂亮的女儿们打招呼。谁知道呢?这不会有什么坏处,而且无论如何,你会玩得很开心,会遇到一大群友好的人。

最重要的是,我们将推出新的第四版《穷查理年鉴》(Poor Charlie’s Almanack)。拿一份复本。查理的智慧会改善你的生活,就像我一样。

沃伦·E·巴菲特 董事会主席 2024年2月24日

Charlie Munger – The Architect of Berkshire Hathaway

Charlie Munger died on November 28, just 33 days before his 100th birthday.

Though born and raised in Omaha, he spent 80% of his life domiciled elsewhere. Consequently, it was not until 1959 when he was 35 that I first met him.

In 1962, he decided that he should take up money management.

Three years later he told me – correctly! – that I had made a dumb decision in buying control of Berkshire. But, he assured me, since I had already made the move, he would tell me how to correct my mistake.

In what I next relate, bear in mind that Charlie and his family did not have a dime invested in the small investing partnership that I was then managing and whose money I had used for the Berkshire purchase. Moreover, neither of us expected that Charlie would ever own a share of Berkshire stock.

Nevertheless, Charlie, in 1965, promptly advised me: “Warren, forget about ever buying another company like Berkshire. But now that you control Berkshire, add to it wonderful businesses purchased at fair prices and give up buying fair businesses at wonderful prices. In other words, abandon everything you learned from your hero, Ben Graham. It works but only when practiced at small scale.” With much back-sliding I subsequently followed his instructions.

Many years later, Charlie became my partner in running Berkshire and, repeatedly, jerked me back to sanity when my old habits surfaced. Until his death, he continued in this role and together we, along with those who early on invested with us, ended up far better off than Charlie and I had ever dreamed possible.

In reality, Charlie was the “architect” of the present Berkshire, and I acted as the “general contractor” to carry out the day-by-day construction of his vision. Charlie never sought to take credit for his role as creator but instead let me take the bows and receive the accolades. In a way his relationship with me was part older brother, part loving father. Even when he knew he was right, he gave me the reins, and when I blundered he never – never –reminded me of my mistake.

In the physical world, great buildings are linked to their architect while those who had poured the concrete or installed the windows are soon forgotten. Berkshire has become a great company. Though I have long been in charge of the construction crew; Charlie should forever be credited with being the architect.

BERKSHIRE HATHAWAY INC.

To the Shareholders of Berkshire Hathaway Inc.:

Berkshire has more than three million shareholder accounts. I am charged with writing a letter every year that will be useful to this diverse and ever-changing group of owners, many of whom wish to learn more about their investment.

Charlie Munger, for decades my partner in managing Berkshire, viewed this obligation identically and would expect me to communicate with you this year in the regular manner. He and I were of one mind regarding our responsibilities to Berkshire shareholders.

* * * * * * * * * * * *

Writers find it useful to picture the reader they seek, and often they are hoping to attract a mass audience. At Berkshire, we have a more limited target: investors who trust Berkshire with their savings without any expectation of resale (resembling in attitude people who save in order to buy a farm or rental property rather than people who prefer using their excess funds to purchase lottery tickets or “hot” stocks).

Over the years, Berkshire has attracted an unusual number of such “lifetime” shareholders and their heirs. We cherish their presence and believe they are entitled to hear every year both the good and bad news, delivered directly from their CEO and not from an investor-relations officer or communications consultant forever serving up optimism and syrupy mush.

In visualizing the owners that Berkshire seeks, I am lucky to have the perfect mental model, my sister, Bertie. Let me introduce her.

For openers, Bertie is smart, wise and likes to challenge my thinking. We have never, however, had a shouting match or anything close to a ruptured relationship. We never will.

Furthermore, Bertie, and her three daughters as well, have a large portion of their savings in Berkshire shares. Their ownership spans decades, and every year Bertie will read what I have to say. My job is to anticipate her questions and give her honest answers.

Bertie, like most of you, understands many accounting terms, but she is not ready for a CPA exam. She follows business news – reading four newspapers daily – but doesn’t consider herself an economic expert. She is sensible – very sensible – instinctively knowing that pundits should always be ignored. After all, if she could reliably predict tomorrow’s winners, would she freely share her valuable insights and thereby increase competitive buying? That would be like finding gold and then handing a map to the neighbors showing its location.

Bertie understands the power – for good or bad – of incentives, the weaknesses of humans,

the “tells” that can be recognized when observing human behavior. She knows who is “selling” and who can be trusted. In short, she is nobody’s fool.

So, what would interest Bertie this year?

Operating Results, Fact and Fiction

Let’s begin with the numbers. The official annual report begins on K-1 and extends for 124 pages. It is filled with a vast amount of information – some important, some trivial.

Among its disclosures many owners, along with financial reporters, will focus on page K-72. There, they will find the proverbial “bottom line” labeled “Net earnings (loss).” The numbers read $90 billion for 2021, ($23 billion) for 2022 and $96 billion for 2023.

What in the world is going on?

You seek guidance and are told that the procedures for calculating these “earnings” are promulgated by a sober and credentialed Financial Accounting Standards Board (“FASB”), mandated by a dedicated and hard-working Securities and Exchange Commission (“SEC”) and audited by the world-class professionals at Deloitte & Touche (“D&T”). On page K-67, D&T pulls no punches: “In our opinion, the financial statements . . . . . present fairly, in all material respects (italics mine), the financial position of the Company . . . . . and the results of its operations . . . . . for each of the three years in the period ended December 31, 2023 . . . . .”

So sanctified, this worse-than-useless “net income” figure quickly gets transmitted throughout the world via the internet and media. All parties believe they have done their job – and, legally, they have.

We, however, are left uncomfortable. At Berkshire, our view is that “earnings” should be a sensible concept that Bertie will find somewhat useful – but only as a starting point – in evaluating a business. Accordingly, Berkshire also reports to Bertie and you what we call “operating earnings.” Here is the story they tell: $27.6 billion for 2021; $30.9 billion for 2022 and $37.4 billion for 2023.

The primary difference between the mandated figures and the ones Berkshire prefers is that we exclude unrealized capital gains or losses that at times can exceed $5 billion a day. Ironically, our preference was pretty much the rule until 2018, when the “improvement” was mandated.

Galileo’s experience, several centuries ago, should have taught us not to mess with mandates from on high. But, at Berkshire, we can be stubborn.

* * * * * * * * * * * *

Make no mistake about the significance of capital gains: I expect them to be a very important component of Berkshire’s value accretion during the decades ahead. Why else would we commit huge dollar amounts of your money (and Bertie’s) to marketable equities just as I have been doing with my own funds throughout my investing lifetime?

I can’t remember a period since March 11, 1942 – the date of my first stock purchase – that I have not had a majority of my net worth in equities, U.S.-based equities. And so far, so good. The Dow Jones Industrial Average fell below 100 on that fateful day in 1942 when I “pulled the trigger.” I was down about $5 by the time school was out. Soon, things turned around and now that index hovers around 38,000. America has been a terrific country for investors. All they have needed to do is sit quietly, listening to no one.

It is more than silly, however, to make judgments about Berkshire’s investment value based on “earnings” that incorporate the capricious day-by-day and, yes, even year-by-year movements of the stock market. As Ben Graham taught me, “In the short run the market acts as a voting machine; in the long run it becomes a weighing machine.”

What We Do

Our goal at Berkshire is simple: We want to own either all or a portion of businesses that enjoy good economics that are fundamental and enduring. Within capitalism, some businesses will flourish for a very long time while others will prove to be sinkholes. It’s harder than you would think to predict which will be the winners and losers. And those who tell you they know the answer are usually either self-delusional or snake-oil salesmen.

At Berkshire, we particularly favor the rare enterprise that can deploy additional capital at high returns in the future. Owning only one of these companies – and simply sitting tight – can deliver wealth almost beyond measure. Even heirs to such a holding can – ugh! – sometimes live a lifetime of leisure.

We also hope these favored businesses are run by able and trustworthy managers, though that is a more difficult judgment to make, however, and Berkshire has had its share of disappointments.

In 1863, Hugh McCulloch, the first Comptroller of the United States, sent a letter to all national banks. His instructions included this warning: “Never deal with a rascal under the expectation that you can prevent him from cheating you.” Many bankers who thought they could “manage” the rascal problem have learned the wisdom of Mr. McCulloch’s advice – and I have as well. People are not that easy to read. Sincerity and empathy can easily be faked. That is as true now as it was in 1863.

This combination of the two necessities I’ve described for acquiring businesses has for long been our goal in purchases and, for a while, we had an abundance of candidates to evaluate. If I missed one – and I missed plenty – another always came along.

Those days are long behind us; size did us in, though increased competition for purchases was also a factor.

Berkshire now has – by far – the largest GAAP net worth recorded by any American business. Record operating income and a strong stock market led to a yearend figure of $561 billion. The total GAAP net worth for the other 499 S&P companies – a who’s who of American business – was $8.9 trillion in 2022. (The 2023 number for the S&P has not yet been tallied but is unlikely to materially exceed $9.5 trillion.)

By this measure, Berkshire now occupies nearly 6% of the universe in which it operates. Doubling our huge base is simply not possible within, say, a five-year period, particularly because we are highly averse to issuing shares (an act that immediately juices net worth).

There remain only a handful of companies in this country capable of truly moving the needle at Berkshire, and they have been endlessly picked over by us and by others. Some we can value; some we can’t. And, if we can, they have to be attractively priced. Outside the U.S., there are essentially no candidates that are meaningful options for capital deployment at Berkshire. All in all, we have no possibility of eye-popping performance.

Nevertheless, managing Berkshire is mostly fun and always interesting. On the positive side, after 59 years of assemblage, the company now owns either a portion or 100% of various businesses that, on a weighted basis, have somewhat better prospects than exist at most large American companies. By both luck and pluck, a few huge winners have emerged from a great many dozens of decisions. And we now have a small cadre of long-time managers who never muse about going elsewhere and who regard 65 as just another birthday.

* * * * * * * * * * * *

Berkshire benefits from an unusual constancy and clarity of purpose. While we emphasize treating our employees, communities and suppliers well – who wouldn’t wish to do so? – our allegiance will always be to our country and our shareholders. We never forget that, though your money is comingled with ours, it does not belong to us.

With that focus, and with our present mix of businesses, Berkshire should do a bit better than the average American corporation and, more important, should also operate with materially less risk of permanent loss of capital. Anything beyond “slightly better,” though, is wishful thinking. This modest aspiration wasn’t the case when Bertie went all-in on Berkshire – but it is now.

Our Not-So-Secret Weapon

Occasionally, markets and/or the economy will cause stocks and bonds of some large and fundamentally good businesses to be strikingly mispriced. Indeed, markets can – and will – unpredictably seize up or even vanish as they did for four months in 1914 and for a few days in 2001. If you believe that American investors are now more stable than in the past, think back to September 2008. Speed of communication and the wonders of technology facilitate instant worldwide paralysis, and we have come a long way since smoke signals. Such instant panics won’t happen often – but they will happen.

Berkshire’s ability to immediately respond to market seizures with both huge sums and certainty of performance may offer us an occasional large-scale opportunity. Though the stock market is massively larger than it was in our early years, today’s active participants are neither more emotionally stable nor better taught than when I was in school. For whatever reasons, markets now exhibit far more casino-like behavior than they did when I was young. The casino now resides in many homes and daily tempts the occupants.

One fact of financial life should never be forgotten. Wall Street – to use the term in its

figurative sense – would like its customers to make money, but what truly causes its denizens’

juices to flow is feverish activity. At such times, whatever foolishness can be marketed will be

vigorously marketed – not by everyone but always by someone.

Occasionally, the scene turns ugly. The politicians then become enraged; the most flagrant

perpetrators of misdeeds slip away, rich and unpunished; and your friend next door becomes

bewildered, poorer and sometimes vengeful. Money, he learns, has trumped morality.

One investment rule at Berkshire has not and will not change: Never risk permanent loss of capital. Thanks to the American tailwind and the power of compound interest, the arena in which we operate has been – and will be – rewarding if you make a couple of good decisions during a lifetime and avoid serious mistakes.

* * * * * * * * * * * *

I believe Berkshire can handle financial disasters of a magnitude beyond any heretofore experienced. This ability is one we will not relinquish. When economic upsets occur, as they will, Berkshire’s goal will be to function as an asset to the country – just as it was in a very minor way in 2008-9 – and to help extinguish the financial fire rather than to be among the many companies that, inadvertently or otherwise, ignited the conflagration.

Our goal is realistic. Berkshire’s strength comes from its Niagara of diverse earnings

delivered after interest costs, taxes and substantial charges for depreciation and amortization

(“EBITDA” is a banned measurement at Berkshire). We also operate with minimal requirements

for cash, even if the country encounters a prolonged period of global economic weakness, fear and

near-paralysis.

Berkshire does not currently pay dividends, and its share repurchases are 100%

discretionary. Annual debt maturities are never material.

Your company also holds a cash and U.S. Treasury bill position far in excess of what

conventional wisdom deems necessary. During the 2008 panic, Berkshire generated cash from

operations and did not rely in any manner on commercial paper, bank lines or debt markets. We

did not predict the time of an economic paralysis but we were always prepared for one.

Extreme fiscal conservatism is a corporate pledge we make to those who have joined us in

ownership of Berkshire. In most years – indeed in most decades – our caution will likely prove to

be unneeded behavior – akin to an insurance policy on a fortress-like building thought to be

fireproof. But Berkshire does not want to inflict permanent financial damage – quotational

shrinkage for extended periods can’t be avoided – on Bertie or any of the individuals who have

trusted us with their savings.

Berkshire is built to last.

Non-controlled Businesses That Leave Us Comfortable

Last year I mentioned two of Berkshire’s long-duration partial-ownership

positions – Coca-Cola and American Express. These are not huge commitments like our Apple

position. Each only accounts for 4-5% of Berkshire’s GAAP net worth. But they are meaningful

assets and also illustrate our thought processes.

American Express began operations in 1850, and Coca-Cola was launched in an Atlanta

drug store in 1886. (Berkshire is not big on newcomers.) Both companies tried expanding into

unrelated areas over the years and both found little success in these attempts. In the past – but

definitely not now – both were even mismanaged.

But each was hugely successful in its base business, reshaped here and there as conditions

called for. And, crucially, their products “traveled.” Both Coke and AMEX became recognizable names worldwide as did their core products, and the consumption of liquids and the need for unquestioned financial trust are timeless essentials of our world.

During 2023, we did not buy or sell a share of either AMEX or Coke – extending our own Rip Van Winkle slumber that has now lasted well over two decades. Both companies again rewarded our inaction last year by increasing their earnings and dividends. Indeed, our share of AMEX earnings in 2023 considerably exceeded the $1.3 billion cost of our long-ago purchase.

Both AMEX and Coke will almost certainly increase their dividends in 2024 – about 16% in the case of AMEX – and we will most certainly leave our holdings untouched throughout the year. Could I create a better worldwide business than these two enjoy? As Bertie will tell you: “No way.”

Though Berkshire did not purchase shares of either company in 2023, your indirect ownership of both Coke and AMEX increased a bit last year because of share repurchases we made at Berkshire. Such repurchases work to increase your participation in every asset that Berkshire owns. To this obvious but often overlooked truth, I add my usual caveat: All stock repurchases should be price-dependent. What is sensible at a discount to business-value becomes stupid if done at a premium.